директлизинг

Коротко о главном на 28.09.2021

- 28 сентября 2021, 09:51

- |

Старт размещений, новые выпуски и повышение уровня листинга:

- Сегодня, 28 сентября, «Интерлизинг» начинает размещение выпуска трехлетних облигаций серии 001Р-02 объемом 1,5 млрд рублей. Московская Биржа перевела выпуск из Третьего во Второй уровень листинга. Ставка купона установлена на уровне 9,9% годовых. По выпуску предусмотрена амортизация. Организаторы: Альфа-Банк и Совкомбанк.

- «ДиректЛизинг» 29 сентября начнет размещение пятилетних облигаций серии 001P-07 объемом 300 млн рублей. Ставка купона установлена на уровне 11,5% годовых и зафиксирована на весь период обращения бумаг. По выпуску предусмотрена амортизация. Организатор выпуска — ИК «Фридом Финанс».

- Московская Биржа зарегистрировала облигации НПП «Моторные технологии» серии 001Р-03. Выпуску присвоен регистрационный номер 4B02-03-00483-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста.

( Читать дальше )

- комментировать

- 185

- Комментарии ( 0 )

Новый выпуск облигаций «ДиректЛизинг» — в системе Boomerang

- 28 сентября 2021, 08:23

- |

Продолжается сбор заявок на покупку облигаций ООО «ДиректЛизинг» серии 001Р-07 в системе Boomerang.

Размещение выпуска состоится по открытой подписке 29 сентября. Организатором выступает ООО «ИК «Фридом Финанс».

Параметры выпуска:

Объем выпуска — 300 млн рублей.

Срок обращения — 5 лет.

Периодичность выплаты купона — ежеквартальная.

Стоимость одной ценной бумаги — 1000 рублей.

Ставка купона — 11,5% годовых.

По выпуску предусмотрена амортизационная система погашения: 15% от номинала будет гаситься в дату выплаты 3-го купона, 20% — в дату выплаты 12-го купона, 25% — в дату выплаты 16-го купона, 40% ― в дату выплаты 20-го купона.

( Читать дальше )

Лизинговая компания «Директ Лизинг» зарегистрировала седьмой выпуск биржевых облигаций

- 24 сентября 2021, 14:33

- |

Московская Биржа зарегистрировала выпуск биржевых облигаций ООО «ДиректЛизинг» серии 001Р-07 объемом 300 миллионов рублей.

Предварительные параметры выпуска: срок обращения ценных бумаг — 60 месяцев. Номинальная стоимость одной облигации составляет 1 000 рублей. Ориентир ставки купона — 11,5%, купоны ежеквартальные. В выпуске предусмотрена амортизационная система погашения: 15% от номинальной стоимости будет гаситься в дату выплаты 3-го купона, 20% — в дату выплаты 12 купона, 25% — в дату выплаты 16 купона. Остаток эмитент погасит с выплатой 20-го купона.

Организатором выпуска выступает ООО «ИК «Фридом Финанс».

Для компании «Директ Лизинг» это уже седьмой выпуск биржевых облигаций. Начиная с 2017 года компанией за четыре года были размещены шесть выпусков биржевых облигаций общим объемом 700 миллионов рублей, два из них погашены на сумму 200 миллионов рублей. В настоящее время в обращении находятся четыре выпуска биржевых облигаций на 500 миллионов рублей.

( Читать дальше )

Коротко о главном на 11.01.2021

- 11 января 2021, 12:52

- |

Кредитные рейтинги, новая программа, техдефолт и итоги размещений:

- «Боржоми Финанс» зарегистрировал программу облигаций серии 001P объемом 15 млрд рублей или эквивалент этой суммы в иностранной валюте на Московской бирже. Присвоенный регистрационный номер — 4-00561-R-001P-02E от 31.12.2020.

- «Сибирский гостинец» объявил об отмене проведения общего собрания владельцев биржевых облигаций ПАО «Сибирский гостинец» серии БО-002Р-01, созванного на 12 января 2021 года, в связи с корректировкой условий предполагаемого соглашения о реструктуризации долга. Повторный созыв собрания планируется во второй половине января 2021 г.

- АКРА подтвердило кредитный рейтинг «Элемент Лизинг» на уровне A-(RU), прогноз «Стабильный», и выпусков его облигаций — на уровне A-(RU).

( Читать дальше )

Коротко о главном на 30.12.2020

- 30 декабря 2020, 13:55

- |

- «Мосгорломбард» зарегистрировал выпуск коммерческих облигаций серии КО-02. Присвоенный регистрационный номер: 4CDE-02-11915-A. Срок обращения выпуска составит около четырех лет (1 395 дней). По выпуску предусмотрено 16 купонных периодов.

- «МСБ-Лизинг» планирует в феврале 2021 года разместить по открытой подписке четвертый выпуск облигаций объемом 100 млн рублей сроком обращения три года. Ориентир ставки купона установлен на уровне 11,25-11,75% годовых, купоны ежемесячные. По выпуску предусмотрена ежемесячная амортизация.

- «Атомстройкомплекс-Строительство» утвердил условия программы облигаций серии 001Р на 10 млрд рублей или эквивалент этой суммы в иностранной валюте.

- Максимальный срок погашения биржевых облигаций, размещаемых в рамках программы, составляет 10 лет. Срок действия программы не ограничен.

( Читать дальше )

Коротко о главном на 29.12.2020

- 29 декабря 2020, 09:45

- |

- «ДиректЛизинг» сегодня начинает размещение выпуска серии 001Р-06 объемом 200 млн рублей. Срок обращения — 3 года. Ставка купона установлена в размере 11,5% годовых до конца срока обращения, купоны квартальные. Организатор — ИК «Фридом Финанс».

- «ВсеИнструменты.ру» сегодня начинают размещение третьего выпуска. Объем — 1,5 млрд рублей, срок обращения — 3 года. Ставка установлена в размере 9,5% годовых на весь срок обращения. Организатор — «Атон».

- «Проек-Град» сегодня начинает размещение дебютного выпуска облигаций объемом 500 млн рублей, срок обращения — 3 года. Ставка купона 6,35% годовых на весь срок обращения, купоны полугодовые. Организатор — Россельхозбанк. «Эксперт РА» присвоило компании кредитный рейтинг на уровне «ruA-» со стабильным прогнозом.

( Читать дальше )

Коротко о главном на 25.12.2020

- 25 декабря 2020, 12:26

- |

Начало размещений, ставка купона и регистрация выпуска:

- Сегодня «Пионер-лизинг» начинает размещение выпуска десятилетних облигаций серии БО-ПО4 объемом 350 млн рублей. Ставка установлена на уровне 12% годовых и зафиксирована на первый год обращения, купоны ежеквартальные.

- Сегодня «Промомед ДМ» начинает размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ставка купона установлена на уровне 9,5% годовых. Ставка зафиксирована на весь период обращения, купоны полугодовые.

- Московская биржа зарегистрировала выпуск облигаций АО «Аэрофьюэлз» серии 001P-01. Присвоенный регистрационный номер — 4B02-01-29449-H-001P.

( Читать дальше )

Коротко о главном на 04.08.2020

- 04 августа 2020, 08:36

- |

Сбор заявок и размещения новых выпусков:

- «Эбис» завершил размещение выпуска двухлетних коммерческих облигаций объемом 100 млн рублей

- «Ноймарк» сообщил о начале сбора заявок на выпуск серии Ко-П03 объемом 50 млн рублей

- «ДиректЛизинг» сегодня начинает размещение выпуска серии 001Р-05 объемом 100 млн рублей, организатор — ИК «Фридом Финанс»

- «Новосибирскхлебопродукт» зарегистрировал дебютный выпуск биржевых облигаций, ставка ежемесячного купона установлена в размере 12,5% годовых

- «Легенда» подтвердила кредитный рейтинг на уровне «ruBBB‐» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 03.08.2020

- 03 августа 2020, 09:43

- |

Приятные встречи, начало торгов, рейтинг и сбор заявок:

6 августа в 14:00 по московскому времени Boomin приглашает инвесторов на онлайн встречу с уже известным рынку эмитентом — компанией «Первый ювелирный — драгоценные металлы». Спикеры мероприятия:

- Роман Асанов, генеральный директор «Первый ювелирный — драгоценные металлы»;

- Алексей Антипин, генеральный директор «Юнисервис Капитал».

Повод для встречи — самый что ни на есть актуальный: «ПЮДМ» находится в процессе регистрации второго выпуска облигаций. В программе вещания: итоги коронакризиса, обзор бизнеса и цели привлечения средств. Количество мест ограничено, требуется предварительная регистрация.

- «ДиректЛизинг» 4 августа начнет размещение пятого выпуска биржевых облигаций, объем — 100 млн рублей, ставка купона установлена в размере 12% годовых

( Читать дальше )

Коротко о главном на 28.07.2020

- 28 июля 2020, 10:16

- |

- «ДиректЛизинг» зарегитсрировал выпуск облигаций серии 001Р-05, бумаги включены в Сектор ПИР

- «Легенда» завершила размещение облигаций объемом 1,2 млрд рублей за один день торгов

- ГК «Автодор» зарегистрировал два выпуска облигаций компании

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

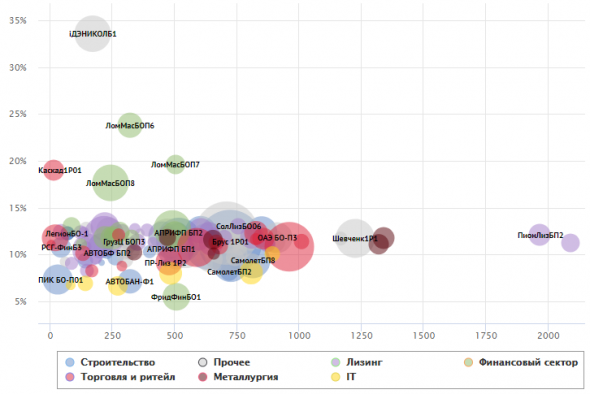

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал