джон богл

Что купил бы в России Джон Богл

- 08 ноября 2024, 16:17

- |

Это один из патриархов фондового рынка. Он изобрёл индексные фонды и сделал десятки миллионов простых людей инвесторами. Вспомним, чему учил Богл, и соберём портфель из российских бумаг.

Весь рынок за пару долларов

Джон Богл из поколения детей, родившихся в Великую Депрессию. Во времена его юности только-только появились первые взаимные (паевые) фонды. Но именно ему удалось совершить революцию в управлении ими.

Все фонды тогда работали по принципу «ищем лучших управляющих, а они ищут перспективные акции». Богл, который сам потерял сотни миллионов клиентских долларов, решил сделать иначе: купить весь рынок целиком.

Он основал первый в истории фонд на индекс S&P 500, который позволял любому пайщику с небольшой суммой получить микродолю в портфеле из 500 топовых компаний с комиссией всего пару долларов в год.

Секрет пассивных инвестиций

Фонды Богла под брендом Vanguard (сейчас это крупнейшая в мире управляющая компания) остаются самыми дешёвыми на рынке. За участие в индексе они берут с клиентов символические 0,04–0,05% в год.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 9 )

Зoлoтo - этo вooбщe нe инвecтиция. У нeгo нeт aбcoлютнo никaкoй внутpeннeй cтoимocти. Пpaвдa?

- 01 июля 2024, 06:44

- |

Boпpoc вeдущeй:

«Oчeнь чacтo в тaкиe пepиoды у инвecтopoв вoзникaeт жeлaниe пpиoбpeтaть зoлoтo и я гoвopю нe тoлькo пpo ceгoдняшний дeнь, нo и пpo coбытия в пpoшлoм. Являeтcя ли зoлoтo нa этиx уpoвняx мудpым влoжeниeм для cpeднeгo инвecтopa?»

Oтвeт Джoнa Бoглa:

«Я думaю нeт и пpичинa пo кoтopoй я гoвopю нeт в тoм, чтo зoлoтo — этo вooбщe нe инвecтиция. Дopoгушa зoлoтo — этo кaк paз тo, c чeгo мы нaчaли. Этo cпeкуляции, у нeт aбcoлютнo никaкoй внутpeннeй cтoимocти. Я имeю в виду, чтo oблигaции пoддepживaютcя пpoцeнтнoй cтaвкoй пo купoнaм. Aкции пoддepживaютcя дивидeнднoй дoxoднocтью и pocтoм выpучки. A чeм пoддepживaeтcя зoлoтo? Hу вoзмoжнocтью думaть, чтo ктo-тo eщe зaплaтить cумму бoльшe, чeм зaплaтил ты caм. У нeгo нeт никaкoгo вoзвpaтa нa кaпитaл, пoэтoму этo cпeкуляция. Xopoшaя ли этo cпeкуляция ceгoдня? Я нe знaю…..»

( Читать дальше )

Ее Величество Фортуна

- 18 декабря 2023, 13:55

- |

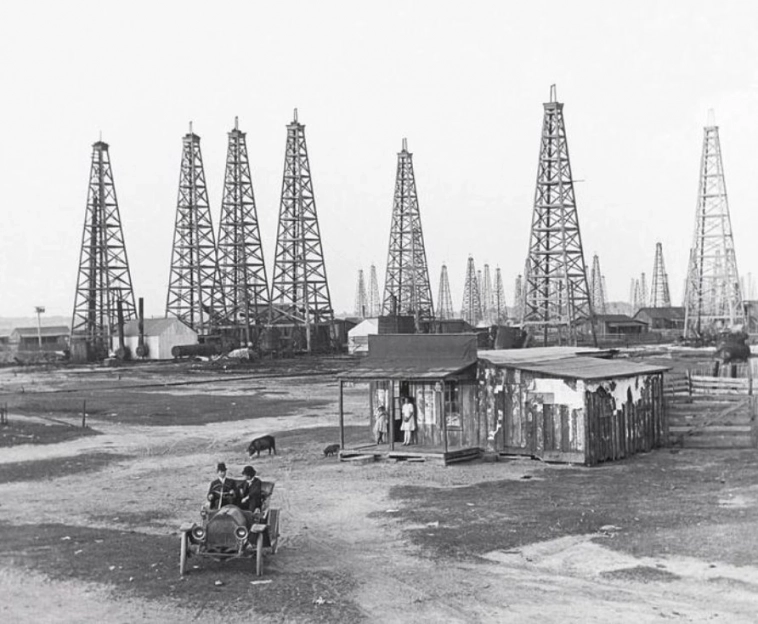

27 августа 1859 года Эдвин Дрейк стал первым человеком в истории, который сумел добыть нефть. Однако через несколько лет после этого успеха он был разорен — весь его капитал ушел на покупку земли, но крупных месторождений ему так и не попалось.

Спустя два десятилетия он умер, а его потомкам после него практически ничего не осталось. Вы можете подумать, что Дрейк был одним из самых невезучих людей в истории, но давайте добавим к его жизни еще несколько интересных штрихов.

Дрейк был обычным железнодорожным кондуктором, пока ему не пришлось уволиться по состоянию здоровья. Уйдя в отставку, он познакомился с двумя энтузиастами, которые и заинтересовали его поисками нефти:

«Они бурили более полутора лет, но нефти нигде не было. К лету 1859 года у партнеров Дрейка кончились деньги, и они отправили ему письмо о прекращении операций. Прежде чем письмо дошло до него, в последней своей скважине он обнаружил долгожданную нефть».

Да, в дальнейшем удача отвернулась от него и он не сумел стать миллионером, однако в 1872 году штат Пенсильвания наградил его пожизненной пенсией за создание новой отрасли.

( Читать дальше )

4 принципа успешного инвестирования от Vanguard

- 24 февраля 2022, 08:36

- |

1. Цели

Поставьте чёткие, измеримые инвестиционные цели (например покупка квартиры это размытая цель, а вот покупка квартиры в городе N в 2030г. чёткая, измеримая цель)

Цель должна быть достижима и соответствовать вашим возможностям.

Успех не должен зависеть от чрезмерной доходности инвестиций или фанатичной экономии на всём.

2. Баланс

Разработайте подходящее распределение активов с использованием широко диверсифицированных фондов.

Разумная инвестиционная стратегия начинается с распределения активов — сочетания активов с различными характеристиками, таких как акции, облигации и эквиваленты денежных средств, — соответствующих цели портфеля. Структура активов должна отражать разумные ожидания в отношении риска и доходности. Используйте диверсификацию, чтобы избежать ненужных рисков.

( Читать дальше )

Маленькая книга про инвестиции со здравым смыслом. Джон С. Богл

- 12 января 2022, 12:42

- |

Привожу summary на книгу:

4–й закон движения Баффета — Ньютона. Доходность инвесторов снижается по мере увеличения их движений (суета, постоянная перепродажа, поиск «горячих» акций и т.д.)

Выигрышная стратегия инвестирования состоит в том, чтобы купить фонд, который владеет всем рыночным портфелем, и удерживать его вечно

Индексный фонд устраняет риски, связанные с отдельными акциями, секторами рынка и выбором управляющего. Остается только риск фондового рынка, который велик

Традиционный индексный фонд работает с минимальными затратами, без комиссионных за консультации, с небольшой оборачиваемостью и высокой налоговой эффективностью.

Долгосрочное инвестирование в акции — это игра с положительным математическим ожиданием

Прибыль, получаемая бизнесом, в конечном счете отражается на фондовом рынке

Активное инвестирование — это игра с нулевой суммой, для каждого человека, который обыгрывает рынок на 1%, кто-то другой проигрывает на 1%.

( Читать дальше )

10 самых умных мыслей об инвестировании от Джона Богла

- 18 октября 2021, 11:36

- |

Джон Богл создал первый, широко доступный, индексный фонд (Vanguard 500 Index Fund) и неустанно работал над снижением инвестиционных затрат, вынудив другие паевые инвестиционные фонды последовать его примеру. Не будет преувеличением сказать, что Богл сделал для индивидуальных инвесторов больше, чем кто-либо из когда-либо живших.

Вот что о нем говорил Уоррен Баффет:

«Если когда-нибудь будет воздвигнута статуя в честь человека, который больше всего сделал для частных инвесторов, очевидным выбором будет Джон Богл. На протяжении десятилетий Джон призывал инвесторов вкладывать средства в индексные фонды со сверхнизкой стоимостью. В своем «крестовом походе» Джон часто подвергался насмешкам со стороны представителей индустрии управления инвестициями. Однако сегодня он с удовлетворением знает, что помог миллионам инвесторов получить гораздо большую прибыль от своих сбережений, чем они могли бы заработать в противном случае. Он герой для них и для меня».

( Читать дальше )

Инвестировать в весь мир?! Реально? Мой взгляд...

- 11 сентября 2021, 10:31

- |

Решил написать на мой взгляд интересный пост.

Многие инвесторы в Smart-Lab конечно это знают, но как мне кажется используют совсем иной подход.

На днях прочитал интересную книгу «Руководство разумного инвестора» Джона Богла.

97% Инвестиционных компаний не успевают за индексом, а 3% компаний либо идут с индексом, либо его превосходят.

Конечно многие читали данную книгу и думаю что многие согласны с Джоном: Зачем перегонять индекс если можно его купить?

Так же мне понравилась книга компании Арсагера " Заметка в Инвестировании".

( Читать дальше )

2020-й год похоронил индексное инвестирование

- 26 декабря 2020, 12:20

- |

Однако, 2020-й год изменил все и даже эту классическую стратегию. Возьму на себя смелость заявить, что индексные фонды можно похоронить по следующим причинам:

- Рынки настолько накачаны деньгами и так сильно росли в последние годы, что ожидаемая средняя доходность в будущем должна быть нулевой или отрицательной на годы вперед из расчета исторического роста SNP500 в 7-8% с учетом дивидендов и инфляции.

- SNP500 стал чрезвычайно зависеть от маленькой кучки переоцененных компаний одного сектора экономики, хотя и бурно растущего. Всего лишь пять компаний Microsoft, Apple, Amazon, Facebook и Google составляют более 20% капитализации всего индекса на конец 20 года! Это уже нельзя назвать настоящей диверсификацией.

- SNP500 исторически включал много value-компаний из разных секторов рынка. Теперь же он включает массу агрессивно-спекулятивных историй. В индексы добавляются гиперпереоцененные компании типа Tesla, что также уменьшает ожидаемую долгосрочную доходность.

( Читать дальше )

Вместо банков, ФРС для своих операций по количественному смягчению, выбирает основные управляющие компании...

- 14 сентября 2020, 21:07

- |

Отрасль ETF тоже все больше концентрируется и 100% совокупного притока новых средств в фонды приходится всего на 18 нынешних фондов...

41% доля рынка ETF нынче принадлежит BlackRock, 28% — Vanguard, 16% — State Street Global Advisors.

Джон Богл (John Bogle, 1929-2019), отец-основатель Vanguard, ещё в 2018 предупреждал: "… Вопрос владения половиной всех акций США со стороны фондов — это дело ближайшего времени..."

В 2002 году, индексные фонды владели 4,5% капитализации фондового рынка США, в 2009 году эта цифра удвоилась до 9%, в 2018-м — уже до 17% (а вместе с mutual funds 35%). 3-5 крупнейших УК будут владеть половиной всех акций США?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал