дебиторская задолженность

Чем опасна дебиторская задолженность

- 12 мая 2025, 15:56

- |

Подавляющее большинство эмитентов на Московской бирже строят свой бизнес на дебиторской задолженности. Это ни хорошо, ни плохо. Всё зависит от того, что ещё есть у конторы кроме дебиторки и чем она рассчитывается с контрагентами. А если ничего у конторы нет? Пришло время разобраться, чем опасна дебиторская задолженность.

Для начала стоит разобраться, что вообще такое дебиторская задолженность.

Дебиторская задолженность

Дебиторская задолженность — это долг контрагентов (клиентов, подрядчиков, поставщиков и т.п.) перед компанией.

Разберём на примере откуда она вообще берётся эта непонятная дебиторская задолженность. Тут всё просто. Компания производит некий товар, а на реализацию отдаёт в конторы, которые специализируются на торговле. И вот тут кроется самое опасное.

Поскольку каждая контора хочет зарабатывать много, несмотря на жесточайшую конкуренцию, она отдаёт товар тем, кто вызвался его реализовывать, на условиях отсрочки платежа. Конечно, можно отдать товар не на реализацию, а за деньги, но в этом случае, контора сильно себя ограничивает в количестве контрагентов, так как платёжеспособных компаний не так уж и много, а платёжеспособные, скорее всего, с вами работать не захотят.

( Читать дальше )

- комментировать

- 5.6К | ★11

- Комментарии ( 10 )

Рынок страхования торговых кредитов в 2024 году достиг исторического максимума, составив ₽8,8 млрд, что на 27% больше г/г – Ъ

- 07 апреля 2025, 08:11

- |

В 2024 году рынок страхования торговых кредитов достиг исторического максимума, составив 8,8 млрд рублей, что на 27% больше по сравнению с предыдущим годом, согласно данным опроса «Ъ». Структура рынка значительно изменилась, с переориентированием на универсальных страховщиков, а не на монолайнеров, которые ранее занимали основную долю, особенно среди иностранных компаний.

Рост объемов связан с увеличением цен на продукцию, что ведет к росту товарооборота и дебиторской задолженности. На фоне высокой ключевой ставки ЦБ и ухудшения платежной дисциплины контрагентов наблюдается рост числа новых страхователей, что дополнительно поддерживает данный сегмент. Убыточность по страховому виду осталась стабильной, составляя 12% в 2024 году, что значительно ниже среднего уровня убыточности по страховому рынку (52,3%).

Спрос на страхование дебиторской задолженности, авансовых платежей и банковских гарантий продолжает расти, и ожидается, что в 2025 году сборы премий превысят 10 млрд рублей, что обусловлено дальнейшим увеличением товарооборота и расширением круга клиентов.

( Читать дальше )

Просроченная задолженность налогоплательщиков перед ФНС в 2023 г. выросла в 1,3 раза, достигнув 1,325 трлн руб – РБК

- 17 июля 2024, 08:43

- |

Просроченная задолженность налогоплательщиков перед Федеральной налоговой службой (ФНС) в 2023 году выросла в 1,3 раза, достигнув 1,325 трлн руб., сообщает РБК со ссылкой на данные Счетной палаты.

Сравнительно с 2022 годом, когда совокупный размер задолженности оценивался в 1,3 трлн руб., а общий размер недоимки в 1,027 трлн руб., текущие показатели указывают на значительное увеличение задолженности.

Пресс-служба ФНС объяснила, что увеличение связано с изменениями в методологии формирования бюджетной отчетности и носит технический характер. В действительности, платежная дисциплина выросла в 1,5 раза, а число должников сократилось в 1,7 раза.

Совокупная дебиторская задолженность по доходам ФНС, включающая долги по налогам и сборам, удвоилась и составила 2,37 трлн руб.

Согласно данным Национальной ассоциации профессиональных коллекторских агентств (НАПКА), банки выставили в первом полугодии 2023 года рекордный за последние три года объем просроченной задолженности граждан – 129,6 млрд руб., что почти на 25% больше, чем в аналогичный период год назад. Доля купленной коллекторами просроченной задолженности за первые полгода также была рекордной за последние три года – 89,7% от всех выставленных долгов, или 115 млрд руб.

( Читать дальше )

Чем с точки зрения ликвидности/рисков отличается "торговая дебиторка" от "дебиторки связанных сторон" ? На кой они в балансе отдельными строками ?

- 20 ноября 2019, 06:13

- |

Дебиторскую задолженность Мостовской мясокомбинат не смогли продать с торгов за 117 млн рублей

- 04 сентября 2019, 21:42

- |

Отчет о движении денежных средств: как считают изменения в оборотном капитале?

- 17 апреля 2019, 16:22

- |

У меня возник вопрос насчет отчета «О движении денежных средств». Я заметил такое расхождение, которое я не понимаю, прошу совета у тех, кто разбирается в МСФО.

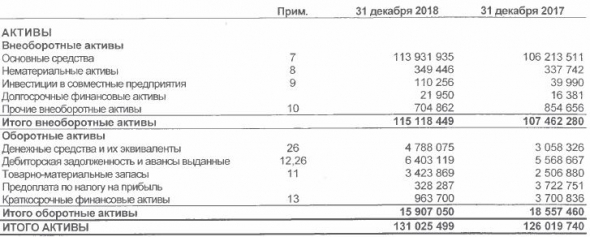

Имеем баланс:

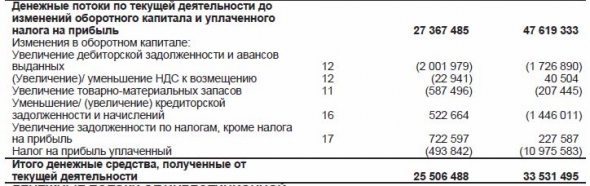

А так же имеем отчет о движении денежных средств:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал