возможности для заработка

КОГДА НУЖНО ЗАРАБАТЫВАТЬ ДЕНЬГИ.

- 04 января 2023, 12:26

- |

Любопытная заметка за 1875 год

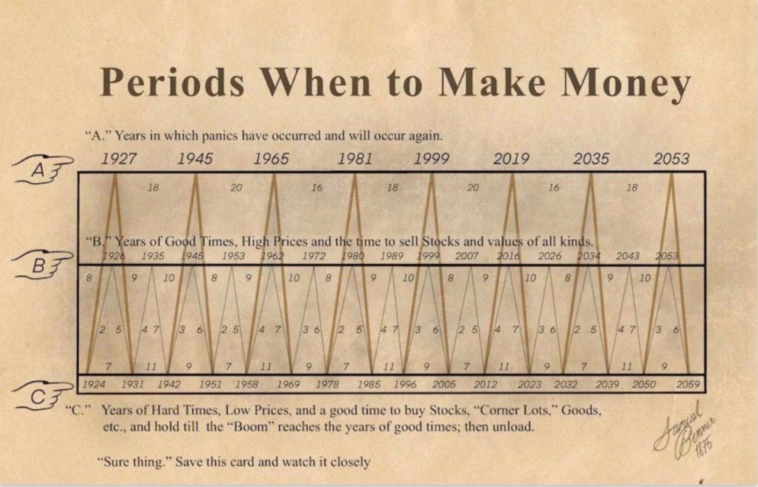

«Периоды, когда нужно зарабатывать деньги»

А: Годы, когда происходят паники и будут происходить снова

В: Годы хорошего времени, высоких цен: в такое время нужно продавать акции и прочие ценности

С: Годы тяжелого времени, низких цен: нужно покупать акции, товары, инвестировать в индексы, рисковые проекты и пр., чтобы держать их до момента наступления хороших времен и тогда продать.

Обратите внимание как довольно точно выпадают годы на «тяжелое время» и «время паники». Причём на столько точно, что наложив этот график на собственную жизненную кривую, с её взлётами и падениями, о которых нам известно лучше всего, получился невероятный парадокс- все периоды и циклы также совпали:

2005 -открытие охранной фирмы, которая успешно просуществовала до 2008 года, а затем затухла с наступлением мирового кризиса;

2012 -организовали инвестиционный фонд и заработали $3.500.000, потом первая военная компания на Украине и пандемия;

Сейчас 2023-?!

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 6 )

Биржевые расчёты по методу Ганна - ответы на адекватные комментарии, рекомендуемая литература.

- 14 февраля 2022, 09:27

- |

Ставка на сжатие СО2... Возможно, это самая удачная возможность десятилетия.

- 20 января 2022, 14:52

- |

Уважаемые читатели,

Мы хотим показать вам одну из самых интересных ставок за долгое время. Сегодня вы узнаете, как работают короткие сквизы, а затем мы познакомим вас с захватывающей возможностью.

Сегодня мы поговорим о триллере, посвященном поглощению автопроизводителей: как Porsche безуспешно пыталась поглотить могущественную Volkswagen Group — и захлебнулась.

Частью этой истории является эффектная короткая продажа, в то время как одни потеряли миллиарды, другие эти миллиарды заработали.

Что такое короткие продажи?

Короткие продажи — это сделки, в которых инвестор делает ставку на падение цены акции, а взамен берет и продает акцию за определенную плату. Если цена акции упадет, как ожидалось, он может купить акцию позже по более низкой цене и вернуть ее. Если происходит обратное, он вынужден приобретать бумагу практически по любой цене.

Мы отправляемся в 2008 год, в самый разгар финансового кризиса. 15 сентября американский инвестиционный банк Lehman Brothers подал заявление о банкротстве, и рынки играли в прыжки на тарзанке (без веревки). Акции Volkswagen также рухнули. Многие инвесторы, а также хедж-фонды ставили на то, что акция будет падать и дальше, и, соответственно, делали короткие ставки.

Porsche сбрасывает бомбу на рынок 26 октября 2008 года.

Porsche уже в 2005 году начала потихоньку увеличивать свои акции VW. Большой целью было поглощение VW. Для этого компания заняла деньги у банков и сделала несколько сложных ценовых ставок. Вот почему падение цены акций было просто плохо — и дорого — для Porsche. Porsche пришлось действовать, чтобы доля VW снова выросла.

Поэтому 26 октября, в воскресенье, Porsche раскрыла, сколько акций VW у нее уже есть. Всего 42,6 процента обыкновенных акций и 31,5 процента в виде опционов (т.е. право купить эти акции в определенное время). Поскольку государство Нижняя Саксония владело примерно 20 процентами акций, это оставляло в свободном доступе на рынке только 5,7 процента акций VW.

Поэтому в следующий понедельник на DAXе начался настоящий ад. Потому что теперь хедж-фонды и другие инвесторы, сделавшие ставку на падение цен VW, столкнулись с огромной проблемой. Акций, с помощью которых они могли бы выполнить свои обязательства по поставке, практически не было. Но они были обязаны их вернуть (см. выше).

Когда акций VW почти не осталось...

С 200 до более чем 1000 евро

Поэтому акции VW были в дефиците. А когда что-то в дефиците, цена растет: цена акций выросла с 200 евро до более чем 1000 евро. В краткосрочной перспективе VW был самой дорогой компанией в мире по рыночной капитализации. Для хедж-фондов и многих других инвесторов, сделавших ставку на падение цен, это была катастрофа.

Как сообщила газета Financial Times, хедж-фонды, такие как Glenhill Capital и Viking, потеряли за один день около 15 миллиардов евро. Такие гиганты индустрии, как Ларри Роббинс или Дэвид Эйнхорн, также играли в азартные игры.

В выигрыше оказались те инвесторы, которые купили акции незадолго до сокращения.

Как видите, когда констелляция подходит, иногда открываются очень интересные возможности. И на основе опыта с VW мы хотим обратить ваше внимание на захватывающую возможность торговли выбросами CO2. Возможно, это самая удачная возможность десятилетия.

( Читать дальше )

Ежемесячный пассивный доход с GHOST by McAfee как вызов всем инвестиционным активам

- 19 июля 2020, 22:40

- |

Привычные способы связи — емайл, мобильная, скайп, ватсап и другие, давно не являются конфиденциальными и, возможно, не предоставляли нам приватность. Поэтому нам нужно защитить себя от государственного вмешательства и контроля нашего личного пространства.

Технология коллективной свободы требует вашего вмешательства. Чем больше людей будут использовать анонимную криптовалюту Ghost, общаться через защищенные каналы связи с помощью Esim и заниматься поддержанием сети Ghost, тем сложнее станет отслеживать каждого в отдельности. Экспоненциальное распределение ресурсов направленные для этого, сделает слежку не целесообразной.

Поэтому я приведу пример, как заработать путем удержания Ghost на счету, и перспективы proof of stake технологии как анонимайзера пользователей.

Для справки:

1. Ставка ЦБ — 4.5% на июль 2020 года. (Окупаемость, при вложении в экономику РФ, примерно, 22 года)

( Читать дальше )

Природа архетипических страхов.Как они влияют на нашу успешность и прибыльность трейдинга.

- 26 октября 2019, 21:55

- |

Сегодня я хочу затронуть тему страхов в трейдинге.

Какова их природа, и как они влияют на нашу успешность и прибыльность торговли?

То, что они таки влияют, думаю, ни у кого сомнения не вызывает. В литературе по психологии трейдинга описано и классифицировано множество страхов, проблем, ограничений и не оправданных ожиданий.

Правда методов борьбы с ними не особо много: самодисциплина, ответственность и алгоритм (в части риск-менеджмента и управления капиталом). Иногда медитативные практики.

А надо ли с ними бороться? Реально ли победить в этой борьбе?

Давайте по порядку. Часть 1.

Я буду опираться на потребностно-информационную теорию академика Симонова. Она понятна и полностью коррелирует с функциональной деятельностью трейдера. Во всяком случае я ничего лучше не нашел. Постараюсь излагать максимально сжато.

В основе любой нашей деятельности лежат наши базовые архетипические потребности. По академику Симонову их пять.

Три основные: биологические – выживание; социальные – контакт с окружающим миром; идеальные – стремление к познанию;

( Читать дальше )

Воскресное - скоро уникальная движуха на рынке

- 18 марта 2018, 10:10

- |

Ну и для поднятия настроения, тем кто…

Муж приходит домой и говорит:

— Я все же подумал, и решил что пойду голосовать, я должен отдать голос за Трампа

Жена отвечает:

— Куда ты собрался из нашей глуши, телевизора обсмотрелся? Выборы то в США!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал