вдо

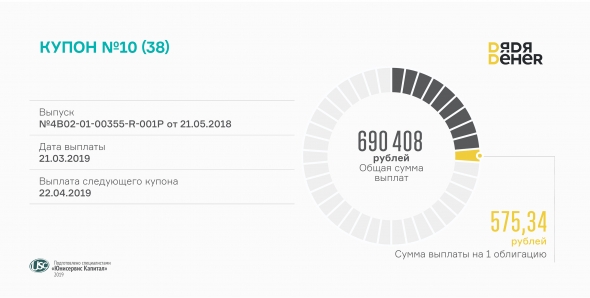

Выплату 10-го купона произвел «Дядя Дёнер»

- 21 марта 2019, 08:20

- |

Компания выплатила владельцам облигаций серии БО-П01 около 700 тыс. рублей.

Размер ежемесячных выплат рассчитывается по ставке 14% годовых, установленной на первые 12 купонов. Вскоре «Дядя Дёнер» объявит ставку на второй год обращения выпуска. Всего облигации размещены на 3 года и 2 месяца, предусмотрено 38 купонных периодов.

Через 2 месяца ожидается безотзывная оферта: с 14 по 20 мая компания будет собирать заявки инвесторов на досрочное погашение, а 23 мая выкупит предъявленные облигации по их номинальной стоимости.

Напомним, с 2018 г. в обращении находится 1,2 тыс. высокодоходных ценных бумаг сибирской сети общественного питания номиналом 50 тыс. руб. каждая (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

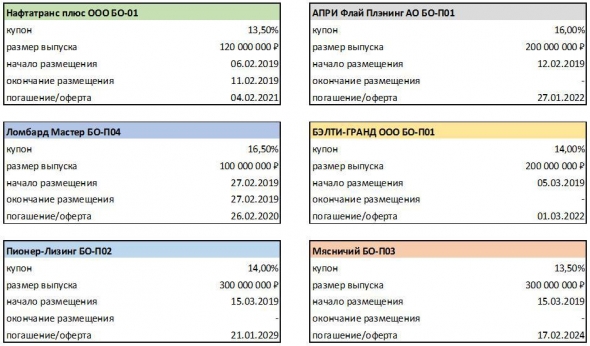

Что и с какой скоростью размещалось из облигаций высокодоходного сегмента (ВДО)?

- 21 марта 2019, 07:57

- |

Здесь приведены выпуски, размещенные или размещаемые с начала февраля, объемами от 100 до 500 млн.р.

( Читать дальше )

ТД «Мясничий». Облигации и прирост бизнеса

- 19 марта 2019, 09:02

- |

Торговый дом «Мясничий» (входит в холдинг Goldman Group) – красноярская торговая сеть, специализирующаяся на продаже мясной продукции. В июле-октябре 2018 года сеть привлекла через биржевые облигации 200 млн.р. (2 выпуска по 100 млн.р., ставка купона 13,5%).

Приводим изменения показателей и бизнеса компании, последовавшие за получением и использованием облигационных денег.

• Количество торговых точек с сентября 2018 по февраль 2019 увеличилось на 6, с 26 до 32 магазинов/отделов.

• Показатели динамики бизнеса сравним на примере 3-хмесячных периодов: декабрь`18-январь-февраль`19 в сопоставлении с аналогичными периодами 2017-18 и 2016-17 годов.

Источник: расчеты эмитента, на основе отчетных показателей (http://www.e-disclosure.ru/portal/files.aspx?id=37422&type=3) и предварительных данных финансового учета.

( Читать дальше )

«Нафтатранс плюс» увеличил объем поставок

- 18 марта 2019, 06:43

- |

Снабдить своих партнеров нефтепродуктами в необходимом количестве в рамках заключенных договоров компании позволили привлеченные инвестиции.

Топливная компания транспортирует ГСМ в регионах Сибири и Москве ключевым представителям нефтегазового сектора. Ранее сообщалось о продлении контракта с «Роснефтью», предусматривающего поставку до заправочных станций Новосибирской области и Алтайского края, и «Татнефтью». Новым клиентом транспортного направления стало дочернее предприятие СИБУРа «Томскнефтехим».

Обслуживать дополнительный объем перевозок в Москве и Сибири будут 45 бензовозов, которые партнеры компании в настоящее время приобретают по лизинговой программе. Часть автопоездов уже поставлены и запущены на линию. «Нафтатранс плюс» совестно с «АЗС-Люкс», «Энергией топлива» и «Нафтатранс-М» образует эффективную бизнес-цепочку, обеспечивающую хранение, транспортировку и розничную продажу топлива, а также перевозку жидких пищевых продуктов, в частности молока. С 2019 года в рамках расширения автопарка под транспортировку пищевых продуктов запущен пилотный проект по покупке тягачей российского производства «КАМАЗ NEO».

( Читать дальше )

«ГрузовичкоФ-Центр» сохранил ставку 17% на второй год обращения выпуска

- 13 марта 2019, 09:24

- |

«Уменьшение выплат по купонам было бы не очень правильным шагом с нашей стороны, — комментирует генеральный директор „ГрузовичкоФ“ Рафаиль Купаев. — А мы бы хотели выразить признательность нашим инвесторам. Многие из них приобрели облигации по стоимости выше номинала и уменьшение ставки снизило бы доходность к погашению. Поэтому мы оценили свои возможности и приняли решение не снижать ставку».

При этом у инвесторов сохраняется право предъявить бонды компании к погашению в рамках безотзывной оферты. Прием заявок будет осуществлен в течение последних 5 рабочих дней 12-го купонного периода, с 22 по 28 марта. Эмитент удовлетворит требования 2 апреля.

( Читать дальше )

ООО «Пионер-Лизинг» запланировал на 15 марта старт размещения второго выпуска биржевых облигаций объемом 300 млн рублей.

- 13 марта 2019, 09:18

- |

11 марта 2019 года Московской Биржей присвоен идентификационный номер данному выпуску, размещаемому в рамках Программы биржевых облигаций. Срок обращения облигаций составит 3600 дней. Номинальная стоимость одной облигации – 1000 рублей. Периодичность выплаты купонов – 12 раз в год (каждые 30 дней). Ставка 1-го купона установлена в размере 14% годовых. Ставки со 2-го по 120-й купоны будут рассчитываться по формуле: ключевая ставка Банка России + 6,25%. Привычных оферт не предусмотрено, однако сами владельцы облигаций могут сформировать для себя «индивидуальную оферту» через опцион на право продажи ценных бумаг по номиналу в заранее установленный срок (опцион на 1, 2 или 3 года). Обращение на Московской Бирже позволит инвесторам легко реализовать бумаги по рыночной цене в любое удобное время. При этом АО «НФК-Сбережения» продолжает оставаться маркет-мейкером, что обеспечит высокий уровень ликвидности указанных облигаций.

Приглашаем всех желающих 15 марта 2019 года принять участие в размещении биржевых облигаций ООО «Пионер-Лизинг» серии БО-П02. В размещении могут принять участие все инвесторы, имеющие договор на биржевое обслуживание, заключенный с любым российским брокером, аккредитованным на фондовом рынке Московской Биржи.

Идентификационный номер выпуска: 4B02-02-00331-R-001P от 11.03.2019.

Идентификационный номер программы: 4-00331-R-001P-02E от 20.04.2018.

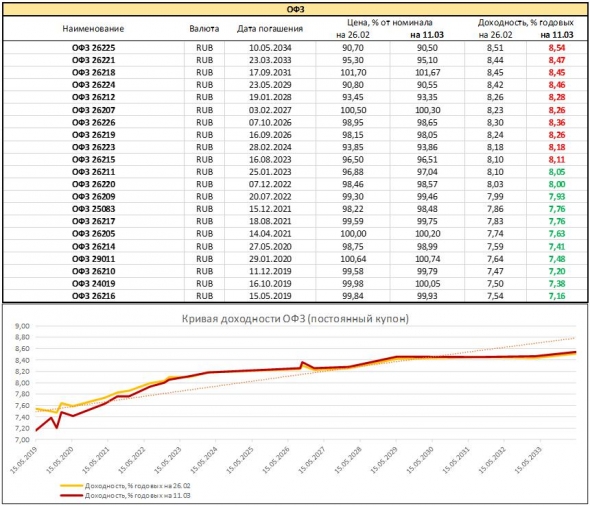

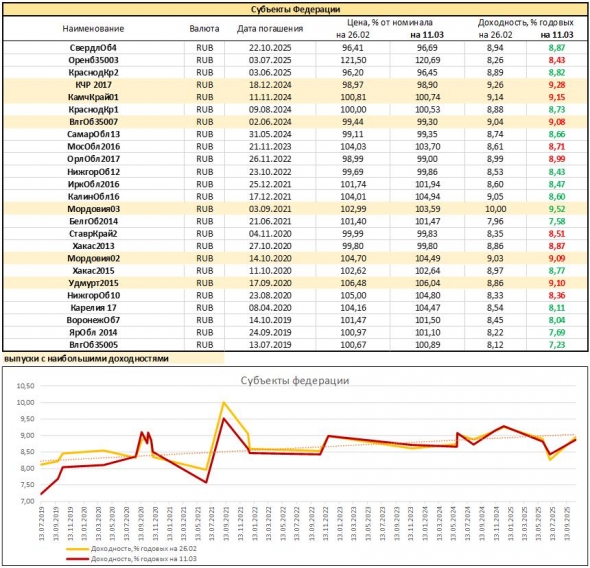

Мониторинг облигационного рынка (ОФЗ, субфеды, корпораты)

- 12 марта 2019, 07:51

- |

ОФЗ

2 недели с момента последнего мониторинга сделали кривую доходности еще более здоровой и привлекательной. Доходность получает очевидную зависимость от срока, и мы давно не видели, чтобы «короткий конец» снижался в доходности, а «длинный» рос. Видим. Оцениваем положительно. В этом явлении есть и заложенная на будущее проблема: близкая к идеальной кривая доходности госбумаг, обычно, сопровождает максимумы рынка акций. Скорее всего, сам максимум не достигнут. Но, судя по ОФЗ, он рядом.

( Читать дальше )

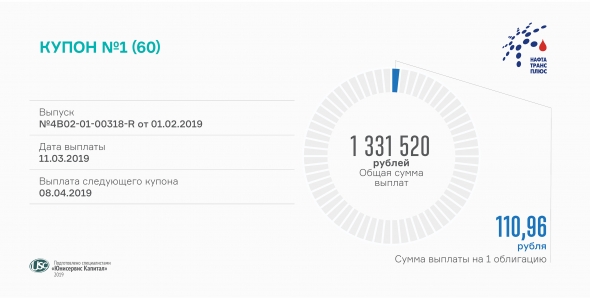

«Нафтатранс плюс» выплатил первый купон

- 11 марта 2019, 15:21

- |

Топливная компания выплатила владельцам ценных бумаг серии БО-01 (RU000A100303) свыше 1,3 млн рублей. Дата выполнения обязательств перенесена с 8 на 11 марта в связи с праздничными выходными.

Напомним, месяц назад «Нафтатранс плюс» разместил 12 тыс. облигаций номиналом 10 тыс. рублей каждая. Ставка на первые 2 года обращения выпуска — 13,5% годовых. Выпуск будет погашен через 5 лет, в 1800-й день с даты начала размещения. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт», поручителем — «АЗС-Люкс», управляющая заправками «Лукойл» в Новосибирске.

Ранее «Нафтатранс плюс» сообщал о заключении договоров на транспортировку ГСМ с «Роснефтью», «Татнефтью» и «Томскнефтехимом».

Динамика портфелей. PRObonds #2

- 11 марта 2019, 07:54

- |

С момента запуска 8 октября 2018 и по 3 марта прирост портфеля PRObonds #2 составил 7,9% (с учетом комиссионных издержек, по эффективной ставке, учитывающей реинвестирование купонов). Что соответствует 19,6% годовых.

( Читать дальше )

Ответ партнеру ИК «Септем Капитал» - Денису Козлову

- 11 марта 2019, 00:34

- |

Краткая история конфликта: Анализируя рынок высокодоходных облигаций, я написал для своих подписчиков пост, в котором разбирал отчетность одного из эмитентов — «ГК Светофор»: https://t.me/intrinsic_value/193. На его примере я хотел показать, как сильно страдает раскрытие информации у маленьких эмитентов в третьем уровне листинга Московской биржи. В большинстве своем, такие эмитенты предоставляют только РСБУ отчетность и лишь лучшие из них делают МСФО. Но, к сожалению, МСФО отчетность от них не соответствет общепринятым нормам.

Получилось так, что организаторы выпуска облигациий данного эмитента на меня обиделись и опубликовали очень неприятный пост у себя на канале, где обвинили меня в непрофессионализме: https://t.me/russianjunkbonds/262 (после этого изоблочающего поста есть pdf с их ответом «по существу»). Странно узновать о существовании такого разбора моего анализа спустя 2 недели из комментариев на смартлабе, но я все равно отвечу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал