бюджет

Государственные финансы Европы выздоравливают

- 12 декабря 2017, 11:11

- |

Многие гадают, а почему растет евро, ведь ФРС свою политику ужесточает, а ЕЦБ продолжает печатать. Ведь было бы логичным, если бы валюта, которую печатают, падала бы в цене, по отношению к валюте, которую перестали печатать. Но евро по отношению к доллару растет, и ломает эту логику. И главное, в дальнейшем, рост евро имеет все шансы на продолжение роста. А все это потому, что Еврозона после долгового кризиса выздоравливает, и ее государственные финансы, начинают приходить в норму.

Снизу таблица, по основным бюджетным показателям Еврозоны с 2014 года, в процентном соотношении к ВВП. По ней можно увидеть, что Еврозона в целом справилась с долговым кризисом. Политика затягивания поясов, привела к тому, что совокупный бюджет стран Еврозоны, если исключать расходы на обслуживание долга, теперь вместо дефицита имеет профицит. В 2014 году, он составил скромные 0,1% от ВВП. Сейчас, профицит достиг 0,7% от ВВП. При этом ЕЦБ, своей программой по выкупу активов, загнал доходности по европейским долгам почти к нулю, тем самым, значительно снизив стоимость обслуживания долга. В результате чего, процентные расходы снизились, уменьшив и общий дефицит бюджета, с 2,6% в 2014 году, до 1,5% в 2016 году. Причем, часть расходов по обслуживанию долга, стала идти на его погашение.

Совокупный государственный долг в этих условиях, стал снижаться. Если в 2014 году он составлял 92% от ВВП, то по итогам 2017 года, он сократиться уже до 87,9%. Темпы сокращения долга по отношению к ВВП, опережают размер первичного дефицита бюджета, по причине того, что речь идет о процентах от ВВП. Рост экономики, то есть рост ВВП и инфляция, помогают обесценению долга, поскольку он в количественном плане, привязан к номинальному ВВП.

По прогнозам ЕЦБ, в 2019 году, совокупный государственный долг сократиться до уровня 84,7% от ВВП. Первичный профицит, сводного бюджета Еврозоны, увеличиться до 0,9% от ВВП, а общий дефицит бюджета упадет до -1%. И даже при учете того, что ЕЦБ в ближайший год, прекратит покупки активов, доходности останутся низкими, поскольку уже напечатанные за последние годы, 2 трлн. евро, будут давить их вниз.

В условиях, сокращения общего уровня государственного долга, ЕЦБ достаточно легко сможет начать постепенно сокращать свой баланс, выводя деньги по мере планового погашения долговых бумаг, вместе с сокращением уровня долга.

Такой «красивой» картинки у США нет. У бюджета США, сохранился первичный дефицит бюджета и проблема роста государственного долга все еще актуальна, что затрудняет для ФРС задачу сокращения своего баланса, без риска нанесения вредя бюджету США.

Поэтому, евро и растет. У Европы в нынешних условиях, в базисных фундаментальных показателях, балансы выглядят значительно лучше, чем у США. И поэтому, сейчас есть все основания, для долгосрочного продолжения роста курса евро по отношению к доллару.

Источник -

ability.capital/analitika/obzoryi/valyutyi/gosudarstvennyie-finansyi-evropyi-vyizdoravlivayut

Федоров Михаил, аналитик «Абилити Капитал»

Повтор от 28 июля 2017 года.

- комментировать

- ★1

- Комментарии ( 4 )

Странные действия Минфина

- 07 декабря 2017, 18:17

- |

Министр финансов Антон Силуанов сообщил, что по итогам 2017 г. будет полностью израсходован Резервный фонд России. А зачем тогда ведомство покупало и продолжает покупать валюту, ее-то не тронут?

На начало декабря в Резервном фонде (РФ) нашей страны находился почти 1 трлн рублей, в переводе на американскую валюту это около 16,85 млрд долларов. Причем все средства фонда размещены в иностранной валюте.

В то же самое время с начала года Минфин потратил на покупку валюты 619 млрд рублей, а до конца декабря добавит еще 203 млрд. То есть, в общей сложности примерно 822 млрд рублей.

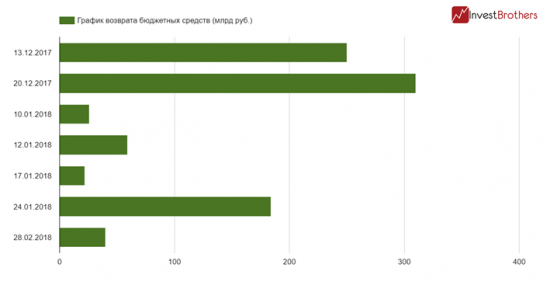

Кроме того, Министерство финансов в лице Федерального казначейства разместило на депозитах в банках 914 млрд рублей. Все ничего, но 331 млрд их них переданы кредитным организациям до января-февраля следующего года.

Получается, что в декабре Минфин будет продавать валюту из резервов и одновременно покупать ее туда же. И еще, вместо того чтобы не тратить РФ, можно было бы забрать деньги у банков.

( Читать дальше )

Сколько должна стоить нефть, чтобы в России был профицит бюджета?

- 29 ноября 2017, 09:25

- |

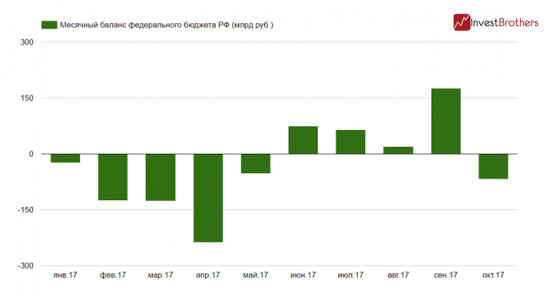

Российский бюджет после четырехмесячного профицита опять вернулся к дефициту. В октябре месячные расходы превысили доходы на 66,9 млрд рублей.

По итогам первых десяти месяцев года дефицит федерального бюджета страны составил около 294,1 млрд рублей. В октябре впервые с июня месячная расходная часть бюджета превысила доходную, не помогли даже комфортные цены на нефть.

Бюджет на следующий год рассчитан из цен на “черное золото” в 40 долларов за баррель. Однако недавно Минфин заявил о снижении его зависимости от конъюнктуры на сырьевых рынках. Согласно федеральному закону, дефицит бюджета в 2018 г. составит 1,3 трлн рублей.

Сколько должна стоить нефть, чтобы российский бюджет был сбалансированным? Как передало агентство Bloomberg, средняя цены сырья должна быть выше 49,9 долларов за баррель.

Резюме

В текущем году средняя цена на Urals держится на уровне примерно в 53 долларов за бочку и это не позволило нашему бюджету быть профицитным. В 2018 г. планируется, что расходы будут ниже, чем в 2017 г., на 100 млрд рублей.

( Читать дальше )

Вот новый тренд на 3 года.

- 28 ноября 2017, 18:00

- |

www.dw.com/ru/россия-затратит-за-три-года-на-оборону-около-7-трлн-рублей/a-41561692

Исходя из него, и надо делать вложения.

Кто не понял, тот поймёт или нам бы так загнивать.

- 27 ноября 2017, 09:22

- |

--------------------

Рейтинг коррумпированности стран, 2016

1. North Korea2. Somalia

3. South Sudan

...

11. Iraq

23. Zimbabwe

44. Nigeria

45. Iran

46. Russia

98. China

98. India

102. Turkey

113. South Africa

115. Saudi Arabia

117. Italy

154. France

159. US

167. UK

176. New Zealand (Transparency International)

--------------------

Восстановительный рост российской экономики завершается:

Около 40% жителей России не хватает денег на одежду и еду.

--------------------

23.11.2017. Электроэнергия, произведенная ветром, в % от всей электроэнергии:

( Читать дальше )

Кто не понял, тот поймёт или жить стало веселей.

- 20 ноября 2017, 09:46

- |

— с Китаем: $72 млрд

— с США: $53 млрд

— с ЕС: $45.1 млрд

— с Японией: $29.7 млрд

— с РФ: $3.8 млрд

--------------------

Госдеп США одобрил поставку Польше системы Patriot в конфигурации «3+» с модернизированными сенсорами стоимостью $10,5 млрд.

--------------------

Количество русских в Чечне.

1979: 309 тыс (30.8%)

1989: 269 тыс (24.8%)

2002: 41 тыс (3.7%)

2010: 24 тыс (1.9%)

2017: 19 тыс (1.5%)

--------------------

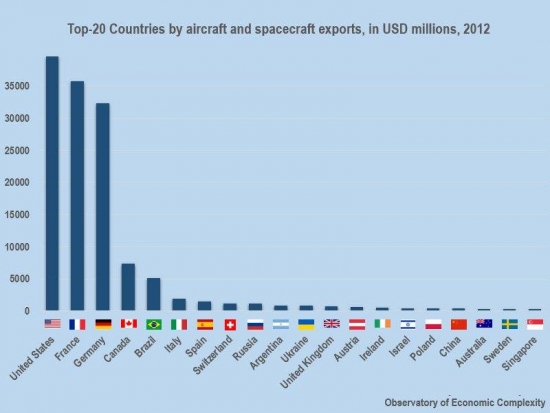

Топ 20 стран по экспорту продукции аэрокосмической отрасли в млн. долларов:

К началу 2017 совокупный долг Роснефти, Газпрома, Транснефти и Новатэка перед китайцами был $62 млрд.

--------------------

Министерство энергетики РФ в октябре разослало 45 ведущим компаниям энергетического сектора документ, который предписывает еженедельно отправлять новости, представляющие в выгодном свете руководство страны.

( Читать дальше )

Дефицит бюджета России продолжает преподносить приятные сюрпризы

- 15 ноября 2017, 22:15

- |

Дефицит бюджета России в очередной раз оказался ниже прогноза — в октябре он составил 74.3 млрд. рублей или 0.9% от ВВП, в результате чего его совокупный объем с начала года составил 294 млрд. рублей, что оказалось заметно ниже прогноза в 365 млрд. Стоит отметить, что заметно лучше ожиданий оказался показатель и в прошлом месяце — тогда он составил 301 млрд. при прогнозе в 450 млрд. рублей.

Вчера премьер-министр России Дмитрий Медведев высказал мнение, что в ближайшие годы баланс федерального бюджета выйдет из красной зоны и вновь перейдет в «профицитную фазу». Принятый в первом чтении проект федерального бюджета предполагает дефицит в 2018 в размере 1.3% от ВВП, 0.8% от ВВП в 2019 и 2020.

Исполнение бюджета

- 15 ноября 2017, 20:52

- |

Исполнение бюджета январь-октябрь 2017:

Доходы: +17.6% (12282.3 млрд. против 10441.6 за 2016)

Расходы: +5.1% (12576.4 млрд. против 11956.6)

Дефицит: 294 087 млн.

Кто не понял, тот поймёт или кто виноват и что делать.

- 13 ноября 2017, 09:45

- |

--------------------

Еврoкомиссия откaзалась от «Сeверного потoка-2»

--------------------

За девять месяцев этого года россияне заняли в банках (3,76 трлн руб) более чем в 7 раз больше, чем отдали им на сохранение (553,9 млрд руб).

--------------------

Продажи новых легковых авто. январь – сентябрь 2017, единиц

РФ: 1 129 374

Украина: 56,2 тыс

Казахстан: 32,2 тыс.

Беларусь: 22,4 тыс.

--------------------

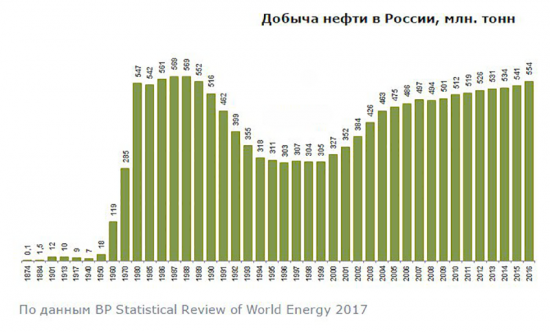

Динамика добычи нефти в России

Alibaba. Продажи в День холостяка:

2017: $25.3 млрд

2016: $17.7 млрд

2015: $14.3 млрд

2014: $9.3 млрд

2013: $5.8 млрд

2012: $3.1 млрд

2011: $800 млн

--------------------

Золотовалютные резервы Венесуэлы уменьшились до $9 млрд, при долге в $144,5 млрд.

--------------------

ВВП (ППС) на душу населения:

( Читать дальше )

Инсайд от Россия 24

- 04 ноября 2017, 18:00

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал