биржевые облигации

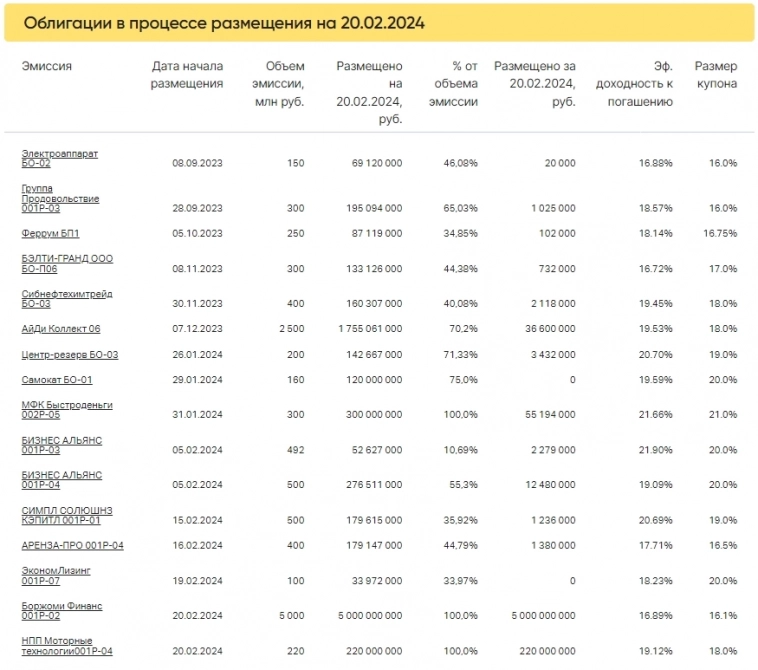

Итоги торгов за 20.02.2024

- 21 февраля 2024, 13:07

- |

Коротко о торгах на первичном рынке

20 февраля стартовали размещения выпусков Боржоми Финанс 001P-02 объемом 5 млрд рублей и НПП Моторные технологии001Р-04 объемом 220 млн рублей. Оба выпуска были полностью размещены в первый день торгов за 304 и 1 234 сделки соответственно.

Завершилось размещение выпуска МФК Быстроденьги 002Р-05, были доразмещены 55 млн 194 тыс. из 300 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 397 выпускам составил 1041,1 млн рублей, средневзвешенная доходность — 15,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- 212

- Комментарии ( 0 )

Главное на рынке облигаций на 20.02.2024

- 20 февраля 2024, 13:36

- |

- НПП «Моторные технологии» сегодня начинает размещение пятилетних облигаций серии 001P-04 объемом 220 млн рублей. Регистрационный номер — 4B02-04-00483-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрен call-опцион в даты окончания 8-го, 12-го и 16-го купонов. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Боржоми Финанс» сегодня начинает размещение трехлетних облигаций серии 001Р-02 с офертой через 1,5 года объемом 5 млрд рублей. Регистрационный номер — 4B02-02-00561-R-001P. Ставка 1-6-го купонов установлена на уровне 16,1% годовых. Купоны ежеквартальные. Сбор заявок на выпуск прошел 15 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам при прохождении теста, минимальная сумма заявки на покупку облигаций при размещении составит 1,4 млн рублей. Поручителем по займу выступит головная компания группы — Rissa Investments Limited. Организаторы — Газпромбанк и инвестбанк «Синара». Кредитный рейтинг эмитента — A-(RU) со стабильным прогнозом.

( Читать дальше )

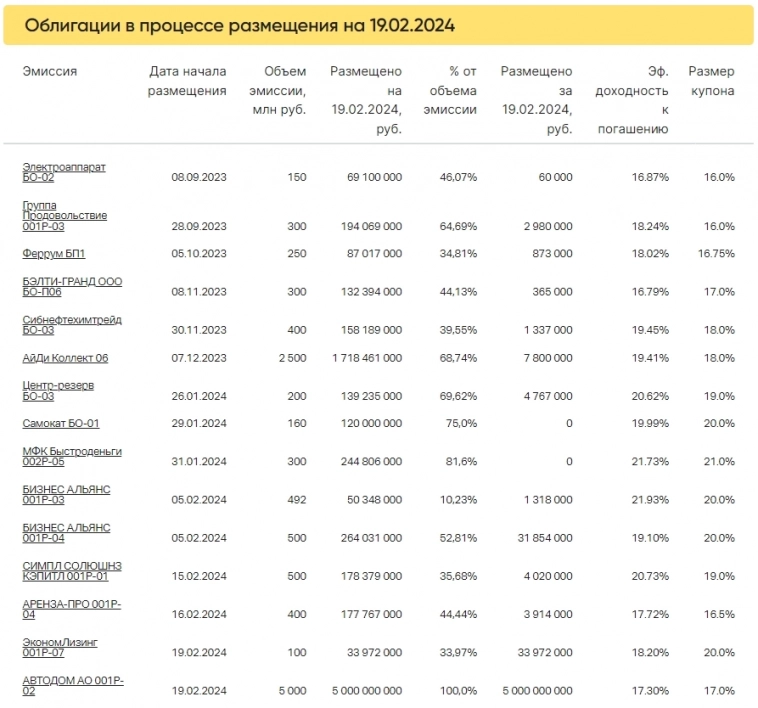

Итоги торгов за 19.02.2024

- 20 февраля 2024, 13:26

- |

Коротко о торгах на первичном рынке

19 февраля стартовали два размещения.

Выпуск ЭкономЛизинг 001Р-07 был размещен на 33,97% (33 млн 972 тыс. из 100 млн рублей) за 212 сделок.

Выпуск АВТОДОМ АО 001P-02 объемом 5 млрд рублей был полностью размещен в первый день торгов за 5 сделок.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 397 выпускам составил 1055,6 млн рублей, средневзвешенная доходность — 15,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

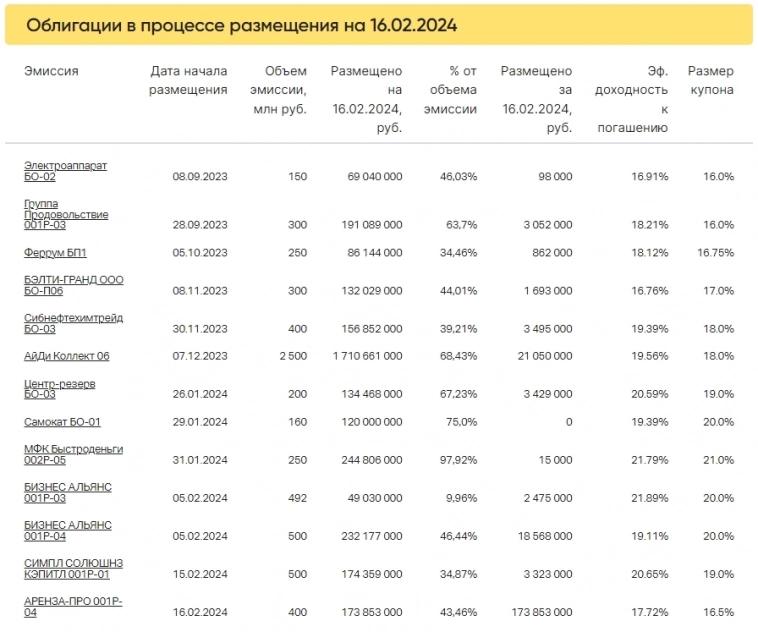

Итоги торгов за 16.02.2024

- 19 февраля 2024, 13:46

- |

Коротко о торгах на первичном рынке

16 февраля стартовало размещение АРЕНЗА-ПРО 001P-04 объемом 400 млн рублей. В первый день торгов выпуск был размещен на 43,46% (173 млн 853 тыс. из 400 млн рублей).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 228 выпускам составил 744,7 млн рублей, средневзвешенная доходность — 15,68%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 19.02.2024

- 19 февраля 2024, 13:28

- |

- «Автодом» сегодня начнет размещение трехлетних облигаций серии 001P-02 объемом 5 млрд рублей. Регистрационный номер — 4B02-02-12586-A-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

- «ЭкономЛизинг» сегодня начнет размещение трехлетних облигаций серии 001P-07 объемом 100 млн рублей. Регистрационный номер — 4B02-07-00461-R-001P. Ставка 1-2-го купонов установлена на уровне 20% годовых, 3-4-го купонов — 18% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- «МФК «Кэшдрайв» сегодня, 19 февраля, начинает размещение по закрытой подписке трехлетних коммерческих облигаций серии КО-П11 объемом 130 млн рублей. Ставка 1-4-го купонов установлена на уровне 15,75% годовых. Потенциальные покупатели бумаг — клиенты Экспобанка.

( Читать дальше )

Главное на рынке облигаций на 16.02.2024

- 16 февраля 2024, 14:23

- |

Старт размещения, новые выпуски и рейтинговое решение:

- «Аренза-Про» сегодня начинает размещение пятилетних облигаций серии 001P-04 объемом 400 млн рублей. Регистрационный номер — 4B02-04-00433-R-001P. Ставка 1-24-го купонов установлена на уровне 16,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 13 февраля. По выпуску предусмотрена оферта через два года. Организаторы — «Синара», «Газпромбанк» и «Солид». Кредитный рейтинг эмитента — ВВ+(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала двухлетние облигации ФПК «Гарант-Инвест» серии 002Р-08 объемом 3 млрд рублей. Регистрационный номер — 4B02-08-71794-H-002P. Бумаги включены в Третий уровень котировального списка. Заявки инвесторов на выпуск компания планирует провести сегодня, 16 февраля. Ориентир ставки купона — 18% годовых. По займу предусмотрены ежемесячные купоны и оферта с исполнением 6 февраля 2026 г.

( Читать дальше )

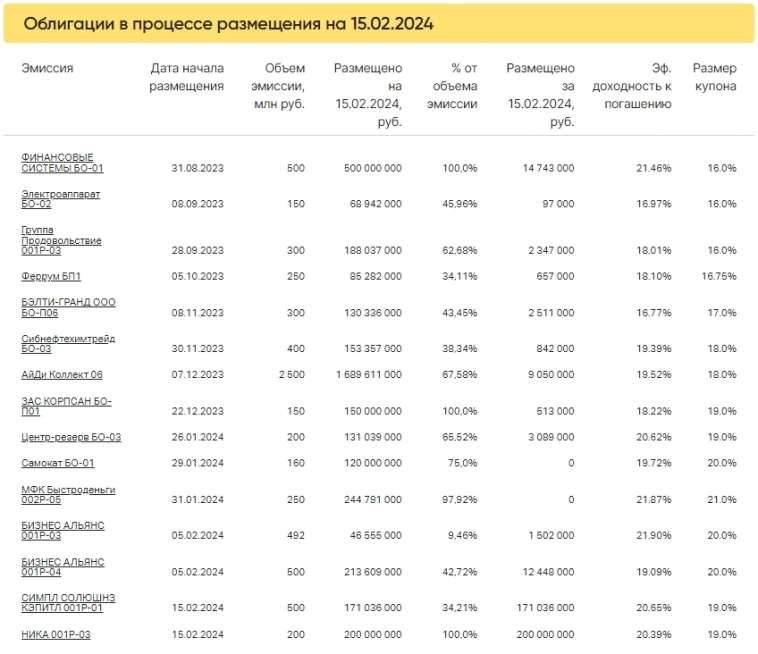

Итоги торгов за 15.02.2024

- 16 февраля 2024, 09:28

- |

Коротко о торгах на первичном рынке

15 февраля стартовало размещение СИМПЛ СОЛЮШНЗ КЭПИТЛ 001Р-01 и НИКА 001Р-03.

СИМПЛ СОЛЮШНЗ КЭПИТЛ 001Р-01 был размещен на 34,21% (171 млн 36 тыс. из 500 млн рублей) за 498 сделок.

Выпуск НИКА 001Р-03 объемом 200 млн рублей был полностью размещен в первый день торгов за 1 230 сделок.

Также завершили размещение выпуски ЗАС КОРПСАН БО-П01 (150 млн рублей) и ФИНАНСОВЫЕ СИСТЕМЫ БО-01 (500 млн рублей), доразместив 513 тыс. и 14 млн 743 тыс. рублей соответственно.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 395 выпускам составил 1352,2 млн рублей, средневзвешенная доходность — 16,45%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 15.02.2024

- 15 февраля 2024, 12:21

- |

- «Ника» сегодня начинает размещение пятилетних облигаций серии 001P-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-00636-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, а также call-опцион. Организатор — «ИВА Партнерс». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

- «Симпл Солюшнз Кэпитл» сегодня начинает размещение десятилетних облигаций объемом 500 млн рублей. Регистрационный номер — 4B02-01-11902-K-001P. Ставка 1-го купона установлена на уровне 19% годовых. Купоны ежемесячные, переменные. По выпуску предусмотрена трехлетняя оферта.

- «ЭкономЛизинг» планирует 19 февраля начать размещение трехлетних облигаций серии 001P-07 объемом 100 млн рублей. Ориентир ставки 1-2-го купонов — 20% годовых, 3-4-го купонов — 18% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

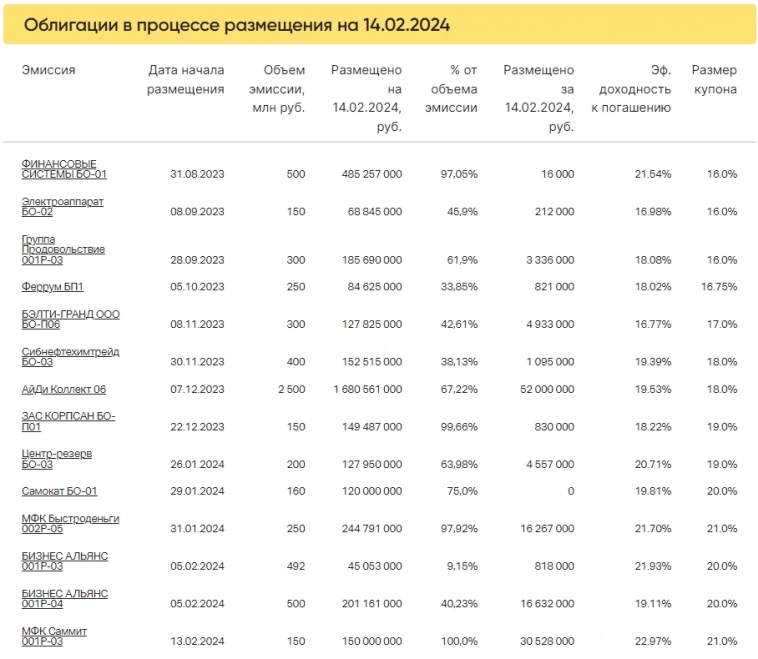

Итоги торгов за 14.02.2024

- 15 февраля 2024, 11:45

- |

Коротко о торгах на первичном рынке

14 февраля новых размещений не было.

Завершил размещение выпуск МФК Саммит 001Р-03, доразместив 30 млн 528 тыс. из 150 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 391 выпуску составил 1559,6 млн рублей, средневзвешенная доходность — 15,56%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 14.02.2024

- 14 февраля 2024, 13:09

- |

- «Аренза-Про» установила ставку 1-24-го купонов пятилетних облигаций серии 001P-04 объемом 400 млн рублей в размере 16,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 13 февраля. По выпуску предусмотрена оферта через два года. Организаторы — «Синара», «Газпромбанк» и «Солид». Техразмещение запланировано на 16 февраля. Кредитный рейтинг эмитента ― ВВ+(RU) со стабильным прогнозом от АКРА.

- ФПК «Гарант-Инвест» сузила ориентир ставки купона по выпуску двухлетних облигаций серии 002Р-08 объемом 3 млрд рублей до 18% годовых. Компания планирует 16 февраля провести сбор заявок на облигации. По займу предусмотрены ежемесячные купоны и оферта с исполнением 6 февраля 2026 г. Организатор — Газпромбанк. Техразмещение запланировано на 21 апреля. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста. Кредитный рейтинг эмитента — BBB со стабильным прогнозом от НКР и НРА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал