бета

Ох уж эти БЕТТЫ!

- 02 мая 2023, 17:07

- |

Когда я рассказываю о том, как я выбираю альфа-скакунов в свой портфель, всегда возникает вопрос: "На каком горизонте необходимо рассчитывать различные показатели?" Я неохотно делюсь этой информацией, так как это есть предмет моих исследований и поиска закономерностей. Я только говорю, что рассчитываю их на разном горизонте, а потом уже оптимизирую портфель.

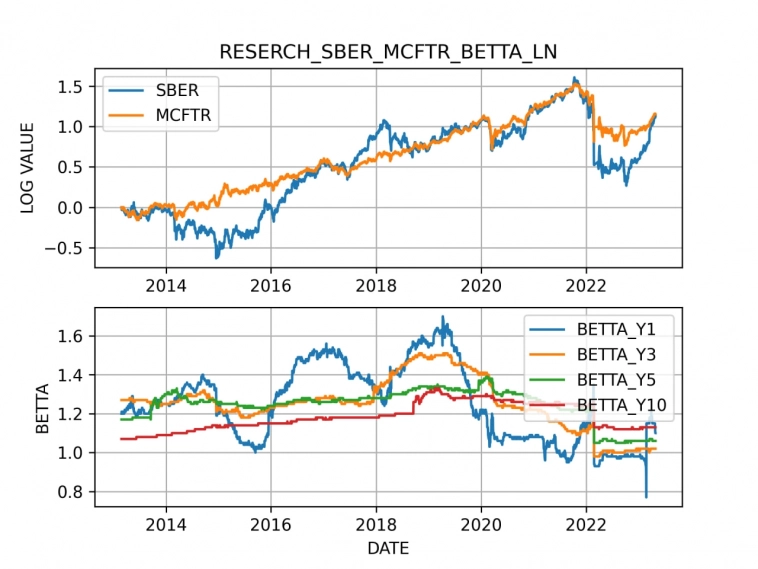

Но на этих двух графиках, пытливые умы увидят почему я ратую за долгосрочные инвестиции, кроме очевидных факторов роста экономик и т.п.

На графиках: БЕТТЫ для логарифмических и простых приращений, посчитанные с разными глубинами и по методу скользящего окна.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Опционная комбинация на Биотех HGEN с низкой бетой к широкому рынку

- 16 апреля 2021, 19:08

- |

Инвест-идея по компании Humanigen, Inc. #HGEN

Humanigen — это биофармацевтическая компания, которая использует свои биологические возможности и запатентованную платформенную технологию для разработки первых в своем классе терапевтических препаратов на основе человеческих антител. Он направлен на предотвращение серьезных и потенциально опасных для жизни побочных эффектов, связанных с терапией Т-клетками химерного антигенного рецептора (CAR-T). В его портфель входят такие программы, как Lenzilumab, Ifabotuzumab и HGen005.

Текущая(16.04.21)цена 14,98 на компанию имеются положительные ожидания. Но в связи с неопределённостью в целом с широким рынком SP500, возможно глобальное давление. Если и покупать то активы с меньшей бетой и более существенной страховкой снизу.

Таким образом и поступаю.

Собираю конструкцию из опционов:

тикер:#HGEN

( Читать дальше )

Поиск перспективных акций. Как использовать Beta для решения этой задачи

- 29 января 2021, 14:54

- |

Несмотря на то, что существуют конкретные формулы оценки справедливой стоимости компаний, однозначного ответа, сколько должна стоить та или иная компания, не существует.

Достаточно взглянуть на таргеты аналитиков, чтобы понять насколько большим может быть разброс в этом вопросе.

И данный разброс возникает потому, что данные, которые мы будем брать для подсчета, могут сильно отличаться в зависимости от того, как мы смотрим на компанию и видим ее будущее. Темпы роста, возврат на капитал, изменение уровня долга, и, конечно же, уровень риска который мы ассоциируем с этой компанией. Все эти параметры будут оказывать сильное влияние на то, что мы получим в результате наших вычислений.

Определение каждого параметра требует отдельной статьи или даже лекции (которые очень скоро будут). А в этом тексте я хотел бы поговорить про уровень риска компании, который мы закладываем в формулу, а именно про Beta. Работает это следующим образом, чем выше уровень риска, который мы ассоциируем с компанией, тем выше ставка дисконтирования, тем ниже конечная стоимость, которую мы получим из формулы. Чтобы лучше это понять, вот пример формулы:

( Читать дальше )

Портфель лучше индексного

- 11 января 2020, 11:47

- |

1. Подбираем портфель бумаг.

2. За основу берём некий принцип, отличный от индексного.

3. Измеряем результат за период по дням.

4. Сравниваем его с результатами индекса.

5. Обнаруживаем, что он почти каждый день показывал результат выше индекса (без плечей).

Это и есть коэффициент Альфа?

А если на одном периоде наш портфель обгоняет индекс, а на другом нет, то это значит, что Альфа потеряна или возникла случайно, на определённой фазе рынка?

Акции, которые не боятся кризисов. США

- 01 ноября 2016, 10:40

- |

Мы продолжаем серию обзоров о компаниях, которые слабо реагируют на рыночные катаклизмы и устойчиво “делают своё дело”, платя дивиденды и повышая котировки. Сегодня речь пойдет про американские компании.

Ключевой мерой независимости цены акции от общеэкономического климата является коэффициент Beta (β). Он показывает, насколько её цена коррелирует с ценами большинства акций на рынке или с поведением общерыночных фондовых индексов типа S&P 500 или Russell 3000.

Рисковые инвесторы, которые умеют предсказывать поведение рынка, предпочитают волатильные акции с большими β>1. Но для большинства не слишком профессиональных инвесторов удобны активы с β~0, так как из них легко собрать так называемый бета-нейтральный портфель, способный давать стабильный постоянный прирост порядка 10% годовых, не реагируя на кризисы.

В этом обзоре мы расскажем об американских акциях с малыми β. Причём таких, которые не просто независимы от рынка, но показывают стабильный многолетний рост. Мы расскажем об акциях, которые сильнее всего подорожали за 10 лет при соблюдении следующих дополнительных условий.

- Коэффициент Beta (β) лежит в диапазоне от –0.3 до 0.3. Иными словами, котировки компании почти не зависят от общего поведения рынка.

- Капитализация не ниже $300M. Это значит, что компания довольно крупна. В среднем, такие компании надёжнее.

- Коэффициент P/E лежит в диапазоне от 3 до 30. Это значит, что компания не переоценена, она не является пузырём, и на каждый вложенный в неё доллар приходится немалая прибыль. Но при этом, компания и не слишком недооценена (что могло бы говорить о её близости к банкротству).

- Компания выплачивает дивиденды не ниже 3% в год. Поскольку бета-нейтральные портфели обычно интересуют долгосрочных консервативных инвесторов, дивиденды здесь тоже имеют значение.

- Изменение котировок за 5 лет положительно. Это условие позволяет в первом приближении утверждать, что рост котировок стабилен: они выросли и на 10-летнем, и на 5-летнем горизонтах.

( Читать дальше )

kva-blck и конкуренты--2:: Тим.Валеричу и Шадрину на заметку)))

- 07 сентября 2016, 19:27

- |

//-----начало тут-------

После того как Тима в очередной раз отчитался (http://smart-lab.ru/blog/348327.php) о Ква-блэке

(тут ему следует отдать должное — проявляется образцовая дисциплина) и ненароком))) задев между строк конкурентов, конечно же появилась мысль сваять по этой части «топик-ответ: на злобу дня». но за делами пришел к состоянию «да нах*» и так бы и забил,

если б не традиционно острый коммент гл.уважаемого Решпекта(http://smart-lab.ru/blog/348327.php#comment6179073).

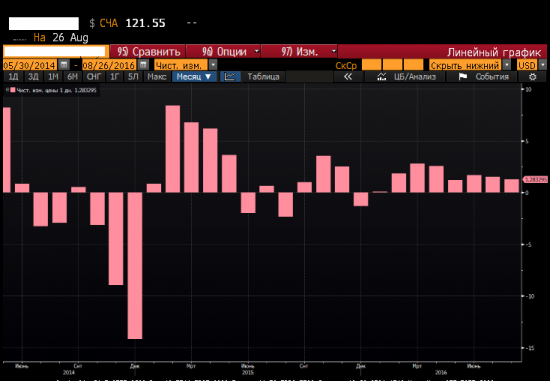

а посему!!! получите нет-динамику (ну скажем) по топ-6 «наших» конкурентов УТ-и-фонда (тикеры в порядке списка Тиминого топика)

( Читать дальше )

kva-blck и конкуренты)))

- 08 августа 2016, 21:13

- |

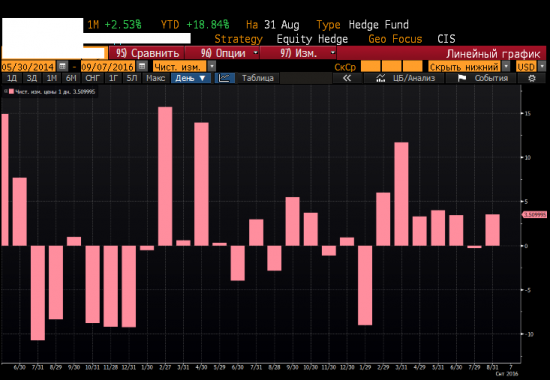

ради прикола пробежался в терминале по следам его отчетности и сравнил эквитю с исчо одним «кайманским»)))) алгофондом (правда, оговорюсь, что инструменты/портфели сильно разные),

и (т.о.): как бы «характер волы» для «квадрата» тут слабое оправдание.

ху из ху не публикую — прикидки и вывод каждый пусть сделает каждый для себя. ну в целом резюме «кому ща легко»))

Справедливости ради следует.отметить, что заявленные представителем)) фонда циферки в целом соответствуют расчетам блума, а местами даже менее привлекательны

Расчет бета-коэффициентов на R двумя способами

- 14 июня 2016, 03:38

- |

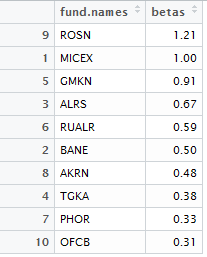

Затем я составил таблицы для бет, взяв две истории — с 2012 года по настоящее время и с 2015.

Таблицы

С 2012 г.

C 2015 г.

Видно, что Роснефть и Норникель бегают за рынком. ФосАгро, Акрон и банк Открытие не зависят от рыночных настроений.

Код на R:

( Читать дальше )

Фактор предсказуемости BAB (“ставки против беты” - betting against beta) является устойчивым и теоретически может быть использован для построения стратегии инвестирования

- 22 сентября 2015, 12:25

- |

Движения скучны и невыразительны. Рубль колеблется в районе 68/долл., брент в районе 48-49 долл./барр. S&P 500 +0.5%, STOXX Europe 600 +0.9%. В заметной мере компенсирован провал предыдущего дня, нет признаков направленного движения. Мы не видим текущих новостей, достойных обсуждения. Поэтому будем писать о чем придется.

Следующая серия графиков получена благодаря твиттеру Г.Блоджета. Оригинал картинки и описание доступно на блоге philosophicaleconomics.com (ресурс весьма неплох на первый взгляд).

Сравнивается серия показателей оцененности, маржи, отдачи капитала, сравнительной оцененности для индекса S&P500. Пост на этом блоге датирован концом 2014 г., но текущее значение этого индекса примерно равно уровням тогда и вполне актуально. Среднее на графиках рассчитано для периода 1996-2014 гг., и сравнивается со значением “ttm” — скользящие 12 месяцев. Также по ссылке доступен подобный анализ для отдельных секторов фондового рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал