белуга групп

Белуга привлекательна для покупки перед дивидендной отсечкой - Открытие Инвестиции

- 04 октября 2022, 12:50

- |

Внеочередное общее собрание акционеров было намечено на 3 октября 2022 года. 4 октября стало известно, что акционеры утвердили дивиденды. Список лиц, имеющих право на получение дивидендов, рекомендовано подготовить на 13 октября 2022 года. Чтобы попасть в дивиденды, акции необходимо купить до 11 октября 2022 года. Дивдоходность сейчас составляет порядка 6%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

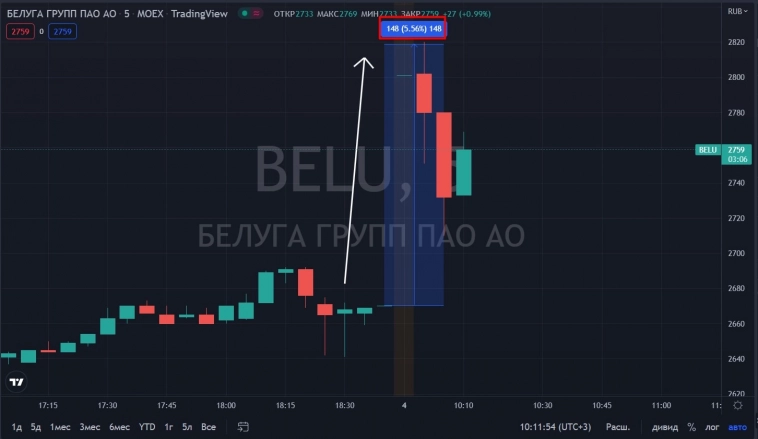

📈Белуга прибавила более 5.5% после утверждения дивидендов

- 04 октября 2022, 10:14

- |

📈Белуга +3.1% Акции в моменте прибавили более 5.5% после утверждения дивидендов. Акционеры одобрили дивиденды за 1 полугодие 2022 года в размере 150 рублей, див. доходность составит 5,4%, отсечка 13 октября.

📰"Белуга Групп" Дата, на которую определяются лица, имеющие право на осуществление прав по именным эмиссионным ценным бумагам

- 04 октября 2022, 09:53

- |

2.1. вид, категория (тип), серия (при наличии) и иные идентификационные признаки ценных бумаг эмитента, указанные в решении о выпуске таких ценных бумаг, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним: акции обыкновенные именные бездокументарные, государственный регистрационный номер 1-01-55052-Е от 10....

( Читать дальше )

📰"Белуга Групп" Решения общих собраний участников (акционеров)

- 04 октября 2022, 09:52

- |

2.1. вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): внеочередное;

2.2. форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование;

2....

( Читать дальше )

Где деньги "Белуги Групп", или в чём выгода МСФО?

- 29 сентября 2022, 14:02

- |

Моя прошлая статья о финансовом состоянии ПАО «Белуга Групп» нашла отклик в комментариях, которые я все прочитал. Извините, что не могу ответить в комментах. Хочу сказать, что каждый прав по своему, но некоторые комментарии заставили меня взять в руки МСФО компании. Вопросов стало ещё больше, но зато я теперь знаю, почему компания малоэффективная и… и где её деньги. Почему у меня возник такой вопрос? Потому что работать ради того, чтобы работать, никто не будет, а компания работает с рентабельностью ниже ключевой ставки ЦБ РФ, впрочем как и её дочерние структуры. Но всё по порядку.

Сокращённая консолидированная отчётность показала, какие они все крутые, а заодно раскрыла список всех контор входящих в группу, а это:

- АО «АЛВИЗ»

- АО «Мариинский ЛВЗ»

- АО «Бастион»

- АО «Уссурийский бальзам»

- ООО «Георгиевский»

- ООО «Поместье Голубицкое»

- АО «Спиртзавод Чугуновский»

- ООО «Белуга Брендс»

- АО «Белуга Маркет Архангельск»

- ООО «Белуга Маркет Восток»

- ООО «Синергия Импорт»

- ООО «Белуга Маркет Хабаровск»

- ООО «Белуга Маркет Владивосток»

- ООО «Белуга Маркет Пермь»

- ООО «Белуга Маркет»

- ООО «Белуга Маркет Запад»

- АО «Винлаб» и его дочерние компании

- АО «ДАКГОМЗ»

- ОАО «Мясокомбинат Находкинский»

- ООО «РодСтор Групп»

( Читать дальше )

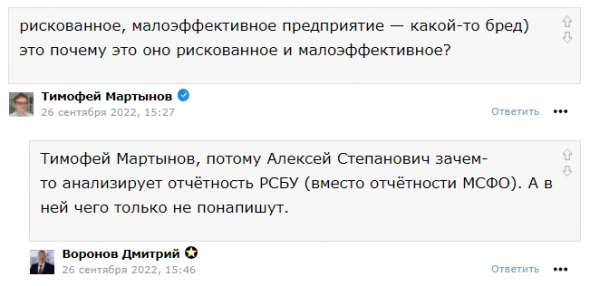

Почему "Белуга Групп" рискованная, или мой ответ г-ну Т. Мартынову

- 28 сентября 2022, 14:11

- |

Под недавним моим постом относительно ПАО «Белуга Групп», который начинался так: «На конец II кв. 2022 года, ПАО «Белуга Групп» — рискованное, незакредитованное, абсолютно неликвидное, малоэффективное предприятие», появился очень содержательный комментарий и ни от кого попало, а от беспристрастного и беспринципного г-на Т. Мартынова, которому ПАО «Белуга Групп» никогда деньги не платило и банер на смартлабе не вешало.

К сожалению у меня нет возможности отвечать на комменты и писать в старом редакторе, и я не знаю по каким причинам. Тем не менее я хочу ответить на вопрос, почему «Белуга» рискованная и малоэффективная, а заодно очередной раз ответить знатокам МСФО, почему РСБУ.

Если вы оба захотите мне написать, пожалуйста, аргументируйте свои ответы, как это делаю я, а не одним словом «бред» и банальным поддакиванием и подлизыванием.

ПАО «Белуга Групп» — рискованное предприятие потому, что:

( Читать дальше )

Минфин хлопнул по-маленькой

- 27 сентября 2022, 18:18

- |

Beluga Group:

МСар = ₽33 млрд

Р/Е = 9

😳Минимальная розничная цена на водку с 2023 года должна составить ₽281 за 0,5 литров вместо ₽261. Минимальная отпускная цена у производителей – ₽229 вместо ₽214, а оптовая – ₽238 вместо ₽222.

😔Также ведомство предлагает поднять цены на коньяк и бренди.

📈Акции российского производителя алкоголя Beluga (BELU) на торгах растут на 5%.

🚀Как сообщил Market Power представитель компании, возможно, это связано с ежегодным повышением минимальных цен.

🔹Однако на Beluga это почти не влияет, так как предприятие практически не продает продукцию по минимальной цене. Она сфокусирована на премиум-продукции.

🔸Подробно об этой компании мы рассказывали в нашей рубрике «Инвестидея».

📰"Белуга Групп" Проведение заседания совета директоров и его повестка дня

- 27 сентября 2022, 12:59

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 27 сентября 2022 г.

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 27 сентября 2022 г....

( Читать дальше )

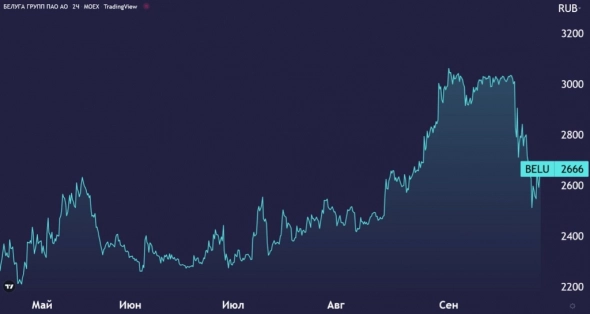

ПАО «Белуга Групп» - отчёт за II кв. 2022 г.

- 26 сентября 2022, 15:16

- |

На конец II кв. 2022 года, ПАО «Белуга Групп» — рискованное, незакредитованное, абсолютно неликвидное, малоэффективное предприятие. Заёмный капитал превышает собственный в 1.03 раза и обеспечен собственными резервами на 97%. Общая задолженность компании состоит из 12 416 млн рублей долгосрочных обязательств и 3 728 млн текущих. Текущие обязательства включают в себя 988 млн срочных и 2 740 млн краткосрочных рублей. Ликвидность по срочным обязательствам недостаточная, по менее срочным — то же. В отчётном периоде компания взяла на себя дополнительно 24 млн рублей долгосрочных и вернула 2 536 млн рублей краткосрочных денег. Инвестиционный риск высокий. Предприятие некредитоспособное. ЛИСП-рейтинг: rlB-

Новый формат ЛИСП-рейтинга не поддерживается этой платформой. Полный расклад по конторе на сайте fapvdo.ru

Ассортимент импортного алкоголя в России сократился на 40–95% в зависимости от категории — RB

- 22 сентября 2022, 09:56

- |

На фоне сокращения поставок увеличиваются и цены на импортный алкоголь: в среднем на 27-40% с начала февраля, а на отдельные позиции до 70%.

rb.ru/news/reduced-range-95/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал