банки

В поисках дна на фондовых рынках

- 20 марта 2020, 11:49

- |

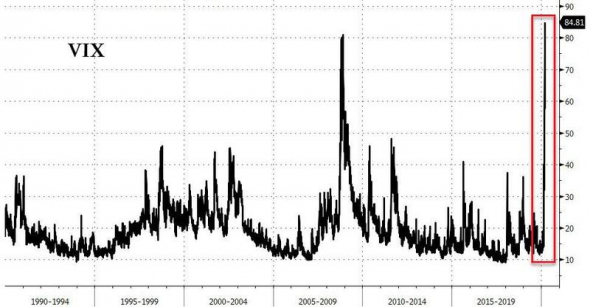

Итак, паника на фондовых рынках США зашкаливает. Многие фундаментальные и технические показатели находятся на многолетних экстремумах, если не исторических рекордах. Индекс волатильности VIX, отражающий страхи инвесторов относительно творящегося на финансовых рынках безумия, достиг максимального значения за всю историю своего существования:

(Индекс волатильности VIX находится на максимуме за всю историю своего существования.)

Это же справедливо и для индекса волатильности доходности трежерис (TYVIX):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Пора депозиты закрывать и выходить в нал?

- 18 марта 2020, 17:59

- |

Райффайзенбанк остановит прием вкладов в долларах из-за ФРС США

Банк откажется от открытия новых и продления действующих депозитов в американской валюте. Свое решение он объяснил экстренным снижением ставок в США. До этого ФРС дважды внепланово снизила ставкуПодробнее на РБК:

www.rbc.ru/finances/18/03/2020/5e7211699a794726228b474c

ЦентроБанки

- 16 марта 2020, 12:16

- |

Все центральные банки в мире понижают ключевые ставки для увеличения денежной ликвидности, а наш наверное идет своим путем)))

Банки начали повышать ставки ипотеки из-за ослабления рубля

- 14 марта 2020, 20:50

- |

Другие крупные банки пока только готовятся к повышению ставок. Среди них - Абсолют Банк, Альфа-банк, «ФК Открытие» и Росбанк.

Аналитика по банкам от ЦБ за февраль

- 13 марта 2020, 07:52

- |

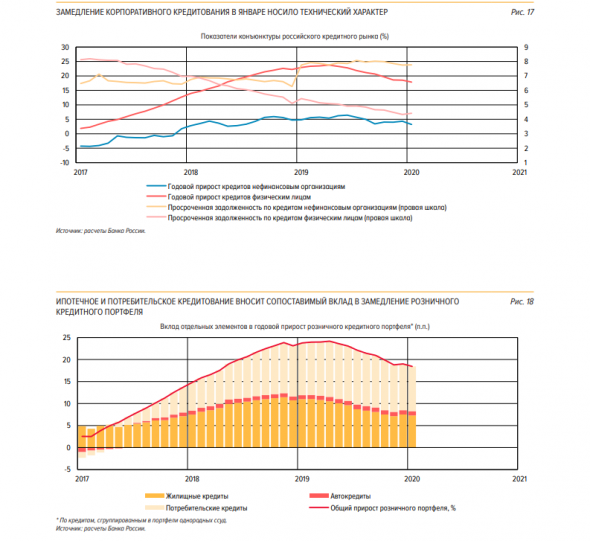

Рост просрочки по кредитам физлицам с конца 2019 г., рост просрочки по корпоративным кредитам, общее снижение кредитования. Рост просрочки совсем небольшой, но если это тенденция?

Кредитование падает.

На чем в такой ситуации будут зарабатывать банки и как это отразится на застройщиках?

Американская финансовая система находится на искусственной вентиляции лёгких

- 13 марта 2020, 07:32

- |

В США всё началось в сентябре 2019 года (до коронавируса), когда внезапно скакнули ставки на межбанке. ФРС в тот момент стала действовать немедленно и начала проводить регулярные операции РЕПО на несколько десятков млрд долларов. После этого практически каждый месяц ФРС наращивало объём РЕПО. Ситуацию это не спасло.

В общем бесконечно увеличивать РЕПО ФРС не может, придётся входить в капитал банков.

Кто потеряет? Инвесторы акций и инвесторы бессрочных субординированных облигаций, которые называется CoCo (Contingent Convertible). Последние автоматически конвертируются в капитал при нарушении нормы капитала банка, т.е. когда у банка сильные потери.

( Читать дальше )

Bank of America потерял 30%, но сначала отправил предупреждение

- 10 марта 2020, 15:55

- |

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.( Читать дальше )

Банки стали в два раза чаще продавать долги россиян коллекторам

- 03 марта 2020, 11:46

- |

Банкиры мира отрекаются от базовых правил бизнеса в эпоху вируса

- 28 февраля 2020, 00:13

- |

Это напоминает совет о том, как избегать сделок на Уолл-стрит: не путешествовать, не встречаться с клиентами и даже отказываться от рукопожатий.

И все же такие инструкции ходят сейчас по мировой финансовой индустрии в свете распространения коронавируса. На все большем числе континентов специалисты по банковскому делу и инвестициям готовятся к тому, что скоро они будут работать из дома. Отраслевых конференций для раскручивания бизнеса становится меньше, они переходят в режим онлайн или сталкиваются с угрозой отмены. Продажа ряда новых ценных бумаг пробуксовывает.

За кулисами руководители банков смахивают пыль с нормативных рекомендаций о том, как обеспечивать проведение «критически важных операций» в случае потенциальной пандемии. Некоторые рассуждают о том, на каком расстоянии друг от друга размещать трейдеров на рабочих местах или скольким можно работать удаленно. Отделения банков смогут не закрывать свои офисы благодаря пуленепробиваемым стеклам, предназначенным для защиты от грабителей.

( Читать дальше )

Привязка рубля к золоту - зло

- 22 февраля 2020, 19:27

- |

В российской экономической мысли есть популярное направление: надо вернуть привязку рубля к золоту. Люди, которых нельзя назвать умными, отчаянно популяризируют эту идею. Мол, это наш ответ глобализации и всемирной долларизации.

Увы, привязать рубль к золоту — это всё равно что привязать его к нефти или биткоину. Это значит потерять покой и сон и зависеть от того, что ты не можешь контролировать. Цена золота, нефти, биткоина дико скачет на бирже вслед за событиями, которые россияне (в том числе власти России) не могут контролировать.

Сейчас рубль зависит от размера экономики, роста ВВП, денежно-кредитной политки (ставки ЦБ и скорости печатного станка, то есть роста денежной массы), активности экспорта (приток валюты) и импорта (отток валюты), от размера госдолга и так далее. Жидкое золото — нефть — после ряда мер Центробанка влияет на рубль всего 1 к 12 (нефть упала на 12%, от этого рубль падает на 1%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал