банки сша

Goldman Sachs — Прибыль 2023г: $8,516 млрд (-24% г/г). Дивы кв $2,75. Отсечка 29 февраля 2024г

- 16 января 2024, 16:43

- |

As of October 20, 2023, there were 326,112,464 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/886982/000088698223000011/gs-20230930.htm

Капитализация на 15.01.2024г: $123,189 млрд

Общий долг на 31.12.2020г: $1,353.00 трлн

Общий долг на 31.12.2021г: $1,354.06 трлн

Общий долг на 31.12.2022г: $1,325.00 трлн

Общий долг на 31.12.2023г: $1,525.00 трлн

Выручка 2020г: $44,560 млрд

Выручка 9 мес 2021г: $46,700 млрд

Выручка 2021г: $59,339 млрд

Выручка 9 мес 2022г: $36,772 млрд

Выручка 2022г: $47,365 млрд

Выручка 1 кв 2023г: $12,224 млрд

Выручка 6 мес 2023г: $23,119 млрд

Выручка 9 мес 2023г: $34,936 млрд

Выручка 2023г: $46,254 млрд

Прибыль 9 мес 2018г: $7,921 млрд

Прибыль 2018г: $10,459 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 9 мес 2020г: $4,553 млрд

Прибыль 2020г: $9,459 млрд

Прибыль 9 мес 2021г: $17,342 млрд

Прибыль 2021г: $21,635 млрд

Прибыль 9 мес 2022г: $9,935 млрд

Прибыль 2022г: $11,261 млрд

Прибыль 1 кв 2023г: $3,234 млрд

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Citigroup Inc. — Прибыль 2023г: $9,228 млрд (-38% г/г). Дивы кв $0,53. Отсечка 5 февраля 2024г

- 14 января 2024, 19:11

- |

Number of shares of Citigroup Inc. common stock outstanding on September 30, 2023: 1,913,881,933

www.sec.gov/ix?doc=/Archives/edgar/data/831001/000083100123000132/c-20230930.htm

Капитализация на 12.01.2024г: $98,565 млрд

Общий долг на 31.12.2020г: $2,059.89 трлн

Общий долг на 31.12.2021г: $2,088.74 трлн

Общий долг на 31.12.2022г: $2,214.84 трлн

Общий долг на 30.09.2023г: $2,158.28 трлн

Общий долг на 31.12.2023г: $2,199,06 трлн

Выручка 2020г: $75,501 млрд

Выручка 9 мес 2021г: $54,867 млрд

Выручка 2021г: $71,884 млрд

Выручка 9 мес 2022г: $57,332 млрд

Выручка 2022г: $75,338 млрд

Выручка 1 кв 2023г: $21,447 млрд

Выручка 6 мес 2023г: $40,883 млрд

Выручка 9 мес 2023г: $61,022 млрд

Выручка 2023г: $78,462 млрд

Прибыль 9 мес 2019г: $14,422 млрд

Прибыль 2019г: $19,467млрд

Прибыль 9 мес 2020г: $6,738 млрд

Прибыль 2020г: $11,087 млрд

Прибыль 9 мес 2021г: $18,779 млрд

Прибыль 2021г: $21,952 млрд

Прибыль 9 мес 2022г: $12,332 млрд

Прибыль 2022г: $14,845 млрд

Прибыль 1 кв 2023г: $4,606 млрд

Прибыль 6 мес 2023г: $7,521 млрд

( Читать дальше )

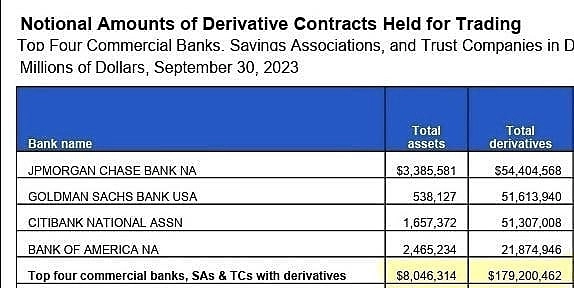

Деривативы:

- 22 декабря 2023, 14:40

- |

Вышла статистика по деривативам — топ4 банка США держат деривативов на $171 триллион. Это больше чем ВВП всей планеты — он составляет около $130 триллионов.

Всего, на планете около $600 триллионов денег спрятаны в деривативы. Если очень кратко, это «ставки» на то, что случится с ценой конкретного продукта. То есть на $1 доллар реального актива, в финансовой системе приходится около $5 которые являются обычными ставками на рост/падение/перепродажу.

Сигналы неутешительные ...

- 08 ноября 2023, 13:58

- |

по порядку:

Стив Бэннон: Крах рынка коммерческой недвижимости приведет к Банкротству десятков Банков..

Бомба замедленного действия коммерческой недвижимости...

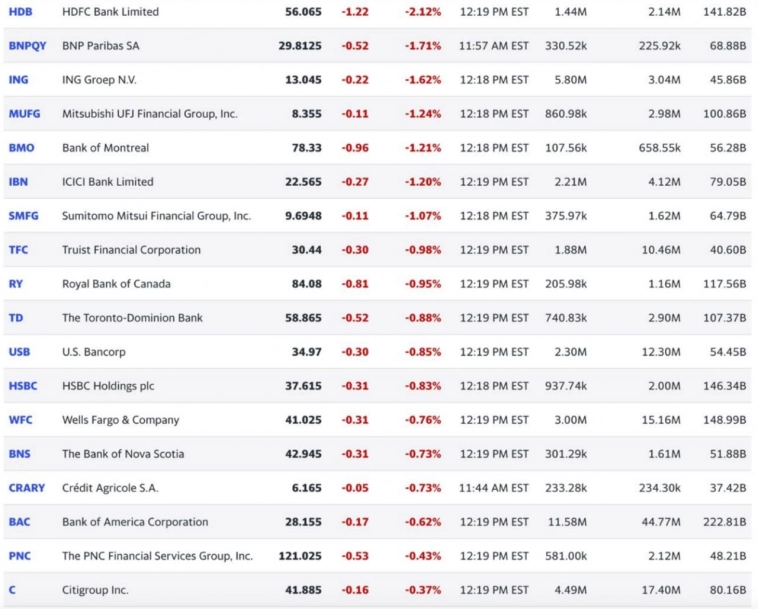

Сами банки:

Довольно много красного в Банковском секторе.

а тут ещё это:

По оценкам агентства Moody's, крупные банки несут нереализованные убытки в размере 650 миллиардов долларов США...

в итоге:

Руководители Уолл-стрит видят финансовую опасность повсюду.

Хрупкие рынки, теневые кредиторы, международная напряженность и слишком много войн — собравшиеся в Гонконге банкиры собрались обсудить, как они приспосабливаются к «сложности» финансового мира, а в итоге остановились на возможности больших потрясений.

▪️Финансовые лидеры оценивают возможность новой инфляции или кризиса.

▪️Еще одна геополитическая эскалация, и на рынке произойдет какое-то событие.

а вы к ним готовы?

и на посошок:

Все забыли, что приостановка работы правительства США состоится 17 ноября, не так ли?

Ни в одних СМИ мы не слышим об этом ни звука.

( Читать дальше )

Berkshire Hathaway Inc. - Прибыль 9 мес 2023г: $59,389 млрд против убытка $40,235 млрд г/г

- 05 ноября 2023, 17:24

- |

November 4, 2023 - Omaha, NE (BRK.A; BRK.B) опубликовала результаты третьего квартала и девяти месяцев 2023 года.

www.berkshirehathaway.com/news/nov0423.pdf

www.berkshirehathaway.com/reports.html

Berkshire Hathaway: остатки денежных средств достигли рекордных $157 млрд, поскольку фирма остается дисциплинированной.

Мы не планируем вносить какие-либо изменения в нашу оценку справедливой стоимости.

November 5, 2023

Berkshire Hathaway BRK. A/BRK.B опубликовала отчет о прибылях и убытках за третий квартал. Вот мнение Morningstar об акциях компании.

С учетом того, что Berkshire Hathaway сообщила о результатах третьего квартала, которые соответствовали нашим ожиданиям, мы ожидаем, что наша оценка справедливой стоимости составит 600 000 долларов США (400 долларов США) за акцию класса A (B).

Выручка за третий квартал, которая включает в себя нереализованные и реализованные прибыли/убытки от инвестиционных портфелей Berkshire, практически не изменилась и составила $63,4 млрд в годовом исчислении.

( Читать дальше )

Morgan Stanley - Прибыль 9 мес 2023г: $7,689 млрд (-14% г/г). Дивы кв $0,85. Отсечка 31 Октября 2023

- 18 октября 2023, 19:03

- |

As of July 31, 2023, there were 1,656,966,580 shares of the Registrant’s Common Stock, par value $0.01 per share, outstanding.

www.morganstanley.com/content/dam/msdotcom/en/about-us-ir/shareholder/10q0623.pdf

Капитализация на 18.10.2023г: $121,787 млрд

Общий долг на 31.12.2019г: $812,732 млрд

Общий долг на 31.12.2020г: $1,012.71 трлн

Общий долг на 31.12.2021г: $1,081.54 трлн

Общий долг на 31.12.2022г: $1,079.00 трлн

Общий долг на 30.06.2023г: $1,063.55 трлн

Выручка 2019г: $41,419 млрд

Выручка 9 мес 2020г: $35,160 млрд

Выручка 2020г: $48,757 млрд

Выручка 9 мес 2021г: $45,231 млрд

Выручка 2021г: $59,755 млрд

Выручка 1 кв 2022г: $14,801 млрд

Выручка 6 мес 2022г: $27,933 млрд

Выручка 9 мес 2022г: $40,919 млрд

Выручка 2022г: $53,668 млрд

Выручка 1 кв 2023г: $14,517 млрд

Выручка 6 мес 2022г: $27,933 млрд

Выручка 9 мес 2022г: $41,247 млрд

Прибыль 9 мес 2019г: $6,932 млрд

Прибыль 2019г: $9,237 млрд

Прибыль 9 мес 2020г: $7,767 млрд

Прибыль 2020г: $11,179 млрд

Прибыль 9 мес 2021г: $11,404 млрд

( Читать дальше )

Goldman Sachs - Прибыль 9 мес 2023г: $6,508 млрд (-35% г/г). Дивы кв $2,75. Отсечка 30 ноября 2023г

- 17 октября 2023, 15:10

- |

As of July 21, 2023, there were 329,671,083 shares of the registrant’s common stock outstanding.

www.goldmansachs.com/investor-relations/financials/10q/2023/second-quarter-2023-10-q.pdf

Капитализация на 17.10.2023г: $103,645 млрд

Общий долг на 31.12.2019г: $902,703 млрд

Общий долг на 31.12.2020г: $1,067 трлн

Общий долг на 31.12.2020г: $1,353 трлн

Общий долг на 31.12.2021г: $1,354 трлн

Общий долг на 31.12.2022г: $1,325 трлн

Общий долг на 30.09.2023г: $1,460 трлн

Выручка 9 мес 2019г: $26,591 млрд

Выручка 2019г: $36,546 млрд

Выручка 9 мес 2020г: $32,819 млрд

Выручка 2020г: $44,560 млрд

Выручка 9 мес 2021г: $46,700 млрд

Выручка 2021г: $59,339 млрд

Выручка 1 кв 2022г: $12,933 млрд

Выручка 6 мес 2022г: $24,797 млрд

Выручка 9 мес 2022г: $36,772 млрд

Выручка 2022г: $47,365 млрд

Выручка 1 кв 2023г: $12,224 млрд

Выручка 6 мес 2023г: $23,119 млрд

Выручка 9 мес 2023г: $34,936 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 9 мес 2020г: $4,953 млрд

( Читать дальше )

Bank of America - Прибыль 9 мес 2023г: $23,371 млрд (+15% г/г). Дивы кв $0,24. Отсечка Декабрь 2023г

- 17 октября 2023, 14:36

- |

On July 28, 2023, there were 7,946,371,758 shares of Bank of America Corporation Common Stock outstanding.

https://investor.bankofamerica.com/quarterly-earnings

Капитализация на 16.10.2023г: $214,473 млрд

Общий долг на 31.12.2019г: $2,169.27 трлн

Общий долг на 31.12.2020г: $2,546.70 трлн

Общий долг на 31.12.2021г: $2,899.43 трлн

Общий долг на 31.12.2022г: $2,778.18 трлн

Общий долг на 30.09.2023г: $2,866.03 трлн

Выручка 2019г: $91,244 млрд

Выручка 9 мес 2020г: $65,429 млрд

Выручка 2020г: $85,528 млрд

Выручка 9 мес 2021г: $67,053 млрд

Выручка 2021г: $89,113 млрд

Выручка 1 кв 2022г: $23,228 млрд

Выручка 6 мес 2022г: $45,916 млрд

Выручка 9 мес 2022г: $70,418 млрд

Выручка 2022г: $94,950 млрд

Выручка 1 кв 2023г: $26,258 млрд

Выручка 6 мес 2023г: $51,455 млрд

Выручка 9 мес 2023г: $76,622 млрд

Прибыль 9 мес 2019г: $20,436 млрд

Прибыль 2019г: $27,430 млрд

Прибыль 9 мес 2020г: $12,429 млрд

Прибыль 2020г: $17,894 млрд

Прибыль 9 мес 2021г: $24,965 млрд

Прибыль 2021г: $31,978 млрд

( Читать дальше )

Крупные банки извлекают выгоду из более высоких ставок. Их клиенты нет

- 15 октября 2023, 17:04

- |

Более высокие процентные ставки улучшают состояние крупнейших банков страны. Они не делают то же самое для клиентов банков.

Прибыль JPMorgan Chase (JPM), Citigroup © и Wells Fargo (WFC) выросла в третьем квартале главным образом потому, что высокие ставки позволили им получить больше процентных доходов.

Их масштаб позволяет им использовать эти ставки, взимая больше за кредиты, сохраняя при этом сумму, которую они платят за депозиты, по сравнению с более мелкими конкурентами.

Эти преимущества проявляются в ключевом показателе прибыльности, известном как чистый процентный доход, который измеряет разницу между тем, что банки зарабатывают на своих кредитах и платят по своим депозитам.

Это число значительно выросло во всех трех банках по сравнению с тем же периодом год назад. Вместе кредиторы заработали рекордные 50 миллиардов долларов, что на 18% больше, чем за тот же период прошлого года. JPMorgan и Wells Fargo даже повысили свои прогнозы относительно размера чистого процентного дохода, который они получат за весь год.

( Читать дальше )

Citigroup Inc. - Прибыль 9 мес 2023г: $11,189 млрд (-11% г/г). Дивы кв. $0,53. Отсечка 7 августа 2023г

- 13 октября 2023, 22:02

- |

Number of shares of Citigroup Inc. common stock outstanding on June 30, 2023: 1,925,702,484

www.sec.gov/ix?doc=/Archives/edgar/data/0000831001/000083100123000097/c-20230630.htm

Капитализация на 13.10.2023г: $79,686 млрд

Общий долг на 31.12.2019г: $1,757.21 трлн

Общий долг на 31.12.2020г: $2,059.89 трлн

Общий долг на 31.12.2021г: $2,088.74 трлн

Общий долг на 31.12.2022г: $2,214.84 трлн

Общий долг на 30.09.2023г: $2,181.95 трлн

Выручка 2019г: $75,067 млрд

Выручка 9 мес 2020г: $57,799 млрд

Выручка 2020г: $75,501 млрд

Выручка 9 мес 2021г: $54,867 млрд

Выручка 2021г: $71,884 млрд

Выручка 9 мес 2022г: $57,332 млрд

Выручка 2022г: $75,338 млрд

Выручка 9 мес 2023г: $61,022 млрд

Прибыль 9 мес 2019г: $14,472 млрд

Прибыль 2019г: $19,467млрд

Прибыль 9 мес 2020г: $6,782 млрд

Прибыль 2020г: $11,087 млрд

Прибыль 9 мес 2021г: $18,839 млрд

Прибыль 2021г: $21,952 млрд

Прибыль 9 мес 2022г: $12,629 млрд

Прибыль 2022г: $14,845 млрд

Прибыль 9 мес 2023г: $11,189 млрд

www.sec.gov/Archives/edgar/data/831001/000110465923108987/c-20230714xex99d2.htm

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал