бАНКИ

Сбербанк показал неплохой рост по основным направлениям деятельности - Финам

- 07 июля 2021, 21:27

- |

Чистый процентный доход «Сбера» за первые шесть месяцев нынешнего года вырос на 11,7% до 767,4 млрд руб. на фоне увеличения кредитования и объема портфеля ценных бумаг, чистый комиссионный доход – на 19,1% до 271 млрд руб. Операционные расходы поднялись на 9,2% до 314,1 млрд руб., причем значительная часть прироста объясняется низкой базой аналогичного периода 2020 г. Коэффициент эффективности (Cost/Income) составил 28%, практически не изменившись за год. Существенную поддержку прибыли оказало резкое снижение расходов на кредитный риск – до 71,8 млрд руб. в отчетном периоде с 342,2 млрд руб. годом ранее.

Активы «Сбера» в январе-июне выросли на 5,4% до 34,88 трлн руб. Розничный кредитный портфель поднялся на 11,7% до 9,46 трлн руб., в том числе в июне частным лицам было выдано займов на 526 млрд руб. Главным драйвером роста здесь остается ипотека, доля которой в портфеле превысила 59%. Объем корпоративного кредитного портфеля увеличился на 1,3% до 15,67 трлн руб., в том числе в прошлом месяце корпоративным клиентам было выдано 1,3 трлн руб. – это наибольший месячный объем с начала года. Доля просроченной задолженности в общем кредитном портфеле составила 3,2%, увеличившись за месяц на 0,07 п. п.

Результаты «Сбера» за 1 полугодие по РСБУ мы оцениваем как весьма уверенные. Банк показал неплохой рост по основным направлениям деятельности, чему в большой степени поспособствовали хорошие показатели розничного сегмента при достаточно стабильном качестве кредитного портфеля. Дополнительную поддержку прибыли оказало продолжающееся снижение объемов резервирования на возможные потери по кредитам. При этом мы рассчитываем, что финансовый отчет банка за 2 квартал и 1 полугодие по МСФО, который выйдет 29 июля, также окажется сильным.Додонов Игорь

Наша целевая цена по обыкновенным акциям «Сбера» на конец текущего года составляет 379,1 руб., по привилегированным – 341,2 руб. Рекомендация по обоим типам акций – «Покупать».

ФГ «Финам»

- комментировать

- Комментарии ( 1 )

В каких евро бондах парковать $$$?

- 07 июля 2021, 18:43

- |

Оказывается много чего надробила наша биржа и если тебе условно понадобится 5-10-50к$ ты их теперь легко можешь выдернуть из бондов!

Вопрос во что поместить свободные $$$ дабы не держать их в Сбере под менее чем 1% :)

Спасибо!

Чистая прибыль ВТБ за 1 п/г составила ₽129,5 млрд, в июне — ₽17,5 млрд, рост в 2,5 и в 175 раз

- 07 июля 2021, 15:14

- |

Чистая прибыль за шесть месяцев текущего года составила 129,5 млрд рублей, в том числе в июне — 17,5 млрд рублей, увеличившись в 2,5 и в 175 раз соответственно по сравнению с аналогичными периодами прошлого года.

Чистый процентный доход составил 287,1 млрд рублей и 51,9 млрд рублей за первое полугодие и июнь соответственно, увеличившись по сравнению с аналогичными периодами прошлого года на 28,7% и 33,4%. Ключевым фактором роста чистого процентного дохода стал выросший объем процентных активов — кредитного портфеля и долговых ценных бумаг Российской Федерации. За первое полугодие доход от долговых ценных бумаг Российской Федерации составил 33,0 млрд рублей, увеличившись по сравнению с аналогичным периодом в 3,3 раза.

Чистый комиссионный доход продолжил расти опережающими темпами, составив 77,8 млрд рублей и 12,9 млрд рублей за первое полугодие и июнь и увеличившись год к году на 36,3% и 38,7% соответственно.

Расходы на резервы под обесценение составили 58,5 млрд рублей в первом полугодии и 10,6 млрд рублей за июнь, снизившись на 42,8% и на 56,0% по сравнению с аналогичными периодами прошлого года соответственно. Соотношение объема созданных резервов к суммарному кредитному портфелю по состоянию на 1 июля составило 5,6% (5,6% на 1 июня и 5,3% на 1 января).

Расходы на содержание персонала и административные расходы составили 95,1 млрд рублей и 16,5 млрд рублей за первое полугодие и июнь соответственно, увеличившись на 5,3% и 38,9% по сравнению с соответствующими периодами прошлого года.

Совокупные активы Банка по состоянию на 1 июля 2021 года составили 18,1 трлн рублей, увеличившись на 10,9% за первое полугодие и на 1,4% за июнь.

Суммарный кредитный портфель составил 12,6 трлн рублей, увеличившись на 6,6% за первое полугодие и на 0,4% за июнь. При этом кредиты физическим лицам выросли на 16,6% и 3,7% с начала года и за июнь 2021 года соответственно, достигнув 3,8 трлн рублей (30,2% суммарного кредитного портфеля), объем кредитов, предоставленных юридическим лицам, составил 8,8 трлн рублей, увеличившись на 2,8% с начала года и снизившись на 0,9% за июнь.

Портфель ценных бумаг с начала года увеличился на 41,4% до 3,0 трлн рублей, в том числе на 3,6% за июнь 2021 года. Основным фактором роста вложений в ценные бумаги стали инвестиции Банка в долговые обязательства Российской Федерации (ОФЗ).

Средства клиентов по состоянию на 1 июня 2021 года составили 15,6 трлн рублей, увеличившись за первое полугодие и июнь на 15,1% и 1,1% соответственно. Структура клиентских привлечений остается стабильной: 66,3% составляют средства юридических лиц, 33,7% — средства физических лиц.

Банк ВТБ объявляет финансовые результаты по РСБУ (неконсолидированные данные) за июнь и 6 месяцев 2021 года — - О Группе ВТБ — Банк ВТБ (vtb.ru)

Банковские криптодепозиты под 7% годовых – это уже реальность

- 07 июля 2021, 12:35

- |

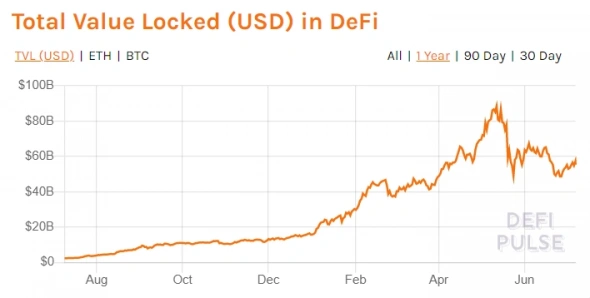

Криптовалюты и рынок децентрализованных финансов (DeFi) несут в себе угрозу для банковского сектора – об этом не перестают предупреждать представители крупнейших банков. Однако пока одни участники воспринимают новые инструменты в штыки, другие – внедряют их в свои продукты и привлекают новых клиентов.

Еще в 2018 году (задолго до расцвета DeFi) в JPMorgan осознали, что со временем банкам придется снижать стоимость услуг, иначе криптовалюты вытеснят их с рынка. Через два года Bank of America признал DeFi потенциально более разрушительным для своего бизнеса, чем Bitcoin. А в апреле нидерландский ING Bank отметил неотвратимость соединения централизованных и децентрализованных финансов: банки могли бы упорядочить взаимоотношения сторон и обеспечить следование политикам AML и KYC, а блокчейн предоставил бы техническую надежность, скорость и низкие комиссии.

Источник изображения: defipulse.com

По этому пути пошел швейцарский Sygnum Bank, объявив себя «первым в мире банком цифровых активов». Обладая банковскими лицензиями в Швейцарии и Сингапуре, 06 июля Sygnum предложил стейкинг в Ethereum 2.0 с доходностью до 7% годовых.

( Читать дальше )

Кэшбэк по карте является доходом )

- 07 июля 2021, 11:16

- |

Добрый день, коллеги. Вчитывался недавно в правила присоединения к программе кэшбэк по банковской карте Альфа-Бизнес и увидел там интересный пункт, в котором банк уведомляет меня, что кэшбэк является доходом от предпринимательской деятельности )))

Аналогично и кэшбэк по карте физлица тоже можно считать доходом. А в свете последних нововведений по усилению контроля за движением средств на банковских счетах граждан, введенное с 1 Июля 2021 года, можно ожидать, что у налоговой появился ещё один способ прижучить любителей халявных денех.

На Мосбирже начались торги БПИФ на государственные и корпоративные облигации под управлением БСПБ Капитал

- 07 июля 2021, 11:09

- |

7 июля 2021 года на Московской бирже начались торги паями двух биржевых паевых инвестиционных фондов (БПИФ) «БСПБ – ОФЗ 1000» и «БСПБ – Корпоративные облигации 1000» под управлением УК «БСПБ Капитал».

Фонд "БСПБ – ОФЗ 1000" (торговый код – SPBF) следует за индексом «БСПБ Капитал – ОФЗ 1000», который рассчитывается Московской биржей и включает облигации федерального займа (ОФЗ). Фонд номинирован в рублях.

Фонд "БСПБ – Корпоративные облигации 1000" (торговый код – SPBC) инвестирует в облигации российских корпоративных эмитентов из разных отраслей экономики. В качестве бенчмарка выступает индекс «БСПБ Капитал – Корпоративные облигации 1000», рассчитываемый Московской биржей. Фонд номинирован в рублях.

Московская Биржа | Московская биржа начала торги биржевыми фондами на государственные и корпоративные облигации (moex.com)

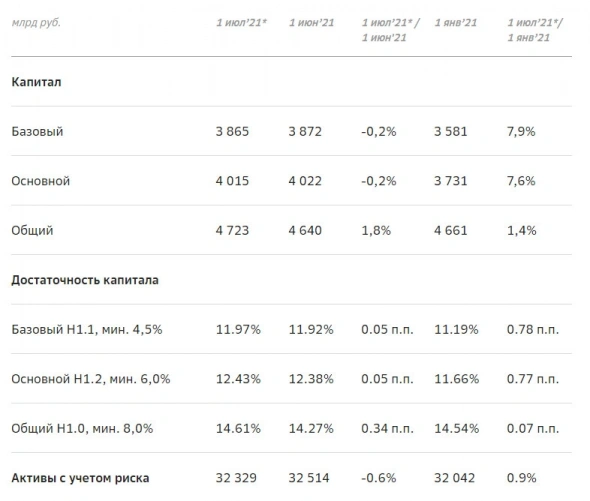

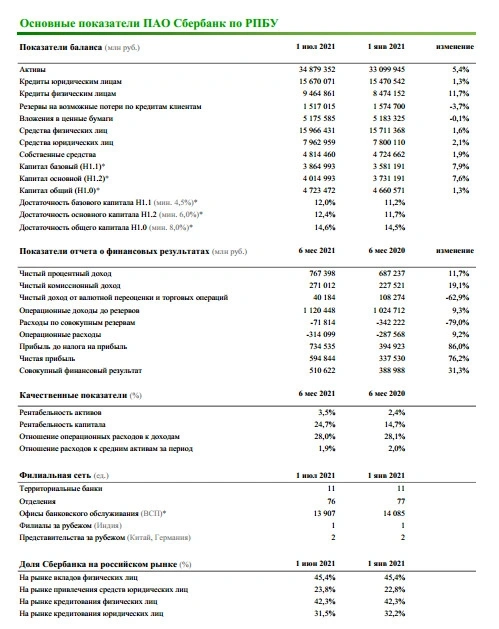

Сбербанк заработал в июне чистую прибыль в размере ₽106,8 млрд, за 1 п/г прибыль составила ₽594,8 млрд

- 07 июля 2021, 10:05

- |

- Банк заработал чистую прибыль в размере 106,8 млрд руб.

- Рентабельность капитала выросла до 27,2%, рентабельность активов до 3,7%.

- Физическим лицам выдано более 0,5 трлн руб. В результате розничный портфель увеличился на 2,5% при сильной поддержке ипотеки.

- Корпоративным клиентам за месяц выдан наибольший месячный объем с начала года в размере 1,3 трлн руб. Кредиты корпоративным клиентам выросли на 0,9% без учета валютной переоценки.

- Средства клиентов увеличились на 2,8% или на 0,7 трлн руб. без учета валютной переоценки.

За первое полугодие 2021 года Сбер заработал чистую прибыль в размере 594,8 млрд руб., показав рентабельность капитала 24,7%

Комментарии по итогам 6 месяцев 2021 года:

Чистый процентный доход вырос на 11,7% по сравнению с первым полугодием 2020 года до 767,4 млрд руб.

Чистый комиссионный доход составил 271,0 млрд руб., что на 19,1% больше аналогичного периода прошлого года.

Операционные расходы увеличились на 9,2% относительно 6 месяцев прошлого года и составили 314,1 млрд руб.

Расходы на кредитный риск с учетом переоценки кредитов, оцениваемых по справедливой стоимости, за 6 месяцев составили 71,8 млрд руб., что в 4,8 раза меньше расходов год назад

Прибыль до уплаты налога на прибыль за 6 месяцев 2021 года увеличилась в 1,9 раза относительно аналогичного периода прошлого года и составила 734,5 млрд руб.

Чистая прибыль выросла в 1,8 раза и составила 594,8 млрд руб.

По итогам июня активы банка снизились за счет укрепления рубля и составили 34,9 трлн руб. Без учета валютной переоценки рост активов составил 0,1%.

В июне корпоративным клиентам выдано 1,3 трлн руб. Частным клиентам в июне выдано кредитов на сумму 525 млрд руб.

Удельный вес просроченной задолженности в кредитном портфеле вырос в июне на 0,07 п.п. до 3,2% преимущественно за счет корпоративного сегмента.

Средства физических лиц увеличились на 0,8% без учета валютной переоценки и достигли 16 трлн руб.

Средства юридических лиц за июнь выросли на 0,5 трлн руб. или на 7,1% без учета валютной переоценки и приблизились к 8 трлн руб.

Финансовые результаты ПАО Сбербанк по итогам 6 месяцев 2021 года по российским правилам бухгалтерского учета (неконсолидированные данные) — СберБанк (sberbank.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 07 июля 2021, 08:15

- |

Частные инвесторы поддержали российский рынок

Индекс Московской биржи обновил исторический максимум, преодолев отметку в 3900 пунктов. Основным драйвером для фондового индекса был рост цен на нефть, стоимость которой в начале торгов обновила трехлетний максимум. Причем даже заметная коррекция на товарном рынке слабо отразилась на фондовом индексе. Эксперты считают, что в краткосрочной перспективе объективных причин для дальнейшего роста нет, но в более долгосрочном плане российский рынок может рассчитывать на положительную динамику.

https://www.kommersant.ru/doc/4889365

«Недружественную» валюту убрали из ФНБ. Минфин перевел доллары в юани, евро и золото

Министерство финансов вчера сообщило о завершении операций по конверсии долларовых накоплений Фонда национального благосостояния (ФНБ) в золото и в другие валюты. Российские власти признают, что уход от накопления долларов, остающихся ключевым средством расчетов в международной торговле, происходит по геополитическим соображениям, прежде всего из-за угрозы санкций. Впрочем, ликвидная часть ФНБ — это лишь одна пятая общих золотовалютных резервов России, и управляющий ими Центробанк отказываться от долларовых активов пока не собирается.

https://www.kommersant.ru/doc/4889391

Металлурги попали в вилку. Сырье для них дорожает на фоне введения экспортных пошлин

Цены на коксующийся уголь внутри РФ могут увеличиться на 30–40% в третьем квартале вслед за экспортными ориентирами, ожидают аналитики «ВТБ Капитала». Продолжит расти в цене и железная руда на фоне высокого спроса в Китае. Подорожание сырья окажет дополнительное давление на рентабельность металлургов, чьи экспортные доходы с 1 августа будут ограничены пошлинами. Впрочем, аналитики полагают, что в случае резкого роста цен на сырье государство может и на него ввести дополнительные налоги.

https://www.kommersant.ru/doc/4889321

( Читать дальше )

Минфин завершил конверсионные операции для приведения ФНБ к новой нормативной структуре, доллар США исключен

- 06 июля 2021, 19:21

- |

5 июля 2021 г. Министерство финансов РФ завершило проведение конверсионных операций для приведения фактической структуры средств ФНБ к новой нормативной структуре.

Из структуры средств ФНБ:

- исключен доллар США,

- доля фунта стерлингов сокращена до 5,0%,

- доли евро и китайского юаня увеличены до 39,7% и до 30,4% соответственно,

- доля японской иены составила 4,7%,

- доля безналичного золота – 20,2%.

Указанные конверсионные операции осуществлены со средствами ФНБ в иностранной валюте, размещенными на счетах в Банке России по состоянию на 1 июля 2021 г., а также со средствами федерального бюджета в иностранной валюте в эквиваленте 31,6 млрд. рублей, зачисленными в Фонд 2 июля с.г. в целях его формирования в соответствии с законодательством Российской Федерации.

Минфин России :: Пресс-центр :: О структуре средств ФНБ в разрешенной иностранной валюте и золоте (minfin.gov.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал