бАНКИ

как получить приглашения от ВТБ и АЛЬФЫ на мероприятия?

- 12 декабря 2025, 12:37

- |

или выше и выше?

- комментировать

- 277

- Комментарии ( 2 )

App Store удалил приложение Сбера Финансы онлайн для iPhone, установить свежую версию получится в ближайшем офисе банка

- 12 декабря 2025, 10:08

- |

Недолго радовались яблочники — приложение Сбера Финансы онлайн для iPhone сегодня уже не доступно в App Store. Пользователи могли скачать меньше недели — банк выкатил приложение 8 декабря.

«Безопасное приложение для доступа к Сбербанк онлайн „Финансы онлайн“ больше недоступно для скачивания в App Store. Те клиенты, которые не успели его скачать, могут обратиться в удобный офис банка и установить свежую версию приложения, специалисты Сбера помогут в этом. Также можно воспользоваться услугой выездного сервиса, тогда даже ехать никуда не придется», — сообщили в банке.

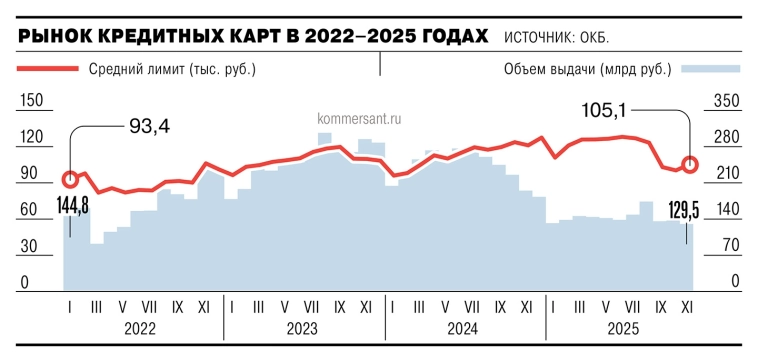

Объем выдачи кредитных карт в России в ноябре снизился до ₽129,5 млрд, что стало минимальным показателем с апреля 2022 года — Ъ

- 12 декабря 2025, 09:13

- |

В ноябре 2025 года объем выдачи кредитных карт в России снизился до 129,5 млрд руб., что стало минимальным показателем с апреля 2022 года. За месяц выдачи сократились на 5%, а за три месяца — на 25%, следует из данных БКИ «Объединенное кредитное бюро» (ОКБ). Количество выданных кредиток уменьшилось на 9% до 1,23 млн, хотя за три месяца снижение составило 12%.

Эксперты связывают резкое сокращение с ужесточением нормативных ограничений Центрального банка для заемщиков с высокой долговой нагрузкой. В частности, в четвертом квартале 2025 года введены новые лимиты: доля заемщиков с показателем долговой нагрузки (ПДН) 50–80% не должна превышать 10%, а с ПДН выше 80% — полностью исключена из выдачи кредитов.

Жесткая политика ЦБ, а также высокие процентные ставки и макропруденциальные ограничения заставляют банки осторожно подходить к выдаче кредитных карт. Кроме того, сами кредитные организации могут ужесточать внутренние риск-политики в ответ на качество портфеля и сезонные факторы, включая рост мошенничества в конце года.

( Читать дальше )

Банк России отозвал лицензию на осуществление банковских операций у Индустриального сберегательного банка. Также аннулирована лицензия на осуществление деятельности на рынке ценных бумаг

- 12 декабря 2025, 08:39

- |

Банк России приказом от 12.12.2025 № ОД-2812 отозвал лицензию на осуществление банковских операций у Акционерного общества Коммерческий банк «Индустриальный Сберегательный Банк» АО КБ «ИС Банк» (рег. № 3175, г. Москва). По величине активов кредитная организация занимала 225 место в банковской системе Российской Федерации.

Банк России принял такое решение в соответствии с пунктами 6 и 6.1 части первой статьи 20 Федерального закона «О банках и банковской деятельности»2, руководствуясь тем, что кредитная организация АО КБ «ИС Банк»:

- нарушала федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись меры;

- допускала нарушения требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Деятельность кредитной организации в значительной степени ориентирована на предоставление ссуд высокорискованным заемщикам.

( Читать дальше )

Дефицит ликвидности банков РФ в 2026г вырастет до 2,5-3,5 трлн руб. с 0,6-1,2 трлн в 2025г — ЦБ

- 11 декабря 2025, 18:32

- |

ЦБ РФ в 2026 году прогнозирует постепенный рост структурного дефицита ликвидности банковского сектора, его величина предварительно оценивается в диапазоне 2,5-3,5 трлн рублей, говорится в комментарии регулятора.

ЦБ сузил диапазон прогноза дефицита ликвидности банков на 2025 год — ждет его в размере 0,6-1,2 трлн рублей вместо 0,5-1,3 трлн рублей ранее.

Банк России также повысил на 2025 год оценку спроса на наличные деньги на 0,2 трлн рублей.

«При этом ожидается, что повышение эффективности управления Федеральным казначейством остатками на бюджетных счетах приведет к большему притоку бюджетных средств в банки», — отмечает ЦБ.

cbr.ru/press/event/?id=28183

Британские банкиры выступили против передачи Украине замороженных активов РФ в размере £8 млрд ($10,6 млрд) — FT

- 11 декабря 2025, 16:58

- |

Британские банки выступают против передачи Украине замороженных активов РФ в размере £8 млрд ($10,6 млрд), так как правительство Соединенного Королевства не предоставило им гарантии возмещения ущерба в случае ответных действий России, узнала газета Financial Times.

Финансисты высказали опасение, что кредитные учреждения Великобритании могут столкнуться с «серьезными юридическими рисками». «Мы обеспокоены по поводу законной стороны вопроса. Правительство создает прецедент, поскольку оно никогда не брало активы под контроль таким способом. Юридический риск заключается в том, что, если Украина не выплатит долг, вам придется изъять актив, который, как говорит правительство, ваш, но который Россия таковым не считает», — цитирует газета своего собеседника.

Банк России дает возможность реабилитироваться клиентам, заподозренным в мошенничестве в сделках с криптовалютой, в основном это молодежь до 24 лет

- 11 декабря 2025, 16:50

- |

Банк России совместно с МВД РФ запустил механизм реабилитации клиентов, чьи счета оказались заблокированы из-за подозрений в мошеннических операциях, связанных со сделками с криптовалютой, рассказал директор департамента информационной безопасности ЦБ РФ Вадим Уваров.

«По закону люди, которые попали в базу, имеют право обратиться через свой банк либо напрямую в ЦБ для того, чтобы мы рассмотрели заявление о законности и обоснованности нахождения в базе. Могу сразу сказать, что большинство обращений, которые поступают в Банк России, мы не удовлетворяем. Основная масса людей, которые попадают в базу, находятся там обоснованно. <…> Мы сейчас совершенствуем механизмы по выводу из базы данных, уточняем определенные процедуры. Могу сказать, что совсем недавно мы с коллегами из МВД запустили определенную процедуру так называемой реабилитации. Механизм касается тех лиц, которые связаны с продажей и покупкой криптовалюты.», — рассказал он.

В основном в ЦБ обращается молодежь в возрасте от 15 до 24 лет, попавшие в базу и в прицел правоохранителей.

( Читать дальше )

Сбербанк просит у Банка России разрешения на расчеты стейблкоинами в России

- 11 декабря 2025, 16:16

- |

позволяющего использовать стейблкоины для базовых транзакций.

Пока это не разрешено, все операции с ними, за исключением майнинга, находятся в режиме песочницы.

Нам необходимо выйти из этого режима. Мы активно работаем с ЦБ над этим вопросом»

Герман Греф

Стейблкоин (stablecoin)

это криптовалюта, курс которой привязан к популярному активу

(USD, евро, золоту или к корзине активов).

Главная цель — сохранить стабильность стоимости и обеспечить удобство использования в ежедневных транзакциях.

Источник

www.profinance.ru/news2/2025/12/11/ci0c-sberbank-prosit-u-banka-rossii-razresheniya-na-raschety-stejblkoinami-v-rossii.html

Международные резервы России увеличились за неделю на $8,1 млрд. до $741,5 млрд

- 11 декабря 2025, 16:12

- |

Международные резервы России за неделю увеличились на $8,1 млрд, на 5 декабря их объём составил $741,5 млрд, сообщил Банк России. По состоянию на 28 ноября международные резервы составляли $733,4 млрд.

Международные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительства. Они складываются из активов в иностранной валюте, монетарного золота, специальных прав заимствования (СДР, special drawing rights, расчетная денежная единица, используемая Международным валютным фондом), резервной позиции в МВФ и других резервных активов.

Банк России подготовил список правил по переводу российских ценных бумаг самому себе

- 11 декабря 2025, 16:06

- |

В проекте перечислены условия и основания для проведения таких операций по торговым счетам розничных инвесторов, порядок взаимодействия депозитариев, а также обозначены сроки перевода ценных бумаг (не более 2 минут для каждого депозитария). Сейчас инвестору, чтобы перевести свои активы из одного учетного института в другой, требуется заморочиться. Приходится подавать поручения по двум разным формам: одно – на списание, другое – на зачисление. Часто поручения подаются в бумажном виде, что требует личного посещения офиса депозитария. По новым правилам это удастся отменить.

Банк России принимает замечания и предложения к проекту нормативного акта до 24 декабря 2025 года включительно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал