ашинский мет завод

✔️ Ашинский мет.завод. Ракета 🚀🚀🚀

- 05 сентября 2023, 12:06

- |

- комментировать

- Комментарии ( 1 )

Ашинский метзавод - решение акционеров: дивиденды за 2022-й год не выплачивать

- 12 июля 2023, 10:09

- |

www.e-disclosure.ru/portal/event.aspx?EventId=USa6mHGDekK9wFVMoGo-AOw-B-B

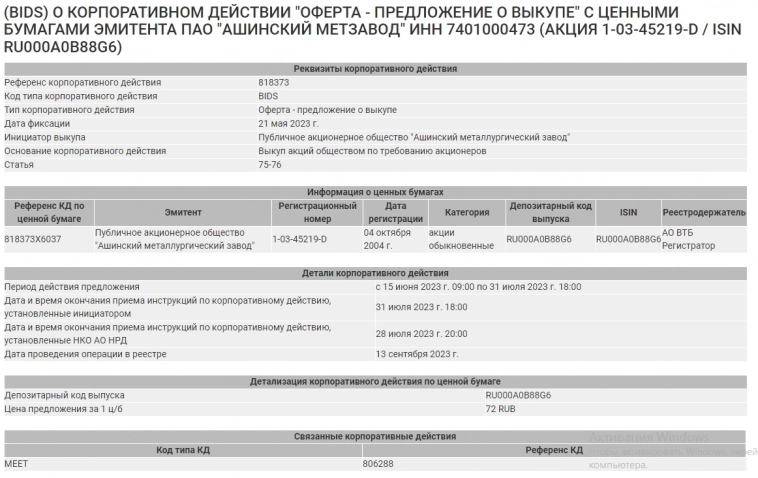

Ашинский метзавод - оферта миноритариям: выкуп по 72 руб за акцию

- 21 июня 2023, 10:04

- |

Источник: nsddata.ru/ru/news/view/1003028

✅Ашинский метзавод

- 31 мая 2023, 16:56

- |

Интересная ситуация. Объемов на продажу не было видно, а покупки то мощные. Недавно так же прошел объем покупок.

Получается так что у него осталась или волна (III) или (V).

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Акционеры Ашинского метзавода рассмотрят вопрос о делистинге

- 19 мая 2023, 15:00

- |

Акционеры Ашинского метзавода рассмотрят вопрос о делистинге на ГОСА 14 июня

На повестке также значатся следующие вопросы:

— утверждение годового отчета, годовой бухгалтерской (финансовой) отчетности общества за 2022 год;

— распределение прибыли (в том числе выплата (объявление) дивидендов) и убытков общества по результатам 2022 года;

— избрание членов совета директоро;

— назначение аудиторской организации.

Решение по делистингу думаю будет принято. Как делистят, не удивлюсь, если заплатят дивиденды.

------------------------------------------------------------

Обогнал рынок ММВБ в 10 раз, доходность портфеля 5600% с 2014г. Еще больше мыслей и идей в моем авторском канале Cash инвестиции. Ссылка в описании профиля. Подписывайтесь!

Все удачной торговли и профита.

Ашинский МЗ сегодня в лидерах роста и прибавляет более 35%.

- 21 марта 2023, 16:32

- |

Ашинский МЗ Недельный график

Что ждать дальше и покупать ли его сейчас? Нет, покупать уже смысла нет.

Как мы видим 7 лет на дне было накопление, от самого дна до сейчас рост составил более 20 раз!

Я покупал бумагу по 5.5р. перед самым началом роста и вышел полностью по 25р. прибыль составила более 400%. ссылка на статью smart-lab.ru/blog/726685.php

В начале 2022г. надеялся на более глубокую коррекцию, и все что ниже 12р. был готов покупать, но не дали такую цену, поэтому в текущем росте я не поучаствовал.

Что произошло? и почему такой сумасшедший рост?

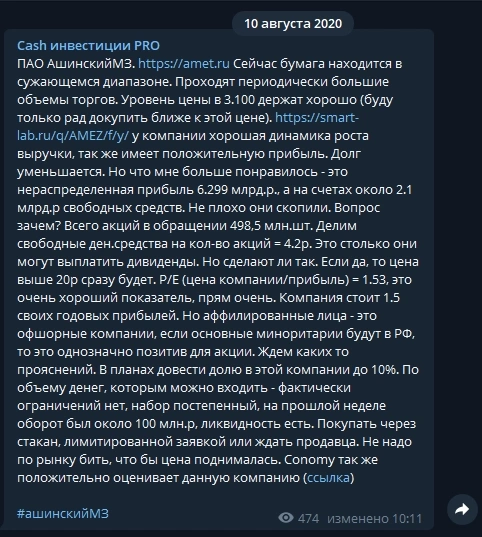

У компании все очень хорошо, в 21 году было более 4 млрд.р. кэша, когда капитализация составляла менее 4 млрд.р. + активы на 17 млрд.р. и долг на 5.5 млрд.р. Компания показывала динамику выручки и прибыли и по многим показателям была недооценена рынком в разы.

Когда я ставил цели роста, моя цель была 25р. по которой я вес продал. Но так же держал в голове 60р. (это справедливая оценка бизнеса). Компания начала тратить кэш на погашение долгов и достраивает новый цех.

( Читать дальше )

Рейтинг ПАО "Ашинский метзавод" - 2021 - видеообзор

- 15 июня 2022, 16:00

- |

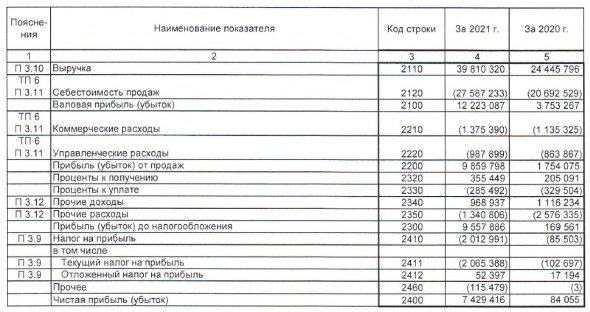

ПАО «Ашинский метзавод» — финансово устойчивое, незакредитованное, абсолютно ликвидное, высокоэффективное предприятие. Собственный капитал компании превышает заёмный в 1.62 раза. Заёмный капитал полностью обеспечен собственными резервами. В отчётном периоде компания увеличила собственный оборотный капитал, а также долю собственных средств в обороте. Рост доходов и, как следствие, рост чистой прибыли, позволили укрепить финансовое состояние компании с уровня rlA+ в прошлом отчётном периоде, до уровня rlAAA в отчётном. Компания имеет стабильный и плавный рост финансовых показателей с 2019 года. За счёт увеличения выручки и сокращения расходов, компания показала отличный рост чистой прибыли и высокую эффективность своей работы. Все 7.4 млрд рублей чистой прибыли пошли на развитие компании.

Общие сведения

( Читать дальше )

🏭Ашинский мет. завод (AMEZ) - причины роста и обзор отчета РСБУ за 2021

- 07 апреля 2022, 09:32

- |

📈 О потенциале роста данной неприметной компании я писал Вам еще осенью здесь: t.me/taurenin/255 рост состоялся пока только на 50-60% от цен ноября, хотя дивиденды компания пока не объявила.

👆Всем советую прочитать предыдущий обзор компании — это поможет Вам понять логику мыслей и находить подобные идеи.

Результаты за 2021й год:

▫️Капитализация: 14,8 млрд

▫️Выручка: 39,8 млрд

▫️EBITDA: 9,9 млрд

▫️Прибыль: 7,4 млрд

▫️fwd P/E 2022: 3

▫️P/B: 0,85

✅ Компания за 2021й год полностью избавилась от долгов. Сейчас чистая денежная позиция компании составляет 1,5 млрд рублей.

✅При этом, у компании денежных средств и эквивалентов 4,4 млрд рублей. Компании ничего не мешает объявить и произвести выплату дивидендов в рамках от 1,5 до 3 млрд рублей.

Это предполагало бы дивидендную доходность к текущей цене в диапазоне 10-20%, что нормально для российского рынка в текущих условиях.

( Читать дальше )

Ашинский МЗ заработал +400% сделка закрыта. Что дальше?

- 27 сентября 2021, 19:32

- |

Добрый день дорогие читатели.

В данной статье расскажу о бумаге Ашинский МЗ тикер #AMEZ

Ашинский МЗ — это одно из наиболее динамично развивающихся металлургических предприятий России. Завод производит различные сорта стали и другую металлопродукцию. Идея бумаги была в том, что она сильно недооценена по рынку, бумагу явно собирали на уровне.

( Читать дальше )

АшинскийМЗ + 110% от входа. Куда дальше?

- 27 июля 2021, 07:56

- |

Доброго времени читатели.

В данной статье расскажу о сделке по Ашинскому Металлургическому Заводу, Ашинский МЗ.

Данная компания мне случайно попалась год назад, понравился график:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал