SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

андрей верников

У меня есть инвестиционный портфель «КРЫМ НАШ!» - Дмитрий Сухов

- 24 июля 2014, 22:40

- |

Дмитрий Сухов, эксперт по портфельным инвестициям — 24.07.14

- комментировать

- 18 | ★1

- Комментарии ( 9 )

Биржевая игра в обе стороны

- 24 июля 2014, 08:54

- |

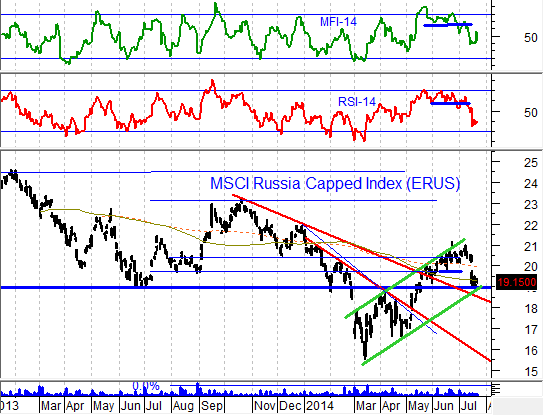

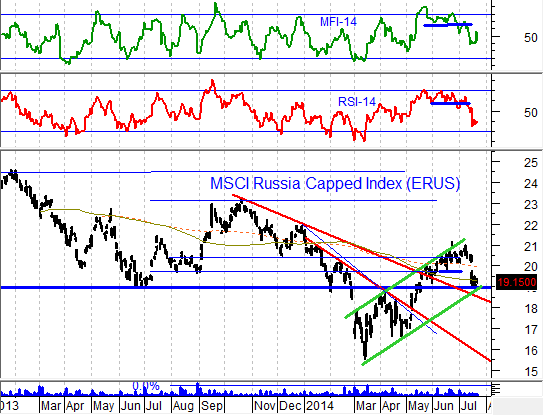

Ситуация следующая: на этой неделе сырьевой индекс DBC прекратил снижение, индекс Russia Capped от MSCI достиг нижней границы повышательного мартовского канала, поэтому «медведи» стали менее агрессивными. При этом новостной поток не благоприятен – «быки» не перехватили инициативу, поэтому рынок топчется на месте. Канцлер Германии Ангела Меркель призвала к введению против России «значительных экономических санкций», Европейский банк реконструкции и развития заявил, что его Совет директоров не одобрит новые инвестиции в Россию. Командир батальона «Восток» Александр Ходаковский заявил, что у армии ДНР есть российский ракетно-зенитный комплекс «Бук»: «Его, наверное, отправили обратно, чтобы не было доказательств». Отдельные акции могут показывать чудеса роста (Магнит), но это локальные истории, которые не способны дать индексам новый импульс для роста.

При этом новостной поток не благоприятен – «быки» не перехватили инициативу, поэтому рынок топчется на месте. Канцлер Германии Ангела Меркель призвала к введению против России «значительных экономических санкций», Европейский банк реконструкции и развития заявил, что его Совет директоров не одобрит новые инвестиции в Россию. Командир батальона «Восток» Александр Ходаковский заявил, что у армии ДНР есть российский ракетно-зенитный комплекс «Бук»: «Его, наверное, отправили обратно, чтобы не было доказательств». Отдельные акции могут показывать чудеса роста (Магнит), но это локальные истории, которые не способны дать индексам новый импульс для роста.

У инвесторов, работающих на американском рынке, настроение более оптимистичное. Сезон отчетности проходит без потрясений. Вчера акции Facebook выросли на 2,92%. За второй квартал с.г. компания получила чистую прибыль в размере $ 791 млн. (по сравнению с прибылью $ 333 млн. во втором квартале 2013 года). Компания заявила о значительном притоке рекламодателей – выручка от мобильной рекламы выросла по сравнению с предыдущим годом на 151%.

( Читать дальше )

При этом новостной поток не благоприятен – «быки» не перехватили инициативу, поэтому рынок топчется на месте. Канцлер Германии Ангела Меркель призвала к введению против России «значительных экономических санкций», Европейский банк реконструкции и развития заявил, что его Совет директоров не одобрит новые инвестиции в Россию. Командир батальона «Восток» Александр Ходаковский заявил, что у армии ДНР есть российский ракетно-зенитный комплекс «Бук»: «Его, наверное, отправили обратно, чтобы не было доказательств». Отдельные акции могут показывать чудеса роста (Магнит), но это локальные истории, которые не способны дать индексам новый импульс для роста.

При этом новостной поток не благоприятен – «быки» не перехватили инициативу, поэтому рынок топчется на месте. Канцлер Германии Ангела Меркель призвала к введению против России «значительных экономических санкций», Европейский банк реконструкции и развития заявил, что его Совет директоров не одобрит новые инвестиции в Россию. Командир батальона «Восток» Александр Ходаковский заявил, что у армии ДНР есть российский ракетно-зенитный комплекс «Бук»: «Его, наверное, отправили обратно, чтобы не было доказательств». Отдельные акции могут показывать чудеса роста (Магнит), но это локальные истории, которые не способны дать индексам новый импульс для роста.У инвесторов, работающих на американском рынке, настроение более оптимистичное. Сезон отчетности проходит без потрясений. Вчера акции Facebook выросли на 2,92%. За второй квартал с.г. компания получила чистую прибыль в размере $ 791 млн. (по сравнению с прибылью $ 333 млн. во втором квартале 2013 года). Компания заявила о значительном притоке рекламодателей – выручка от мобильной рекламы выросла по сравнению с предыдущим годом на 151%.

( Читать дальше )

О глобальной изоляции России речь не идет (видео с Надоршиным)

- 23 июля 2014, 21:51

- |

Главный экономист АФК «Система» Евгений Надоршин о ситуации в экономике — 23.07.14

Для того чтобы рисовать фондовую картину нужна полная палитра красок

- 23 июля 2014, 08:42

- |

На вчерашних торгах рынок показал позитивную динамику. Дивидендный фактор перестал действовать, но зато появились надежды на смягчение напряженности в Украине. Некоторые эксперты рисуют фондовые картины исключительно черным колером потому что пессимистичные прогнозы лучше продаются, но для того чтобы рисовать реальную фондовую картину нужна полная палитра красок. В том числе, металлические, флуоресцентные, перламутровые.

Последние действия руководства России свидетельствуют о стремлении избежать прямой конфронтации с Евросоюзом и США. Владимир Путин заявил, что Москва сделает «все, что от нее зависит», чтобы обеспечить проведение соответствующего расследования крушения пассажирского самолета под Донецком. Представители ДНР передали международным органам самописцы разбившегося авиалайнера и остатки жертв. Представители спецслужб США вчера на пресс-конференции заявили, что нет доказательств прямой причастности России к авиакатастрофе «Боинга». Они также заявили, что хотя было замечено перемещение вооружения из России на восток Украины, нет доказательств того, что среди него был зенитно-ракетный комплекс (ЗРК) «Бук». На вчерашней встрече министров иностранных дел стран-членов ЕС не было принято решения о новых санкциях в отношении России.

( Читать дальше )

Последние действия руководства России свидетельствуют о стремлении избежать прямой конфронтации с Евросоюзом и США. Владимир Путин заявил, что Москва сделает «все, что от нее зависит», чтобы обеспечить проведение соответствующего расследования крушения пассажирского самолета под Донецком. Представители ДНР передали международным органам самописцы разбившегося авиалайнера и остатки жертв. Представители спецслужб США вчера на пресс-конференции заявили, что нет доказательств прямой причастности России к авиакатастрофе «Боинга». Они также заявили, что хотя было замечено перемещение вооружения из России на восток Украины, нет доказательств того, что среди него был зенитно-ракетный комплекс (ЗРК) «Бук». На вчерашней встрече министров иностранных дел стран-членов ЕС не было принято решения о новых санкциях в отношении России.

( Читать дальше )

Совсем недавно проблема санкций Запада не мешала котировкам расти

- 22 июля 2014, 15:05

- |

Сегодня рынок показывает позитивную динамику – сильным за ночь он не стал, но вчера «медведи» явно перегнули палку. Вспомним, как совсем недавно проблема санкций Запада не мешала котировкам расти, а сейчас, когда власти ДНР стали сотрудничать с комиссией по расследованию последней авиакатастрофы проблема санкции не кажутся для рынка фатальной. Санкции адаптивные – давление на Россию будет то возрастать, то снижаться и нам с вами жить с этим еще долго. Вчера Совет Безопасности ООН одобрил резолюцию с призывом к проведению всеобъемлющего международного расследования обстоятельств гибели малайзийского авиалайнера, но слов осуждающих Россию за связи с «террористами» в ней нет.

Теперь посмотрим на архитектуру мировых рынков. Широкий индекс MSCI акций Азиатско-Тихоокеанского региона находится на самом высоком уровне с 2011 года. Коррекция индекса All Country World от MSCI еще не начиналась – с февраля этот индекс находится на повышальном тренде. Курсы европейских акций в июле несколько снизились, но учетом того что, Европейский центральный банк (ЕЦБ) недавно объявил о своем решении сократить процентные ставки наряду с рядом других стимулирующих мер для того чтобы оживить слабеющий экономический рост и предотвратить дефляцию в Европе, это снижение не выглядит чересчур драматично.

( Читать дальше )

Теперь посмотрим на архитектуру мировых рынков. Широкий индекс MSCI акций Азиатско-Тихоокеанского региона находится на самом высоком уровне с 2011 года. Коррекция индекса All Country World от MSCI еще не начиналась – с февраля этот индекс находится на повышальном тренде. Курсы европейских акций в июле несколько снизились, но учетом того что, Европейский центральный банк (ЕЦБ) недавно объявил о своем решении сократить процентные ставки наряду с рядом других стимулирующих мер для того чтобы оживить слабеющий экономический рост и предотвратить дефляцию в Европе, это снижение не выглядит чересчур драматично.

( Читать дальше )

Один на один с украинскими проблемами

- 22 июля 2014, 08:54

- |

На вчерашних торгах рынок показал отрицательную динамику. Силы игроков на понижение должны были ослабнуть, но новости о наступлении украинской армии на Донецк расстроили «бычьи планы». Почти три года индекс ММВБ находится в боковом диапазоне. Дивидендный драйвер роста рынка больше не работает – спрос на дивидендные акции начнется не раньше конце августа, а мы остались один на один с украинскими проблемами, которые по теперь считаются нашими проблемами. Из-за этого после трагической авиакатастрофы котировки акций упали на 6%, курс рубля ослаб на 3%. И все это происходит на фоне роста развивающихся рынков – вчера индекс MSCI Emerging Markets вырос на 0,34%. Гнетет не столько нестабильность на Украине, сколько то, что ситуация нормализуется еще не скоро. Так называемое новое руководство Незалежной взяло курс на вступление страны в НАТО, чего Россия допустить не может. Это повлечет в частности полную перестройку существующей военной доктрины и прянтие на вооружение новых ракет, что очень дорого. Военное наследие СССР тут не поможет. В качестве первого шага к вступлению в НАТО Петр Порошенко хочет обратиться в Конгресс США о предоставлении Украине для решения проблем безопасности специального статуса — главного союзника вне блока НАТО. Чтобы получить такой статус он должен продемонстрировать, что конфликт на Украине это огромная угроза для всего мира. Поэтому, никаких перемирий на фронтах не будет. Не для того недавно назначили нового главу АТО, чтобы было перемирие.

( Читать дальше )

( Читать дальше )

На текущих уровнях силы игроков на понижение ослабнут

- 21 июля 2014, 07:51

- |

По итогам прошлой недели индекс ММВБ потерял в весе 5%. Негативные тенденции фондового рынка связаны со снижением сырьевых рынков и напряженной геополитической ситуацией. Дивидендный драйвер роста перестал действовать. Рынок был зависим от угроз новых санкций против России. Первый этап информационной войны (крымский) Россия выиграла, второй этап ей еще предстоит выиграть. Пока второй этап не выигран и нет доказательств непричастности армии Новороссии к крушению Боинга, поэтому идея новых санкций против России не встречает отторжения у мирового сообщества.

Если бы инвесторы «кушали» отечественные акции с таким же аппетитом как бразильские, экономику которой часто сравнивают с российской, то индекс ММВБ был бы сейчас на отметке 1550 пунктов. Но, на разрешение геополитических узлов нужно время, а пока они не развязаны инвесторы нервничали: во вторник на заседании министров иностранных дел ЕС может быть принято решение о вводе третьего пакета санкций.

( Читать дальше )

Если бы инвесторы «кушали» отечественные акции с таким же аппетитом как бразильские, экономику которой часто сравнивают с российской, то индекс ММВБ был бы сейчас на отметке 1550 пунктов. Но, на разрешение геополитических узлов нужно время, а пока они не развязаны инвесторы нервничали: во вторник на заседании министров иностранных дел ЕС может быть принято решение о вводе третьего пакета санкций.

( Читать дальше )

Все выше, и выше, и выше стремим мы полет наших птиц

- 16 июля 2014, 09:31

- |

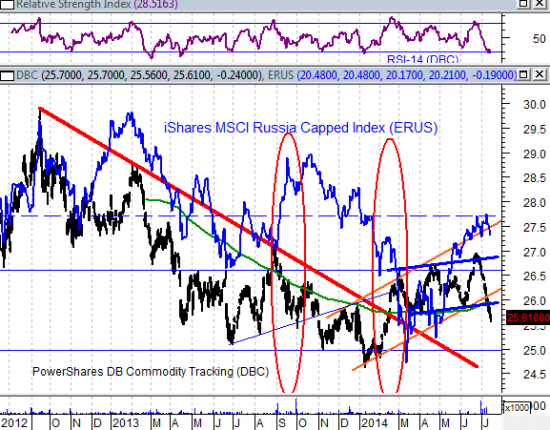

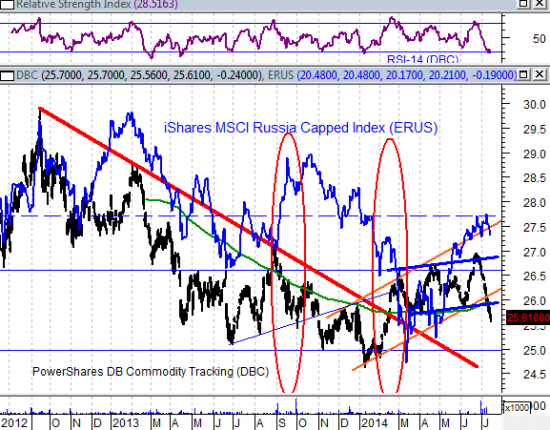

В последнее время наш фондовый рынок дергается как автомобильная роботизированная коробка DSG в пробке. Электронная начинка DSG пытается предсказать следующую передачу, которую потребуется включить, наши трейдеры также пытаются предсказать направление движения рынка после окончания дивидендного периода. С 23 июня происходит цикл снижения цен на сырьевые товары. Чем ниже падают цены, тем меньше шансов, что рынку удастся избежать полноценной коррекции (до сих пор она проходила в боковом виде). За три недели сырьевой индекс PowerShares DB Commodity «усох» на 5%. Ради интереса совместим два графика: сырьевого индекса PowerShares DB Commodity и график индекса Russia Capped Index от MSCI. Мы видим, что бывают периоды, когда цены на сырье снижается, а отечественный фондовый рынок растет. К примеру, сентябрь прошлого года или февраль текущего, но эти периода длятся недолго.

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

Никакого вредительства. Просто подборка цитат за три месяца.

- 15 июля 2014, 13:47

- |

Цитаты из ежедневных обзоров Андрея Верникова.

Собрыны в рамках проекта MarketSentimentRussia.

Публикую вслед за постом "Вредительство в аналитике".

Никого из аналитиков вредителем не считаю.

Собрыны в рамках проекта MarketSentimentRussia.

Публикую вслед за постом "Вредительство в аналитике".

Никого из аналитиков вредителем не считаю.

- 15 июля 2014|09:45|Мы ждем снижения рынка в конце июля но просто так индексы не падают – нужны новостные поводы

- 14 июля 2014|09:45| Все же в конце месяца после отсечки Газпрома цены на акции будут ниже

- 11 июля 2014|09:45|Оснований для паники нет — проблемы банков Португалии (вернее одного банка) имеют локальный характер

- 09 июля 2014|09:40|Постепенно эвакуируемся из акций

- 04 июля 2014|08:43|сейчас все зависит от новостей поступающих из Украины

- 03 июля 2014|08:54|Ситуация на Украине не будет оказывать на наш рынок большого влияния

- 02 июля 2014|08:54|Неделю назад в одной телевизионной передаче я рекомендовал краткосрочную покупку акций Газпрома

- 01 июля 2014|08:54|Есть большая вероятность что боковая динамика рынка в ближайшие дни продолжится

- 27 июня 2014|09:09|лучше дождаться момента когда стихнут призывы покупать и формировать портфель по более дешевым ценам

- 26 июня 2014|08:46|Жду позитивного открытия рынка Но коррекция к росту в боковой форме продолжается

- 25 июня 2014|08:45|Вчерашний рост рынка произошел в отрыве от общей нейтральной динамики развивающихся рынков

- 24 июня 2014|08:55|На 90% позитивная динамика открытия будет определена событиями вокруг ДНР

- 20 июня 2014|08:42|Наш рынок не готов к росту без коррекций

- 19 июня 2014|08:55|Заявление по итогам заседания главы ФРС Джанет Йеллен можно охарактеризовать как «голубиное»

- 18 июня 2014|08:52| Отдельные инвесторы смотрят по ночам футбол поэтому утром им сложно адекватно оценить биржевую ситуацию

- 17 июня 2014|08:41 |наш рынок находится в режиме плоской коррекции

- 16 июня 2014|08:25 |Индикаторы риска стали расти и для развивающихся рынков это неблагоприятно

- 13 июня 2014|09:25 |Факторы снижения перевешивают – слабая мировая экономика не выдержит высоких цен на нефть

- 10 июня 2014|08:46 |Пусть другие распутывают новостные нитки и привязывают их к своим торговым стратегиям

- 09 июня 2014|08:46 |инвесторами надо быть морально готовыми к коррекции

- 04 июня 2014|08:47 |сильное снижение рынка маловероятно

- 03 июня 2014|08:45 |Вчерашний рост рынка не получил поддержки мировых сырьевых и фондовых индексов

- 02 июня 2014|08:47 |мы подошли к такому пункту где надо соблюдать повышенную осторожность

- 30 мая 2014|08:49 |Русский рынок все еще имеет потенциал роста — настрой инвесторов очень позитивный.

- 29 мая 2014|08:43 |Новый драйвер-это драйвер роста экономики России.

- 28 мая 2014|08:42 |Развивающиеся рынки созрели для небольшой коррекции.

- 27 мая 2014|08:45 |К концу дня инициатива должна перейти к «медведям».

- 26 мая 2014|07:42 |Мы рекомендую покупку акций на локальных откатах котировок вниз.

- 23 мая 2014|08:41 |локальные коррекции к росту надо использовать для покупок.

- 22 мая 2014|08:56 |Настроение инвесторов улучшается.

- 21 мая 2014|08:41 |с технической точки зрения на дневных графиках сырьевые индексы выглядят сильно.

- 16 мая 2014|08:44 |С прицелом на июнь я настроен оптимистично

- 15 мая 2014|08:49 |Не думаю что эта коррекция перерастет в серьезное падение

- 14 мая 2014|08:40 |коррекция созрела

- 13 мая 2014|08:48 |Сантимент в моменте сменился на «лонговый»

- 12 мая 2014|08:12 |Неправильно считать что российский фондовый рынок жив исключительно боями в Мариуполе

- 08 мая 2014|08:42 |Главные внешние события объявление процентной ставки Банком Англии и ЕЦБ

- 07 мая 2014|08:41 |отечественных акций смотрится нейтрально-часть «по медвежьи»

- 06 мая 2014|08:58 |Сигналы на покупку отечественных акций отсутствуют

- 02 мая 2014|08:41 |Поддерживающим фактором является рост китайского рынка

- 30 апреля 2014|08:43 |Первая половина мая вряд ли будет временем быков

- 29 апреля 2014|08:48 |Майские праздники пока на инвесторов не давят

- 28 апреля 2014|08:48 |Есть еще как минимум месяц для того чтобы сформировать портфель из дивидендных акций

- 25 апреля 2014|08:48 |быки попытаются отыграть рост сырьевых цен и приостановку операции украинских войск

- 24 апреля 2014|08:48 |благоприятным фактором для фондового рынка является стабилизация сырьевых валют

- 23 апреля 2014|08:43 |Ничего катастрофичного – объемы на росте в пятницу превышают объемы на снижении в понедельник и вторник

- 22 апреля 2014|08:25 |В ближайшие недели ждем продолжения боковой динамики

- 18 апреля 2014|08:26 |Предстоящий в мае визит Президента России в Китай — мощный драйвер будущего роста акций

- 17 апреля 2014|08:33 | над американским индексами назрела опасность сезонной майской коррекции

- 16 апреля 2014|08:47 | перед открытием торгов внешний фон можно охарактеризовать как нейтральный

- 15 апреля 2014|08:42 |на этой неделе рынок покажет боковое движение. Сегодня прогуляемся наверх

- 13 апреля 2014|16:59 |частично украинские риски уже заложены в акции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал