акции

Волновой анализ, акции компаний

- 08 июня 2017, 09:16

- |

ВТБ

Цена продолжает оставаться на достигнутых уровнях, и по-прежнему практически все локальные варранты имеют одинаковый потенциал. Но практически се они указывают на факт того, что скоро будет сформирован новый минимум.

Рекомендация: в рамках представленного сценария рекомендуется удерживать ранее открытые продажи акций с целями в районе 0,0630 – 0,0610, но временно воздержаться от их наращивания.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Рекомендации по биржевой торговле от Андрея Черных на 08.06.2017

- 08 июня 2017, 08:18

- |

Рекомендации размещаются около 8 утра по Москве, до открытия торговой сессии, ситуация за это время и тем более внутри торговой сессии может изменяться, именно поэтому торгуем по алгоритму, соблюдаем риск менеджмент. Пользователи рекомендаций получают полный доступ — к алгоритму, риск менеджменту и записям вебинаров обратной связи. Постоянное задание: внести в дневник трейдера таблицу по инструментам, с которыми работаете и фиксировать, сколько и по какому инструменту заработали, по итогам года сложится очень интересная картина. Дневники один раз в месяц присылайте в тех. поддержку.

Вчера, в среду, 7 июня, я писал: вечером выходят новости по запасам нефти в США (повышенная волатильность), фьючерс на S&P ⇑ несущественно подрастает, фьючерсы Азии ⇑ преимущественно подрастают, фьючерс на нефть ⇑ подрастает, 50,06 доллара за бочку, похоже на разворот вверх, фьючерсы на ММВБ и РТС — в боковике, нейтральные позиции открыты, будьте готовы закрывать нейтральные позиции. Рекомендация на сегодня — MOEX, акции московской биржи и Роснефть — в бумагах. ГМКНорникель - ищем моменты для входа, лонг, покупать, ступенями, аккуратно (контртренд).

( Читать дальше )

Итоги за май

- 07 июня 2017, 19:30

- |

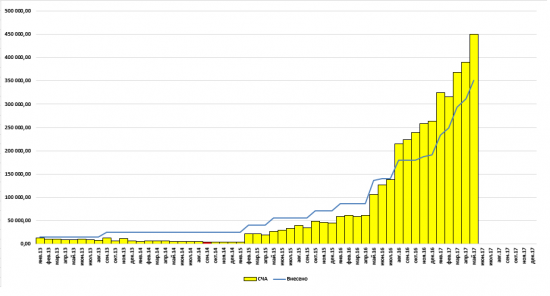

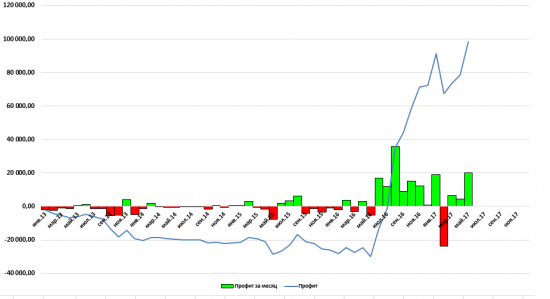

За май счет вырос на 20 000 рублей за счет роста акций, и на 40 000 за счет пополнения счета. Счет на историческом максимуме 450 000 рублей, еще чуть чуть и перешагну рубеж в 500 000 рублей.

( Читать дальше )

Мостотрест - Аналитический обзор!

- 07 июня 2017, 18:10

- |

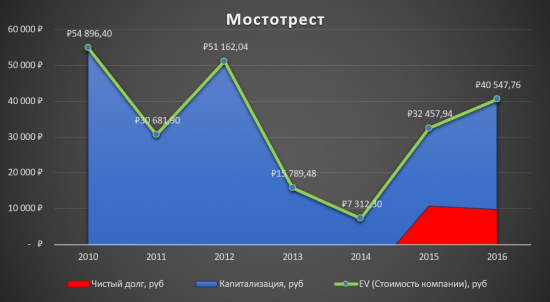

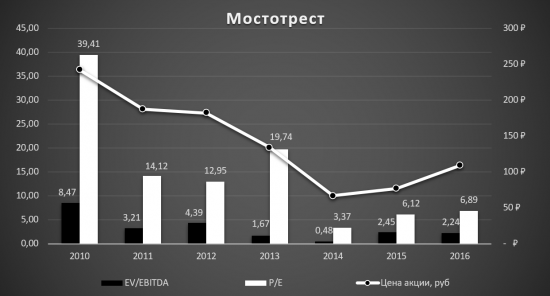

О компании: «Мостотрест» — ведущая мостостроительная компания России по объему выручки в части работ, выполненных своими силами, по данным независимого отраслевого консультанта PMR. Компания специализируется на строительстве и реконструкции автодорожных, железнодорожных и городских мостов, дорог, а также других инженерных сооружений.

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки Мостотреста, стоимость компании 40 млрд. рублей, из неё только 9 млрд. рублей чистый долг.

( Читать дальше )

Позиционирование инвесторов в разных классах активов

- 07 июня 2017, 12:22

- |

Апдейт по позиционированию инвесторов в разных классах активов от BlackRock (BR). BR отмечает, что несмотря на большие притоки денег в фонды акций Европы и развивающихся рынков (как видно на приложенном графике) и то, что этот «трейд», похоже, становится консенсусом (в отличие от 2016), — по-прежнему остается достаточный запас для продолжения движения акций ЕС и ЕМ наверх.

На графике от BR — только после пересечения пунктирной линии (Position score = 2) можно будет говорить, что определенный класс активов стал «серьезно перегружен лонгами» и реальна опасность глубокой коррекции. В частности, практически в этой зоне находятся американские корпоративные облигации (US Credit), хотя и там по мнению BR, пока еще можно найти интересные инструменты в сегменте high grade.

BR добавляет, что с начала года отмечены притоки денег около $170 млрд в глобальные фонды облигаций и $140 млрд в фонды акций. Однако в части акций, большие притоки этого года смогли компенсировать лишь около 25% оттоков из развивающихся рынков (с середины 2013 по середину 2016) и всего 17% оттоков из фондов европейских акций в прошлом году.

( Читать дальше )

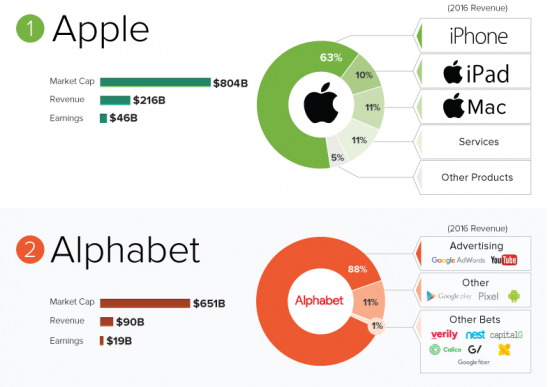

Microsoft наиболее диверсифицирован

- 07 июня 2017, 10:17

- |

( Читать дальше )

Волновой анализ, акции компаний

- 07 июня 2017, 08:33

- |

ВТБ

Ситуация за прошедший торговый день практически не изменилась, и по-прежнему, хотя альтернативные сценарии сохраняют потенциал, все же продолжаю ожидать снижение цены. Дальней шее определение среднесрочной волны будет зависеть от критических уровней и динамики движения цены.

Рекомендация: в рамках представленного сценария рекомендуется удерживать ранее открытые продажи акций с целями в районе 0,0630 – 0,0610, но временно воздержаться от их наращивания.

( Читать дальше )

Недооцененные компании черной металлургии: Ашинский МЗ и ЧМК.

- 06 июня 2017, 23:56

- |

По итогам 2016: P/E около 1 (!), P/BV меньше 0.5, ROE более 40%. Фри-флоат AMEZ=20%, CHMK = 6%

1. Ашинский металлургический завод: долг/ebitda = 4.3, ev/ebitda = 4.9. Падение котировок за квартал 8%.

2. Челябинский металлургический комбинат: долг/ebitda = 7.6, ev/ebitda = 8.6. Падение котировок за квартал 10%.

Проблема ЧМК: входит в группу Мечел и акции в залоге у кого-то из банков.

Чисто по мультипликаторам — надо брать обе компании, сколько дадут. Только неликвид — неизвестно, кто и когда их заметит и начнет гнать вверх.

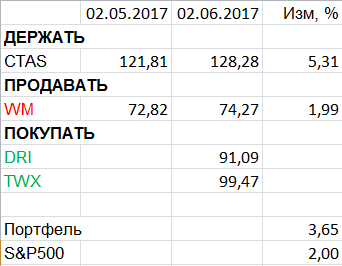

Пересмотр портфеля американских акций. Июнь 2017.

- 06 июня 2017, 13:52

- |

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

СПб биржа 1 июня добавила в листинг акции 91-ого эмитента. В связи с этим портфель расширен до 3 акций из индекса S&P500, позиции в портфеле необходимо выровнять по объему. В последствии портфель по данной стратегии расширится до 5 акций, нужно дождаться когда будут доступны акции всех 500 эмитентов для торговли.

В мае впервые получил дивиденды на счет, налог составил 10%. Счет открыт на ИИС, оставшиеся 3% не должны удерживаться в конце года. Санкт-Петербургская биржа пока откровенно радует.

P.S. Портфель российских акций переносится на июнь без изменений.

Диверсификация и русская рулетка

- 06 июня 2017, 13:23

- |

За сегодня: ММК продолжает падать, и этого я вообще не понимаю. Цена на сталь с начала года стабильна, руда и уголь дешевеют (а ММК их закупает), рубль укрепился на 10%, ММК упал на… 30%.

Система падает на 6%, зато Энел Россия подрастает на 5%. Энел — новый защитный актив? Странно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал