ЭБИС

Коротко о главном на 24.03.2020

- 24 марта 2020, 07:38

- |

- «Грузовичкоф-Центр» сообщил о своевременном погашении первого выпуска биржевых облигаций

- «Кузина» выкупила в рамках добровольной оферты десять облигаций номиналом 10 тыс. рублей

- «Самара-ТрансНефть-Треминал» допустил технический дефолт по выплате купонного дохода биржевых облигаций серии БО-01

- «Астон.Екатеринбург» завершил размещение коммерческих облигаций серии КО-П07 объемом 159,1 млн рублей

- «ЭБИС» погасил выпуск коммерческих облигаций второй серии объемом 50 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 16.03.2020

- 16 марта 2020, 11:04

- |

- «Грузовичкоф» зарегистрировал четвертый выпуск облигаций, бумаги включены в третий уровень котировального списка и сектор компаний повышенного инвестиционного риска

- АПРИ «Флай Плэнинг» направил заявление на регистрацию выпуска классических облигаций

- «Эбис» выкупил по оферте 18,9% объема выпуска серии КО-П04

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

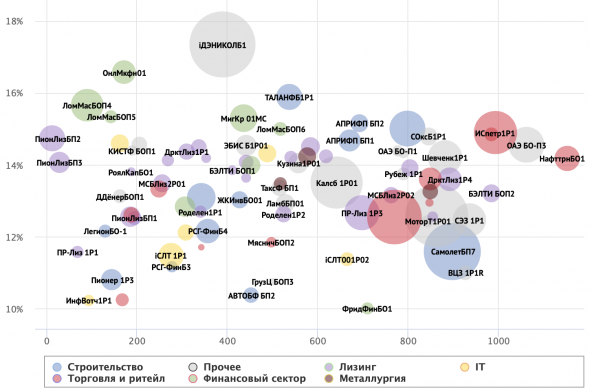

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 17.02.2020

- 17 февраля 2020, 08:02

- |

- ГК «Самолет» в рамках оферты выкупила 107 780 облигаций серии БО-П05 по цене 100% от номинала. Выпуск был размещен в августе 2019 года, в обращении находилось 280 млн

- «ЭБИС» опубликовал отчет о целевом использовании денежных средств, полученных от размещения облигаций серии БО-П01 и БО-П02

- «ММЦБ» совершил сделку в размере 70 млн рублей, получив право использования ноу-хау от «ИСКЧ». «ИСКЧ» внес дополнительный вклад в уставный капитал «ЦГРМ «ГЕНЕТИКО» в размере 120 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 30.12.2019

- 30 декабря 2019, 08:25

- |

- «ИС Петролеум» полностью разместил облигации серии БО-П01 объемом 300 млн рублей. Размещение началось 25 ноября, пятилетний выпуск был размещен по открытой подписке, ставка купона на весь срок обращения установлена в размере 14% годовых

- Национальный расчетный депозитарий зарегистрировал выпуск коммерческих облигаций «ЭБИС» серии КО-05. Объем выпуска составит 100 млн рублей, номинальная стоимость одной бумаги — 1 тыс. рублей. Потенциальными покупателями выступают ИК «Септем Капитал» и ее клиенты

- «ПР-Лизинг» сообщил о создании филиалов компании в Барнауле, Брянске, Кемерово, Красноярске и Иркутске. «Лизинговая компания Простые решения» специализируется на продаже в лизинг имущества от легкового транспорта до высокотехнологичного оборудования

Подробнее о ключевых событиях дня на boomin.ru

( Читать дальше )

Коротко о главном на 25.12.2019

- 25 декабря 2019, 08:36

- |

- «Брусника. Строительство и девелопмент» утвердила выпуск трехлетних дебютных облигаций серии 001Р-01 объемом 4 млрд рублей

- «Сибирский КПХ» планирует 27 декабря начать размещение выпуска пятилетних облигаций серии 001Р-01 объемом 100 млн рублей. Сбор заявок проходит с 18 часов 24 декабря по 16 часов 26 декабря, время московское. Организатором выступает «Среднеуральский брокерский центр». Ставка первого купона установлена в размере 11% годовых, ставка последующий будет определяться по формуле «КС Банка России + 4,75%», купоны квартальные

- «Офир» утвердил параметры двух годовых выпусков коммерческих облигаций серии КО-П03 и серии КО-П04 объемом по 100 млн рублей каждый. Потенциальными приобретателями выпусков является ИК «Септем капитал» и ее клиенты

- «Эбис» утвердил параметры выпуска коммерческих облигаций серии КО-П05 объемом 100 млн рублей. Двухлетний выпуск будет размещаться по закрытой подписке, потенциальными покупателями являются ИК «Септем Капитал» и ее клиенты

( Читать дальше )

Коротко о главном на 29.11.2019

- 02 декабря 2019, 07:23

- |

Вторые бонды «Обуви России» и «Эбис»

«Эбис» установило ставку купона в размере 14% годовых на весь срок обращения облигаций серии БО-П02. Организатором и андеррайтером выпуска выступает ИК «Септем Капитал», техническое размещение запланировано на 3 декабря

«Обувь России» утвердило параметры выпуска облигаций серии 001Р-02 сроком обращения 5 лет и объемом 1 млрд рублей. Организаторами выступят «Иволга Капитал» и «АТОН»

«Ломабрд Мастер» полностью разместило коммерческие облигации серии КО-П10 объемом 50 млн рублей, ставка ежеквартального купона — 16% годовых

Пятничные итоги последнего торгового дня ноября подвел ВДОграф

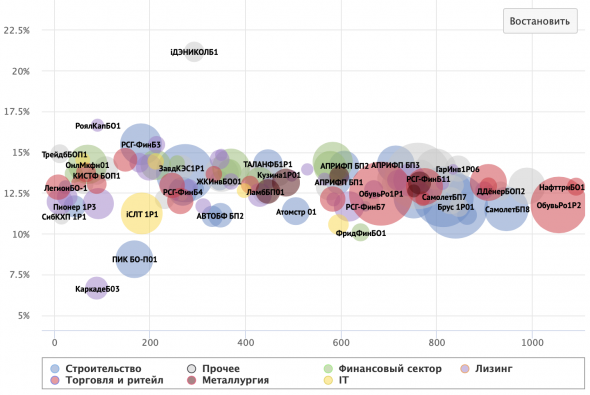

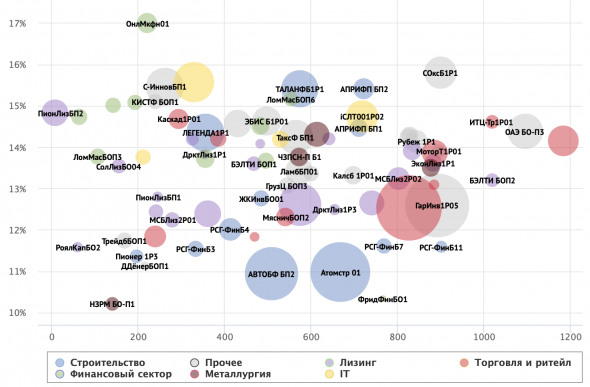

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 29.11.2019

- 29 ноября 2019, 08:09

- |

- Московская биржа зарегистрировала облигации ООО «Эбис» серии БО-П02 объемом 150 млн рублей;

- «Обувь России» сообщила о готовящемся втором выпуске биржевых облигаций объемом 1 млрд рублей, ставка ежемесячного купона составит 12% годовых;

- «ТЕХНО Лизинг» сообщил об открытии кредитной линии в МСП банке на 250 млн рублей сроком на 5 лет;

- «ИСКЧ» сообщил об отчуждении права на ноу-хау в пользу «ММЦБ»;

- «ДелоПортс» сообщило о совершении существенной сделки контролирующей компании — «УК „Дело“

Суммарный объем торгов по 84 выпускам составил 141,9 млн рублей, средневзвешенная доходность — 13,86%. Рейтинги ВДО по результатам вчерашнего дня в ВДОграфе

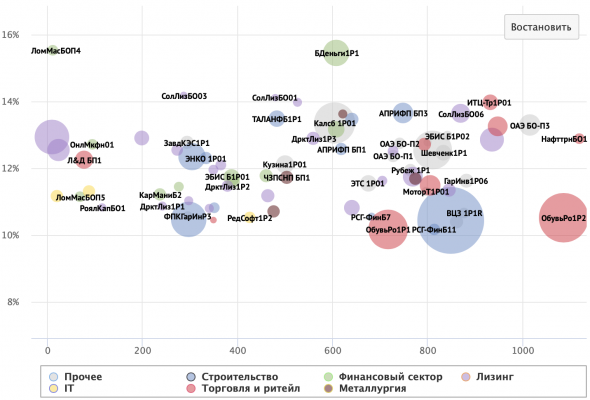

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 04.10.2019

- 04 октября 2019, 09:14

- |

- «Легенда» начинает размещение дополнительного выпуска серии 001Р-01;

- «Ультра» зарегистрировала выпуск биржевых облигаций на 70 млн рублей, ставка купона — 15% годовых;

- «ДиректЛизинг» утвердило парламенты выпуска облигаций серии 001Р-04 объемом 100 млн рублей;

- «Эбис» завершило размещение дебютного выпуска биржевых облигаций;

- Совет директоров «ЮАИЗ» одобрил несколько сделок по поручительству

ВДОграф подвел итоги прошедшего дня в интерактивном графике, а мы традиционно добавили лидеров снижения и роста цена и рейтинги бумаг по доходности, объему торгов. Заметно снизился общий объем торгов — с 170 до 105 млн рублей по 77 выпускам. Средневзвешенная доходность составила 13,25%.

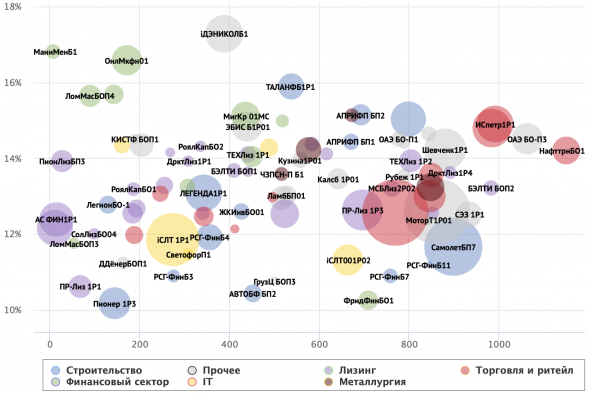

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал