SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Шадрин

Мои итоги первого полугодия 2013 года. Планы. (Часть 2)

- 14 июля 2013, 15:05

- |

Начало тут — http://smart-lab.ru/blog/130108.php

Грааль №5: Опционная система «Зиг заг удачи !!!»

На рынке регулярно случаются страшные обвалы и головокружительные взлеты индекса. Многие пытаются на этом заработать. Но не у многих это получается.

Как практически решить данную задачу?

Во-первых, сигналом для работы не должен быть общепринятый индикатор – RSI, ADX, MACD, уровни Фиббоначи, и прочее;

Во-вторых, лучше использовать нелинейный инструмент – опцион, т.к. при использовании опционов для гораздо больше состояний рынка при котором будет прибыль, а также в случае ошибки в направлении – размер убытка значительно ниже размера прибыли, в этом и есть плюс нелинейности.

Сигнал для входа.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 23 )

Мои итоги первого полугодия 2013 года. Планы. (Часть 1)

- 14 июля 2013, 14:57

- |

Спекуляции опционами. Финиш.

Во втором квартале спекуляции с опционами дали отрицательный результат, на конец марта было +15,74% (с начала года), а сейчас -8,42%.

Хотя депозит маленький и является экспериментальным, но немного неприятно, ведь всё-таки был расчет, что данные эксперименты перерастут во что-то более серьезнее. Как же так? Ведь всё было проверено на истории...( Но на то это и спекуляции — рисковый вид инвестиций (если это можно назвать инвестицией) и вероятность получения убытка была весьма большая — и она реализовалась...

Честно сказать я уже год назад «разочаровался» в спекуляциях на срочном рынке, так как стабильную прибыль я так и не смог получать от этого вида деятельности. Но на конец 2012 года оставалось несколько опционных систем, которые приносили прибыль в реальности и имели хорошую историю «на бумаге», и я решил продлить еще на год торговлю.

( Читать дальше )

The Big Mac index очень полезная вещь.

- 13 июля 2013, 19:13

- |

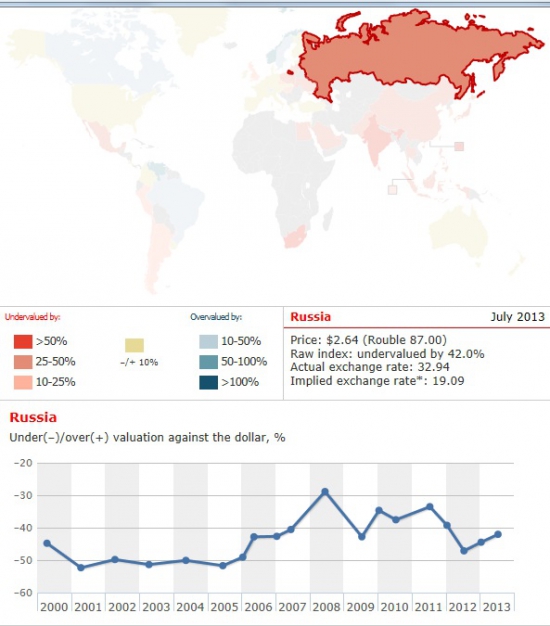

Поделюсь ссылкой на сайт со знаменитым Индексом Биг Мака — http://www.economist.com/content/big-mac-index

Довольно интересная вещь — сравнение цены на одинаковый «сложный» товар, который во всех странах стоит по разному. Можно посмотреть на истории, как менялись цены. Насколько дешевая или дорогая валюта к паритету в той или иной стране… Интересно!

Целевая цена...

- 09 июля 2013, 23:27

- |

В продолжение smart-lab.ru/blog/127845.php многие после прочтения данной статьи мне стали задавать вопросы по целевой цене?!

Честно сказать, целью моих расчетов не было определение четкой «целевой цены», так как «чтобы понять, что человек толстый, мне не нужно знать его вес до килограмма», так же с компаниями, чтобы определить приемлемость инвестирования в ту или иную компанию мне не нужна четкая цель. В любом случая вероятность того, чтобы какой-либо прогноз сбылся, равен нулю.

Но мне это и не нужно, так как целью является не чтобы угадать цену акции через год, а чтобы инвестиция в акции по итогам 12 месяцев меня удовлетворила (доходность портфеля выше рынка и/или выше банковского депозита).

( Читать дальше )

Как часто Вы подводите итоги своих инвестиций (торговли) ?!

- 06 июля 2013, 23:48

- |

Частота подведения итогов зависит от таймфрейма на котором работает спекулянт (или масштаба инвестиций у инвестора). Интрадейщики могут в течение дня раз сто посмотреть на состояние счета, а управляющему крупного фонда достаточно квартальных или годовых результатов.

Решил посмотреть на вопрос «подведения итогов» с точки зрения сколько «счастья» или «боли» доставит это трейдеру с эмоциональной точки зрения. Хотя и говорят, что к текущему результату нужно относиться спокойно и лучше подводить итог за год или хотя бы за квартал, но человек всё-таки не машина, и ему всегда интересно «а что там с его счетом»?

Попробую перевести эмоции в цифру.

Есть такой постулат, что убыток переносится человеком тяжелее, и приносит «боли» больше, чем прибыль принесла бы «радости». Т.е. потеря -5000 руб. или -5%, это будет не тоже самое, что прибыль в +5000 руб. или +5% в эмоциональном плане. Обычно говорят, что убытки в 2 раза тяжелее переносится (на своем опыте мне кажется еще тяжелее), то есть после убытка в -5000 руб. нужна прибыль в +10000 руб., чтобы компенсировать «боль». Насколько это верная мысль, ведь у каждого человека своя «переносимость боли», но это близко к истине.

( Читать дальше )

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

- 01 июля 2013, 18:15

- |

Представляю результаты проведенного анализа работы своих фильтров фундаментального анализа по отбору акций в инвестиционный портфель с июля 2006 года по настоящие время. Аналитики считают эти семь лет потерянным временем для долгосрочных инвесторов, но я думаю, это было одним из самых лучших отрезков времени в истории фондового рынка России именно для разумных долгосрочных инвесторов!!!

Существует статистика, что за 3-5 лет 80% инвесторов (и спекулянтов) проигрывают индексу! 13% работают с той же эффективностью и лишь 7% выигрывают. Почему так сложно попасть в это число счастливчиков?

Ведь нужно просто выбрать несколько акций из индекса, которые покажут результат лучше индекса. И делать это каждый год! И я бы еще добавил дополнительное требование: показывать доходность не только выше индекса, но и выше (или равную) банковскому депозиту. И тогда Вы будете очень успешным инвестором! И если будете делать так лет 20-25, то станете легендой, а если лет 50, то «вторым Баффеттом».

( Читать дальше )

Скоро ли обвалится украинская гривна???

- 26 июня 2013, 17:48

- |

В продолжение видео Андрея Верникова с Александром Кузьминым http://smart-lab.ru/blog/126784.php, по поводу украинской гривны — ситуация с гривной более чем СТРАННАЯ. После девальвации украинской гривны в 2008 году с 4,5-5 гр/долл к 8,0 гр./долл, она там так и осталась.

В стране в последние годы была даже дефляция. Это нонсенс для ситуации в Украине — украинские банки давали при этом по депозитам 15-20% годовых в гривне (но так как курс был «стабилен», то считай в долларах). Сейчас около 12-13%.

Но долго продолжаться это не может, скоро будет дефолт и обесценение гривны. Я с недавнего времени отслеживаю ситуацию на финансовом рынке Украины (про акции отдельно напишу позже).

( Читать дальше )

«Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам.

- 20 июня 2013, 00:25

- |

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема. Хотя они имеют стабильный доход и в их будущем не приходится сомневаться, но для меня они очень «дорогие», и самое главное — они и дальше дорожают!!! Парадокс или норма???

( Читать дальше )

Наводнение в Европе - вызовет падение рынка?! а позже рост...

- 10 июня 2013, 19:23

- |

В Европе (Германия, Австрия, Венгрия, Чехия и Польша) довольно сильное наводнение — в одной Германии ущерб пока оценивается в 10 млрд. евро. Так как в Европе более развито страхование имущества, чем у нас — существует большая вероятность, что это вызовет большое кол-во заявленных страховых случаев в страховые компании, что приведет к обналичиванию своих страховых резервов — т.е. страховые компании будут продавать акции и облигации для осуществления выплат.

То есть в моменте можно ждать снижения фондового рынка и повышение доходности долговых инструментов одновременно. Если конечно, данные объемы от страховых компаний как-то повлияют на рынок.

А вот потом (после того как вода сойдет) — можно ожидать даже оживление экономики — ведь нужно будет восстанавливать потери — и деньги пойдут в строительство и пром. товары. Так что «не было бы счастья, да несчатье помогло»…

Графики - отличный способ предсказать прошлое... или просто некоторые мысли...

- 08 июня 2013, 01:31

- |

Честно сказать не люблю анализировать графики цен, они ничего не дают в принципе в практическом плане (ТА соотвественно не работает - для меня), многие что-то чертят, кто-то сидит на фибе, ищут линии поддержки и сопротивления и прочее и прочее. И графики какие красивые у Всех с разными индикаторами — разноцветные.

Но график цены показывает лишь одно — какая цена была на тот или иной актив в определенный момент и всё. Точка.

Вот сейчас говорят рынок в боковике — нет мы просто падаем с весны 2011 года. Это четко показывает индекс РТС2 (самый объективный индекс России — на данный день). Ха!

Но что дальше? Из графика — это не узнать.

Вот какой график получился — всё же четко и понятно — тренд вниз. БЫЛ!!!

Но вот, что дальше неизвестно. И еще очень часто люди любят анализировать именно индекс. Но индес довольно виртуальная вещь — состав акций меняется, да и разные акции по разному могут двигаться, и получится индекс будет в нулях, а какие-то акции могут сильно вырасти или упасть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал