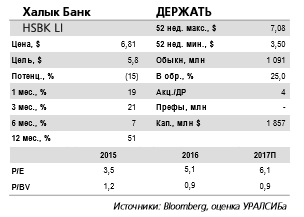

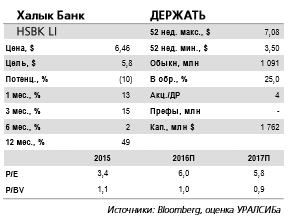

Халык Банк

Халык Банк - новости по сделке с ККБ могут появиться примерно через месяц

- 17 мая 2017, 15:01

- |

Слабая динамика кредитного портфеля не помешала получить рекордную прибыль. Вчера Халык Банк опубликовал финансовые результаты за 1 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль превзошла на 17% наши ожидания и на 12% консенсусный прогноз, увеличившись на 3% квартал к кварталу до рекордных 38,5 млрд тенге. Чистая процентная маржа, по оценке банка, снизилась на 10 б.п. за квартал до 5,2%. Разрыв между начисленным и полученным процентным доходом составил 23%, но банк пояснил, что эта разница обусловлена доходом по амортизируемым нотам НБК по ним не поступает денежного дохода; по кредитам процентный разрыв составил 10%. Динамика кредитного портфеля была отрицательной как в связи с сезонностью и слабым спросом на кредиты, так и вследствие укрепления тенге (банк сохраняет долю валютных кредитов около 30%). Корпоративный портфель сократился на 4,6% за квартал, розничный на 2,2%. Депозиты также просели квартал к кварталу под влиянием переоценки, и отношение Кредиты/Депозиты осталось низким 61%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Неопределенность вокруг сделки с ККБ как фактор, препятствующий росту котировок Халык Банка.

- 14 марта 2017, 14:58

- |

Рентабельность должна остаться выше 20%. Вчера Халык Банк провел телефонную конференцию, посвященную результатам 4 кв. 2016 г. по МСФО, которые вышли в пятницу, и прогнозам на текущий год. Менеджмент ожидает роста чистой прибыли примерно на 7% за год, до 140 млрд тенге, что сохранит рентабельность капитала выше 20%. Маржа и стоимость риска могут остаться на уровне 2016 г. 5,5% и 1,0% соответственно. При этом не исключено, что отношение Расходы/Доходы вырастет на 1 п.п. до 29,5%. Рост чистых кредитов может составить порядка 7%, если Алтын банк останется на балансе (Халык находится в процессе продажи 60процентной доли китайскому CITIC), и около 2%, если на конец года Алтын будет деконсолидирован. В отношении значительно прироста депозитов в 4 кв. руководство отметило, что часть притока уже ушла в первые месяцы года, вдобавок к этому банк понижал ставки, так что влияние на маржу должно быть несущественным.

( Читать дальше )

Халык Банк - возможная покупка ККБ остается в центре внимания.

- 13 марта 2017, 15:08

- |

Поддержка благодаря прочим доходам. В пятницу Халык Банк опубликовал финансовую отчетность за 4 кв. 2016 г. по МСФО, а сегодня проведет телефонную конференцию. Чистая прибыль превзошла наши ожидания на 40%, а рыночные почти на 30%, оставшись неизменной квартал к кварталу. Таким образом, по итогам года банк заработал 131 млрд тенге прибыли против 120 млрд тенге, которые прогнозировал менеджмент. ЧПД и чистый комиссионный доход совпали с нашими расчетами, а маржа снизилась на 10 б.п., как мы и прогнозировали. Расходы превысили наши ожидания на 7%, однако за счет более крупных, чем мы считали, прочих доходов, включая торговые и валютные операции, коэффициент Расходы/Доходы составил всего лишь 30% за квартал и 29% за год (как и предполагал менеджмент, тогда как мы оценивали его уровень ближе к 30% по итогам всего года).

( Читать дальше )

Халык Банк - потенциальное приобретение Казкоммерцбанка,

- 10 марта 2017, 13:57

- |

Сегодня Халык Банк опубликует финансовую отчетность за 4 кв. 2016 г. по МСФО и в понедельник проведет телефонную конференцию. Мы ожидаем, что чистая прибыль сократится на 28% квартал к кварталу (при этом годовой план менеджмента по чистой прибыли в 120 млрд тенге должен быть выполнен), а ROAE составит 17% против 24% в 3 кв. 2016 г. Консенсус-прогноз ROAE несколько более оптимистичен около 18%. Снижение, по нашим оценкам, в первую очередь вызвано сезонным увеличением расходов, а также более низкими, чем в 3 кв., прочими доходами. При этом мы ожидаем уменьшения ЧПМ на 10 б.п. за квартал, но чистый процентный доход может остаться практически неизменным благодаря росту кредитного портфеля (согласно нашим и рыночным оценкам на 4% и 3% соответственно).

Ожидаем сезонного увеличения расходов. Что касается затрат, то мы прогнозируем рост соотношения Расходы/Доходы до 33% в 4 кв. с 26% в 3 кв. 2016 г., по итогам же всего года коэффициент, таким образом, может составить около 30% (менеджмент оценивал его в 29%). Стоимость риска, согласно нашим расчетам, снизится на 10 б.п. относительно 3 кв. до 1,2%, что означает 1% по итогам года (на уровне ожиданий менеджмента). Рынок прогнозирует квартальную стоимость риска на отметке 1,1%.

( Читать дальше )

Халык Банк - Результаты за 3 кв. 2016 г. по МСФО: прибыль снова выше ожиданий

- 21 ноября 2016, 16:11

- |

По мнению аналитиков УРАЛСИБ

Основной доход продолжает расти. В пятницу Халык Банк (HSBK LI – ДЕРЖАТЬ) опубликовал отчетность за 3 кв. 2016 г. по МСФО, а сегодня проведет телефонную конференцию. Чистая прибыль превзошла наш и консенсусный прогнозы соответственно на 28% и 20% за счет более высокой, чем ожидалось, доходной части. ЧПД оказался больше наших оценок на 4%, а рыночных – на 7%, чистый комиссионный доход – на 12% и 9% соответственно. ЧПМ выросла, по нашим оценкам, на 10 б.п. за квартал, в то время как мы ожидали снижения на 20 б.п.

Операционная эффективность лучше прогнозов. В части затрат вышедшие результаты совпали с нашими предположениями, но были на 4% ниже консенсус-прогноза. Однако соотношение Расходы/Доходы (26%) оказалось лучше ожиданий, достигнув минимума с 3 кв. прошлого года. Стоимость риска составила 1,3% против ожидавшихся нами 1,2%, по итогам же 9 мес. она находится на уровне последнего годового прогноза менеджмента, равного 1%. Корпоративные кредиты за квартал выросли на 1,5%, а розничные – на 2,8%, что в номинальном выражении означает дальнейшее ускорение роста кредитования относительно 1 и 2 кв. 2016 г. Доля просрочки снизилась на 50 б.п. квартал к кварталу до 11,5% благодаря списаниям, а также реструктуризации и частичному погашению некоторых корпоративных кредитов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал