SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фрс

Ценность вербальных интервенции краткосрочна!

- 07 июня 2012, 11:19

- |

Как правило, словесные интервенции типа "мы окажем поддержку рынку, когда это будет нужно" заканчиваются тем, что на следующий день вчерашние покупатели бегают и пытаются продать то, что они так бездумно купили еще совсем недавно.

У господина Драги вчера не получилось поднять рынки, но вот мистер Локхард (имеющий голос по операциям на открытом рынке) из ФРС вышел и рассказал, что operation Twist и стимулы могут быть продолжены, если перспективы развития американской экономики окажутся под давлением. И пришло на рынок счастье.

Наверное уже и не многие помнят, что еще совсем недавно в апреле тот же господин уверял, что:

( Читать дальше )

У господина Драги вчера не получилось поднять рынки, но вот мистер Локхард (имеющий голос по операциям на открытом рынке) из ФРС вышел и рассказал, что operation Twist и стимулы могут быть продолжены, если перспективы развития американской экономики окажутся под давлением. И пришло на рынок счастье.

Наверное уже и не многие помнят, что еще совсем недавно в апреле тот же господин уверял, что:

- Перспективы рынка труда учшаются

- В экономике виден рост

- QE3 в текущих обстоятельствах не требуется

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Золото. Сведения и факты.

- 07 июня 2012, 00:04

- |

Коль скоро я приоткрыл позицию по золоту, которой, надеюсь, удастся стать среднесрочной, решил покопать факты по золоту.

Делюсь:

Основной драйвер для золота сейчас — это ожидания QE3.

В пятницу золото +4% на фоне слабой статы по рынку труда США.

Сегодня золото -1% после Бежевой Книги, в к-й ни намека на слабую экономику.

Во время QE1 и QE2 золото выросло на 70%. Объем QE составил при этом $2,3 трлн. В ходе LTRO ЕЦБ создал 1 трлн евро, но золото уже не выросло с тех пор. Это говорит о том, что золото скорее используется как анти-доллар, а не анти-валюта.

Основная причина для снижения золота в марте-апреле-мае — это укрепление доллара. Чем дороже доллар, тем выше золото в валютах других стран, тем менее оно интересно для покупки. Частично падение можно объяснить закрытием позиций фондами, вызванным стремлением закрыть потери по другим рынкам.

Золото снижается 4 мес подряд. Это самая длинная серия снижений с начала бычьего рынка в 2000 году. Однако за эти 12 лет было 2 эпизода сильной но стремительной коррекции:

2006: -21%

2008: -30%

За 12 лет — золото — суперактив, к-й вырос в 6 раз.

S&P500 вырос всего на 24%

Трежерис на 90%

( Читать дальше )

Делюсь:

Основной драйвер для золота сейчас — это ожидания QE3.

В пятницу золото +4% на фоне слабой статы по рынку труда США.

Сегодня золото -1% после Бежевой Книги, в к-й ни намека на слабую экономику.

Во время QE1 и QE2 золото выросло на 70%. Объем QE составил при этом $2,3 трлн. В ходе LTRO ЕЦБ создал 1 трлн евро, но золото уже не выросло с тех пор. Это говорит о том, что золото скорее используется как анти-доллар, а не анти-валюта.

Основная причина для снижения золота в марте-апреле-мае — это укрепление доллара. Чем дороже доллар, тем выше золото в валютах других стран, тем менее оно интересно для покупки. Частично падение можно объяснить закрытием позиций фондами, вызванным стремлением закрыть потери по другим рынкам.

Золото снижается 4 мес подряд. Это самая длинная серия снижений с начала бычьего рынка в 2000 году. Однако за эти 12 лет было 2 эпизода сильной но стремительной коррекции:

2006: -21%

2008: -30%

За 12 лет — золото — суперактив, к-й вырос в 6 раз.

S&P500 вырос всего на 24%

Трежерис на 90%

( Читать дальше )

США. Бежевая книга ФРС

- 06 июня 2012, 22:30

- |

США. Бежевая книга ФРС: рост продолжился умеренными темпами, рост заработных плат и цен был скромным. В обрабатывающей промышленности наблюдался рост, кредитные учреждения сообщили об улучшении спроса на кредиты. Продажи автомобилей остались активными, запасы небольшими. Ситуация на рынке жилья в большинстве регионов улучшилась.

источник: http://www.forexpf.ru/news/2012/06/06/acdv-ssha-bezhevaya-kniga-frs-rost-prodolzhilsya-umerennymi-tempami-rost-zarabotnykh-.html

источник: http://www.forexpf.ru/news/2012/06/06/acdv-ssha-bezhevaya-kniga-frs-rost-prodolzhilsya-umerennymi-tempami-rost-zarabotnykh-.html

Северсталь. Критика стратегии

- 05 июня 2012, 21:11

- |

Сегодня изучал стратегию «Северстали», которая размещена здесь (презентация в pdf). Мало того, эта стратегия признана лучшей. Однако я увидел слишком много необоснованного оптимизма в ней.

Пока не перешёл к критике, скажу хорошие слова — сайт с хорошим и приятным интерфейсом, плюс компания ведёт микроблог в твиттере.

А теперь перейду к стратегии. Презентация стратегии выполнена на 105 страниц. На второй странице идёт «Отказ от ответственности» в котором повествуется, примерно, следующее материалы конфиденциальные и не могут нигде публиковаться, передаваться… и всё это не более чем прогноз, и фактические действия и результаты их деятельности могут отличаться. К этому у меня критики нет.

А вот заинтересовала меня страница 16 (я, быть может, сюда вставил скриншот, но как я понял согласно «отказу от ответственности» так делать запрещено), где описаны макроэкономические риски. Где делается вывод, что источников роста на развитых рынках нет, приводятся картинки госдолга и графики PMI. И я подумал, что менеджмент компании адекватный, понимает непонятную конъюнктуру в мире.

( Читать дальше )

Пока не перешёл к критике, скажу хорошие слова — сайт с хорошим и приятным интерфейсом, плюс компания ведёт микроблог в твиттере.

А теперь перейду к стратегии. Презентация стратегии выполнена на 105 страниц. На второй странице идёт «Отказ от ответственности» в котором повествуется, примерно, следующее материалы конфиденциальные и не могут нигде публиковаться, передаваться… и всё это не более чем прогноз, и фактические действия и результаты их деятельности могут отличаться. К этому у меня критики нет.

А вот заинтересовала меня страница 16 (я, быть может, сюда вставил скриншот, но как я понял согласно «отказу от ответственности» так делать запрещено), где описаны макроэкономические риски. Где делается вывод, что источников роста на развитых рынках нет, приводятся картинки госдолга и графики PMI. И я подумал, что менеджмент компании адекватный, понимает непонятную конъюнктуру в мире.

( Читать дальше )

Ждать ли нам QE3?

- 05 июня 2012, 14:21

- |

Собственно топик дискуссионный — ждать или не ждать — если ждать — то когда именно?

Просьба без угадаек, а конкретные доводы делайте.

Спасибо.

________________

Моё мнение:

Ждать и скоро.

Доводы:

1) Подозрительная активность в металлах — инфляционные покупки возможно.

2) Доходность 10-леток США на низких значениях — ранее все QE начинались с похожих условий.

Сейчас если я не ошибаюсь — 10 летки примерно на ставке 1.5% = http://www.bloomberg.com/quote/USGG10YR:IND

Описал в ежедневном видео: uptrade.ru/main/daily/zhdat-li-nam-q3.htm

Просьба без угадаек, а конкретные доводы делайте.

Спасибо.

________________

Моё мнение:

Ждать и скоро.

Доводы:

1) Подозрительная активность в металлах — инфляционные покупки возможно.

2) Доходность 10-леток США на низких значениях — ранее все QE начинались с похожих условий.

Сейчас если я не ошибаюсь — 10 летки примерно на ставке 1.5% = http://www.bloomberg.com/quote/USGG10YR:IND

Описал в ежедневном видео: uptrade.ru/main/daily/zhdat-li-nam-q3.htm

2 недели до...

- 04 июня 2012, 05:06

- |

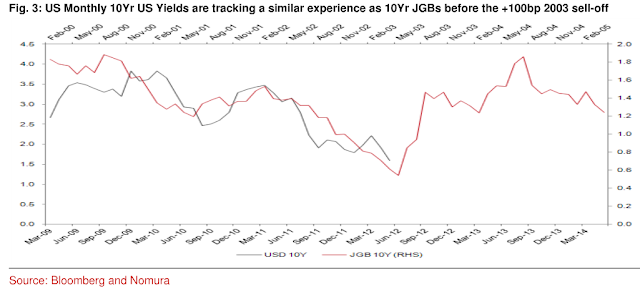

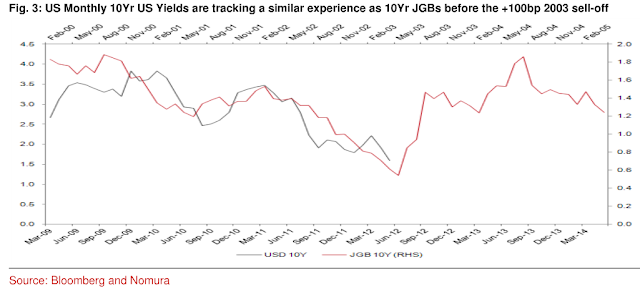

Осталось 2 недели до заседания комитета по открытым рынкам ФРС. Я совершенно убежден в том, что FOMC если и не объявит новый раунд QE прямо на июньском заседании, то сделает соответствующие вполне определенные заявления на ближайшее будущее. До сих пор поведение ФРС в точности следовало поведению японских монетарных властей 10 лет назад и перемен ничто не предвещает, и даже динамика американских гособлигаций в точности повторяет 10 летней давности динамику японских.

Думаю, что и в будущем ФРС будет следовать японскому примеру и будет расширять спектр скупаемых во время раундов QE бумаг. Надо сказать, что ЦБ Японии в этом году вообще превзошел сам себя и начал скупать уже не только ставшие привычными государственные бумаги, но и корпоративные бонды, и даже паи взаимных фондов, инвестирующих в недвижимость. Ну а Бернанке уже в этом году косвенно давал понять, что имеет желание возобновить покупки MBS. В таком случае QE произведет следующие эффекты:

( Читать дальше )

Думаю, что и в будущем ФРС будет следовать японскому примеру и будет расширять спектр скупаемых во время раундов QE бумаг. Надо сказать, что ЦБ Японии в этом году вообще превзошел сам себя и начал скупать уже не только ставшие привычными государственные бумаги, но и корпоративные бонды, и даже паи взаимных фондов, инвестирующих в недвижимость. Ну а Бернанке уже в этом году косвенно давал понять, что имеет желание возобновить покупки MBS. В таком случае QE произведет следующие эффекты:

( Читать дальше )

Нам нужна еще доза "Твиста". Эрик Розенгрен

- 03 июня 2012, 11:12

- |

(Reuters) — The economy needs a bigger dose of the medicine the Federal Reserve is now administering, says Boston Fed President Eric Rosengren, and even more aggressive policy moves would be warranted if the jobless rate starts to rise.

www.chicagotribune.com/news/sns-rt-us-usa-fed-rosengrenbre8500mq-20120601,0,6378822.story

www.chicagotribune.com/news/sns-rt-us-usa-fed-rosengrenbre8500mq-20120601,0,6378822.story

Дэвид Стокман о тройном ударе конца 2012 года, Уолл-стрит и политике ФРС

- 31 мая 2012, 13:20

- |

Наткнулся на интересное апрельское, но актуальное и сейчас, интервью Дэвида Стокмана (David Stockman), бывшего конгрессмена-республиканца и главы Административно-бюджетного управления 1981–1985 гг (в годы правления Рейгана). Подготовлено Карен Роше (Karen Roche) и JT Long из The Gold Report.

The Gold Report: Дэвид, вы говорили и писали о влиянии, которое оказывают на фондовый рынок подогретые долгом расходы за счет бюджета. Каковы будут реальные последствия количественного смягчения?

David Stockman: Мы наблюдаем завершающий этап очень плохой игры. Мы имеем дело с окончанием 30-летнего долгового супер-цикла и последствием нежизнеспособного пузыря.

Количественное смягчение усугубляет ситуацию, стимулируя увеличение заимствований государственного сектора и предотвращая ликвидацию долга в частном секторе – на мой взгляд, эти оба шага ошибочны. Федеральное правительство не наводит порядок в своих финансах. Мы находимся на грани кризиса на рынках облигаций. Это уже случилось в Европе, скоро дойдет и до нас.

( Читать дальше )

The Gold Report: Дэвид, вы говорили и писали о влиянии, которое оказывают на фондовый рынок подогретые долгом расходы за счет бюджета. Каковы будут реальные последствия количественного смягчения?

David Stockman: Мы наблюдаем завершающий этап очень плохой игры. Мы имеем дело с окончанием 30-летнего долгового супер-цикла и последствием нежизнеспособного пузыря.

Количественное смягчение усугубляет ситуацию, стимулируя увеличение заимствований государственного сектора и предотвращая ликвидацию долга в частном секторе – на мой взгляд, эти оба шага ошибочны. Федеральное правительство не наводит порядок в своих финансах. Мы находимся на грани кризиса на рынках облигаций. Это уже случилось в Европе, скоро дойдет и до нас.

( Читать дальше )

Демультипликация. Карапузу и Ко :)

- 29 мая 2012, 12:06

- |

Придумал термин демультипликация (резервед) По идее если при росте обЪемов кредита происходит мультипликация денег, то при обратном процессе, когда новых кредитов брать не желает реальная экономика и домохозяйства, и предпочитают отдавать старые должен происходить процесс демультипликации, сжатия реального количества бабла в обороте, при этом деньги мертво лежащие в резервах кешем вообще не играют ни какой роли, реально важны только реально оборачивающиеся деньги, хоть квадриллион вкачай, а реально бабло демультиплицируется :)

Просто мысль вслух, не более.

Просто мысль вслух, не более.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал