SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фрс

Режим страха

- 04 декабря 2013, 23:16

- |

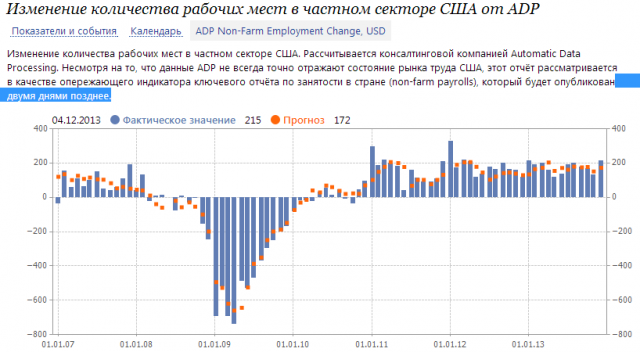

Возросли беспокойства относительно скорого свертывания мер стимулирования ФРС США. Это связано, прежде всего, со статистикой по рынку труда США. Данные от ADP по количеству рабочих мест в частном секторе США превзошли ожидания аналитиков

График с mfd.ru

В ноябре в частном секторе было создано 215 тыс. рабочих мест против прогноза аналитиков — 172 тыс. Улучшение ситуации на рынке труда является ключевым параметром для решения ФРС о сворачивании мер стимулирования. Уровень безработицы на достаточно низком уровне. Это и вызвало опасения о скором сворачивании QE. Однако данные по рынку недвижимости не такие утешительные. Хотя продажи новых домов выросли за октябрь на 444 тыс. против прогнозов роста на 432 тыс. Но это омрачается тем фактом, что запросы на ипотечное кредитование снизились до минимумов с 2008 года.

( Читать дальше )

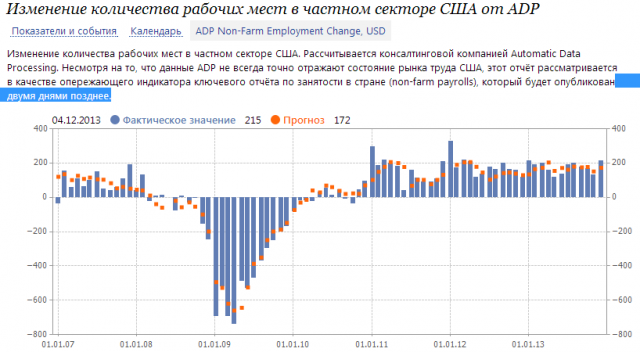

График с mfd.ru

В ноябре в частном секторе было создано 215 тыс. рабочих мест против прогноза аналитиков — 172 тыс. Улучшение ситуации на рынке труда является ключевым параметром для решения ФРС о сворачивании мер стимулирования. Уровень безработицы на достаточно низком уровне. Это и вызвало опасения о скором сворачивании QE. Однако данные по рынку недвижимости не такие утешительные. Хотя продажи новых домов выросли за октябрь на 444 тыс. против прогнозов роста на 432 тыс. Но это омрачается тем фактом, что запросы на ипотечное кредитование снизились до минимумов с 2008 года.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ФРС задает направление. Интересный research ПСБ

- 04 декабря 2013, 13:40

- |

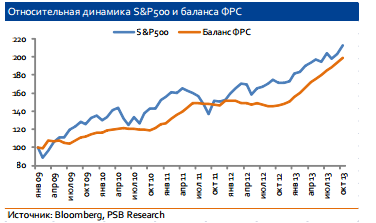

Как известно, ФРС продолжает проводить сверхмягкую монетарную политику, которая создает пресловутый wealth effect. Что примечательно, относительная динамика размера активов ФРС, которые увеличиваются в результате выкупа активов, почти полностью дублируется динамикой индекса широкого рынка!

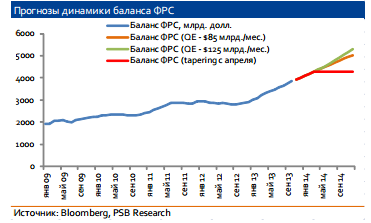

Таким образом, смоделировав баланс ФРС, можно предположить, в каком направлении и с какой интенсивностью двинется S&P 500 в обозримом будущем. Мы рассмотрели 3 возможных сценария динамики баланса до конца 2014г.: неизменность объемов выкупа (85 млрд долл. мес.), увеличение объемов выкупа до 125 млрд долл. и tapering, начиная с апреля, который приведет к прекращению покупок с октября.

( Читать дальше )

ФРС увеличит роль обратного репо

- 03 декабря 2013, 16:06

- |

Как сообщил вчера вице-президент Федерального резервного банка Нью-Йорка и руководитель рыночных операций ФРС Саймон Поттер, тестируемые Федеральной резервной системой (ФРС) операции обратного РЕПО могут стать ключевым инструментом на начальном этапе сворачивания мягкой кредитно-денежной политики. Регулятор уже активно тестирует новый инструмент, который позволит ему выводить лишнюю ликвидность из экономики, пишет агентство Bloomberg. Его использование, как ожидается, улучшит контроль ФРС за динамикой краткосрочных процентных ставок в первые месяцы отхода от количественного стимулирования.

Дилеры, участвующие в тестировании, «ожидают, что этот инструмент, если он будет внедрен в полном масштабе, станет эффективным средством усиления контроля центробанка за краткосрочными процентными ставками», заявил Поттер.

Тестируемая ФРС программа позволит банкам, первичным дилерам, фондам денежного рынка, а также некоторым государственным агентствам предоставлять в кредит центробанку денежные средства в неограниченном объеме сроком overnight под фиксированную процентную ставку, которая сейчас находится на уровне 0,05%, а взамен получать от него казначейские облигации.

( Читать дальше )

Дилеры, участвующие в тестировании, «ожидают, что этот инструмент, если он будет внедрен в полном масштабе, станет эффективным средством усиления контроля центробанка за краткосрочными процентными ставками», заявил Поттер.

Тестируемая ФРС программа позволит банкам, первичным дилерам, фондам денежного рынка, а также некоторым государственным агентствам предоставлять в кредит центробанку денежные средства в неограниченном объеме сроком overnight под фиксированную процентную ставку, которая сейчас находится на уровне 0,05%, а взамен получать от него казначейские облигации.

( Читать дальше )

Дисбалансы, создаваемые сверхмягкой денежной политикой: теоретические риски и эмпирическая реальность

- 02 декабря 2013, 13:02

- |

- Количественное смягчение не ведет к созданию новых инвестиционных проектов, лишь косвенно помогая компаниям упростить процесс снижения долговой нагрузки

- Бум на американском фондовом рынке в текущем году выглядит скорее как возвращение к среднему после слишком глубокого падения в кризисный период

- Рынок недвижимости США выглядит менее опасным для благополучия экономики США, чем шесть лет назад

- Главным бенефициаром от количественного смягчения является государство, способное увеличивать свое присутствие в экономике.

( Читать дальше )

Обзор на предстоящую неделю от 1.12.13

- 02 декабря 2013, 03:33

- |

По ФА…

На уходящей неделе:

— Объявлена коалиция Меркель и социал-демократов.

В соглашении партия Меркель уступила социальным требованиям партнеров, но оставила свои позиции непринятия евробондов и отметила, что прямая рекапитализация банков с использованием средств налогоплательщиков может применяться только в крайних случаях.

— Растет разница в экономиках стран Еврозоны.

Инфляция в Германии показала рост, а в более слабых странах падение.

Неожиданностью стало падение инфляции в Италии, ибо после повышения НДС можно было ждать небольшого роста.

Аналогичная ситуация с занятостью.

Безработица среди молодежи за ноябрь в Италии показала рекордный рост, а в Германии уровень бр пока без изменений.

Хотя с учетом повышения зарплат можно ждать и в Германии скорого роста безработицы.

— S&P снизила рейт Нидерландов, но повысило рейт Кипра и прогноз по рейтингу Испании до «стабильного» с «негативного».

( Читать дальше )

На уходящей неделе:

— Объявлена коалиция Меркель и социал-демократов.

В соглашении партия Меркель уступила социальным требованиям партнеров, но оставила свои позиции непринятия евробондов и отметила, что прямая рекапитализация банков с использованием средств налогоплательщиков может применяться только в крайних случаях.

— Растет разница в экономиках стран Еврозоны.

Инфляция в Германии показала рост, а в более слабых странах падение.

Неожиданностью стало падение инфляции в Италии, ибо после повышения НДС можно было ждать небольшого роста.

Аналогичная ситуация с занятостью.

Безработица среди молодежи за ноябрь в Италии показала рекордный рост, а в Германии уровень бр пока без изменений.

Хотя с учетом повышения зарплат можно ждать и в Германии скорого роста безработицы.

— S&P снизила рейт Нидерландов, но повысило рейт Кипра и прогноз по рейтингу Испании до «стабильного» с «негативного».

( Читать дальше )

Боб Долл: «Не сидите на кэше, инвестируйте»

- 29 ноября 2013, 11:36

- |

29.11.2013, Москва — Кэш надо инвестировать в акции. Кэш не должен лежать без дела — предполагает Боб Долл, главный стратег Nuveen Asset Management.

29.11.2013, Москва — Кэш надо инвестировать в акции. Кэш не должен лежать без дела — предполагает Боб Долл, главный стратег Nuveen Asset Management.Рыночная динамика активов оказалась намного выше прогноз аналитиков из-за «стены ликвидности» не только от ФРС США, но и от других крупных Центробанков мира. Кроме всего прочего, активам США благоприятствовали низкая инфляция и снижение бюджетных дефицитов благодаря соответствующим фискальным политикам.

Долл признается в том, что он сам изначально не мог предположить, что монетарное «смягчение» окажет такое сильное влияние на фондовые рынки. При этом, как считает эксперт, только четверть всех денег QE1-QE3 уходит в реальную экономику, остальное — в рынок, т. е. в рост Dow и S&P 500, которые в 2013 году выросли больше, чем на 20%. Nasdaq вырос почти на 30%.

( Читать дальше )

Сценарии рынка – ждём готовимся и верим ч.3

- 28 ноября 2013, 14:39

- |

Это уже144 пост на Смарт-Лабе. Кого заинтересуют предыдущие части, могут найти их здесь часть 1 и здесь часть 2

Один из видов анализа, которым стоит пользоваться — межрыночный анализ. Исследования проводятся на четырех рынках: валюта, сырье, акции и облигации. Эти рынки постоянно взаимодействуют между собой, оказывая взаимное влияние. Эта методика даёт дополнительную информацию необходимую для прогнозирования и принятия инвестиционного решения. Хорошая книга есть на этот счёт «Intermarket Analysis and Investing: Integrating Economic, Fundamental, and Technical Trends» (автор Michael A. Gayed)

Конечно, сейчас не будем проводить полный анализ, сконцентрируемся на отдельных деталях. Это даст понимание того, куда в ближайшее время рынки могут пойти.

Для начала посмотрим на развитый рынок

SP 500 (недели)

Кстати, рекомендуем всегда начинать свой анализ с недельных, а лучше и с месячных графиков. Это позволяет лучше оценить перспективы роста или падения. Рынки делаются людьми и поэтому технический анализ на больших тайм-фреймах позволяет увеличить вероятность исполнения прогноза.

( Читать дальше )

Правило «60/40» - опасно для инвесторов

- 28 ноября 2013, 13:04

- |

28.11.2013, Москва — По словам Барта Малкиела, автора бестселлера «Бесконечная прогулка по Уолл-Стрит», популярное в среде инвесторов правило, согласно которому стоит аллокировать 60% кэша в акции и 40% — в бонды — бесконечно устарело и даже может сыграть против инвестора — по материалам AForex.

28.11.2013, Москва — По словам Барта Малкиела, автора бестселлера «Бесконечная прогулка по Уолл-Стрит», популярное в среде инвесторов правило, согласно которому стоит аллокировать 60% кэша в акции и 40% — в бонды — бесконечно устарело и даже может сыграть против инвестора — по материалам AForex.Главная претензия Малкиела, собственно, не к цифре «60», которая относится к акциям, но к цифре «40» — которая относится чаще всего к казначейским облигациям США. Потому, что когда говорят о бондах как о неком защитном активе (в противовес рисковым акциям), имеют в виду именно долговые госбумаги США.

Сегодня ставки трэжерис близки к 2.4% и не смотрятся привлекательным и безопасным вложением — особенно на фоне вероятной волатильности в данном сегменте, которая может иметь место в виду планов ФРС США по корректированию программы «монетарного» смягчения (это в том или ином виде приведет к изменению ставок на трэжерис). Малкиел рекомендует вместо трэжерис держать высококачественные дивидендные акции, а также суверенные бонды других стран, у которых низкие показатели «долг/ВВП» и относительно высокие уровни доходностей.

( Читать дальше )

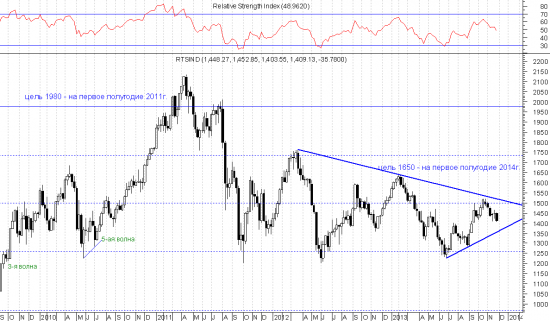

РТС – среднесрочный взгляд

- 28 ноября 2013, 12:59

- |

Индекс РТС к концу ноября возвратился к уровню 1400. Благодаря некоторому напряжению с рублевой ликвидностью в финансовой системе и другим факторам, касающихся развивающихся рынков, инвесторы решили перед декабрьским ралли зафиксировать свои позиции и выбрать место для нового старта. Приведем некоторые соображение по этому поводу.

2013 год стал бычьим для американского фондового рынка. К сожалению, то же самое нельзя сказать про российские индексы. У российских инвесторов остается всего один месяц в этом году, чтобы исправить эту “ошибку”. Дело в том, что на протяжении всего года в обзорах иностранных агентств подчеркивалось, что российский фондовый рынок один из самых недооцененных среди emerging markets. При этом всеми экспертами подчеркивается, что российский бюджет зависит от нефтяных доходов. Разумеется, с одной стороны, понимание фактора выгодной конъюнктуры на рынке энергоносителей задают представления о большом потенциале роста наших акций. Как бы не упражнялись пессимисты в прогнозах, цена на нефть brent держится на высоких уровнях уже в течение длительного времени, а те или иные события на Ближнем Востоке лишь меняют окраску в риторике вокруг одного и того же диапазона выше $100 за баррель. С другой стороны, нельзя игнорировать и те риски, которые несет сворачивание программы покупки активов QE3 для всех акций, а в особенности для развивающихся в т.ч. российского рынков. Старт для этого процесса ещё не определен, но инвесторы привыкли считать, что объем покупок ФРС казначейских облигаций и ипотечных бумаг будет сокращаться с марта 2014г. И похоже на то, что катастрофы для финансовых рынков из-за ослабления их накачки американскими деньгами не случится. Руководители Комитета по открытым рынкам (FOMC) прилагают значительные усилия, чтобы сместить внимание инвесторов на продолжительный период низких процентных ставок, которые призваны поддерживать неплохой рост экономики США, а, следовательно, и рост корпоративных прибылей. Конечно, существует не слишком большая вероятность того, что ФРС начнет действовать раньше марта 2014г., однако в этом случае показатели экономики будут очень убедительными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал