SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФрС

Мирошниченко Михаил: Драги, ЕЦБ, ФРС и обещания...

- 09 июня 2014, 16:59

- |

И всё-таки, что же там напридумывал Драги? Разбираться надо, так как была объявлена среднесрочная программа центробанка, а она, как известно, определяет денежные потоки, которые влияют на курсы валют. Ни больше, ни меньше. Итак, ставки снижены, и на первый взгляд, дальше снижать некуда; собственно это, по большому счёту и было ответной реакцией на первоначальное снижение евро относительно доллара. Драги по поводу дальнейших манипуляций со ставками заявил, что по его мнению, достигнуты нижние границы возможного:

И всё-таки, что же там напридумывал Драги? Разбираться надо, так как была объявлена среднесрочная программа центробанка, а она, как известно, определяет денежные потоки, которые влияют на курсы валют. Ни больше, ни меньше. Итак, ставки снижены, и на первый взгляд, дальше снижать некуда; собственно это, по большому счёту и было ответной реакцией на первоначальное снижение евро относительно доллара. Драги по поводу дальнейших манипуляций со ставками заявил, что по его мнению, достигнуты нижние границы возможного:( Читать дальше )

- комментировать

- Комментарии ( 0 )

Заметки по текущей волатильности на мировых площадках

- 06 июня 2014, 19:18

- |

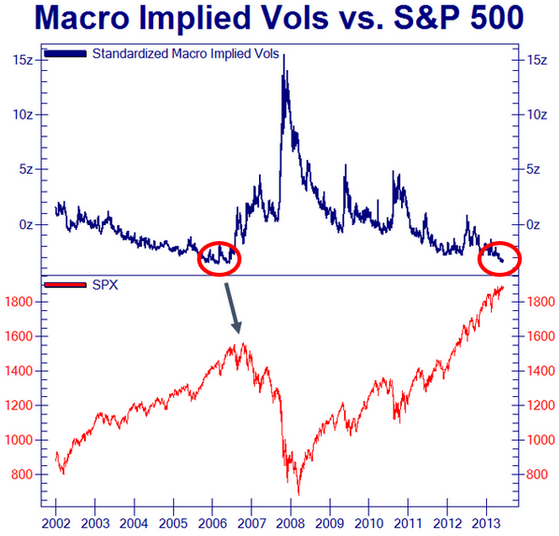

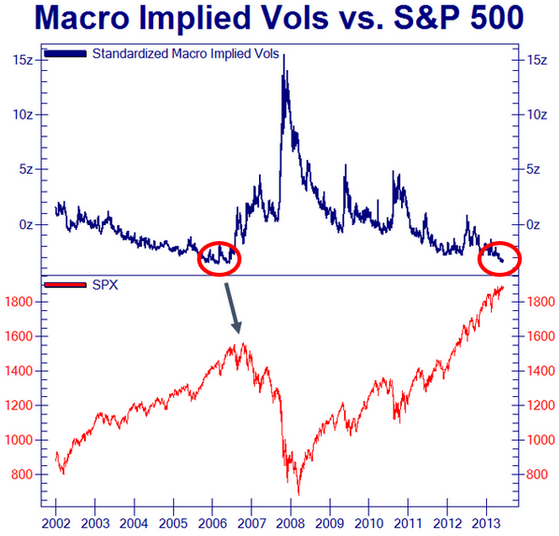

Вот хорошая картинка по текущей ситуации с волатильностью индекса S&P500 (на основе динамики индекса VIX).

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

В ФРС США думают, что доллар сохранит свои позиции в международных расчетах и в дальнейшем.

- 06 июня 2014, 14:15

- |

Защита так называемой баснословной привилегииСША, выражающейся в статусе доллара как главной резервной валюты мира, формально не входит в число задач Федеральной резервной системы (ФРС) США, выполняющей функции американского центрального банка. Советник руководства ФРС Джон Фауст напомнил об этом в четверг, отвечая на вопрос корр. ИТАР-ТАСС на эту тему на брифинге для иностранных журналистов в штаб-квартире ФРС в Вашингтоне. Вместе с тем он выразил уверенность в том, что в обозримой перспективе доллар будет сохранять свои позиции в международных расчетах.

Поводом для вопроса послужила появившаяся в лондонской Financial Times публикация о том, что «китайский юань быстро замещает доллар США в качестве торговой валюты не только в Азии и Европе, но теперь уже и на домашнем рынке США». По словам газеты, доля платежей в юанях в расчетах между США и остальным миром увеличилась в апреле нынешнего года на 327% по сравнению с апрелем 2013 года. И хотя пока на нее приходится лишь 2,4% в общем объеме расчетов между США, Китаем и Гонконгом, специалисты предсказывают, что в ближайшее время она будет быстро расти. «Мы полагаем, что к концу 2015 года 30% глобальной торговли (КНР. — ИТАР-ТАСС) будет оплачиваться в юанях против нынешних 13-15%», — сказала изданию управляющий директор банковской корпорации HSBC в Нью-Йорке Дебра Лодж.

( Читать дальше )

Поводом для вопроса послужила появившаяся в лондонской Financial Times публикация о том, что «китайский юань быстро замещает доллар США в качестве торговой валюты не только в Азии и Европе, но теперь уже и на домашнем рынке США». По словам газеты, доля платежей в юанях в расчетах между США и остальным миром увеличилась в апреле нынешнего года на 327% по сравнению с апрелем 2013 года. И хотя пока на нее приходится лишь 2,4% в общем объеме расчетов между США, Китаем и Гонконгом, специалисты предсказывают, что в ближайшее время она будет быстро расти. «Мы полагаем, что к концу 2015 года 30% глобальной торговли (КНР. — ИТАР-ТАСС) будет оплачиваться в юанях против нынешних 13-15%», — сказала изданию управляющий директор банковской корпорации HSBC в Нью-Йорке Дебра Лодж.

( Читать дальше )

EUR: Марио Драги всех удивит

- 05 июня 2014, 12:19

- |

- Goldman Sachs обещает «dovish surprise» от ЕЦБ

- Риски снижения EUR/USD к 1.3550 и 1.3520 сохраняются, ниже 1.3590 полно стопов

- Мы не видели «капитуляции» и «overshoot» в EUR/USD

- Ставки на коррекцию или отскок евро по факту ЕЦБ — преждевременны, ловля ножей

- Хорошие новости из США — риторика ФРС, Treasuries, статистика

«Если есть возможность не торговать на новостях, не торгуйте».

( Читать дальше )

Почему так силён российский рынок в преддверии главной интриги месяца.

- 04 июня 2014, 18:59

- |

Мысли на завтра.

В четверг состоится самое важное событие последних дней и недель – заседания Европейского Центрального Банка. Судя по реакции на последние слабые данные по производственной активности и деловой активности в секторе услуг практически по всем странам Еврозоны, которые были обнародованы в последние два дня, можно сделать вывод, что инвесторы явно не хотят замечать негатив и живут верой в светлое будущее. Инфляция в Еврозоне также оказалась ниже прогнозов, что вновь привело к росту ожиданий на то, что ЕЦБ предпримет в четверг новые серьёзные шаги по стимулированию экономики. То, что ЕЦБ объявит о незначительном понижении базовой процентной ставки с 0.25% до 0.10-0.15%, и возможно введёт отрицательную ставку по депозитам банков в ЕЦБ, но все эти ожидания уже заложены в рынках и вряд ли они существенно смогут повлиять в короткие сроки на экономику зону евро. Решение о процентных ставках будет опубликовано в 15.45, а в 16.30 состоится пресс-конференция ЕЦБ, на которой глава регулятора М.Драги озвучит свой взгляд относительно дальнейших методов стимулирования экономики.

( Читать дальше )

Мечты сбываются (ФРС экспортирует свой долг в Европу).

- 03 июня 2014, 20:16

- |

ЕВРОПА-ЕЦБ-СТИМУЛИРОВАНИЕ-ЭКСПЕРТЫ

У ЕЦБ есть три варианта QE, покупка UST может быть привлекательной — Goldman Sachs

Нью-Йорк. 3 июня. ИНТЕРФАКС-АФИ — Европейский центральный банк (ЕЦБ) в четверг, вероятнее всего, объявит о снижении ставок и о дополнительных мерах финансовой поддержки для малых и средних предприятий, прогнозирует аналитик Goldman Sachs Хью Пилл, слова которого передает агентство Bloomberg.

По его мнению, банк, скорее всего, не начнет реализацию программы количественного смягчения (QE) в том ее виде, в котором это делает Федеральная

резервная система, ввиду сложностей политического и практического характера.

Перспективы запуска масштабной программы покупки активов, вероятно, будут расти, если макроэкономические данные во втором полугодии окажутся хуже прогнозов ЕЦБ, считает эксперт.

Х.Пилл полагает, что у банка есть три варианта реализации QE.

Первый - покупка суверенных долговых бумаг еврозоны. Проблему в данном случае представляет то, что в регионе нет единого «нейтрального» актива. Этот путь может привести к обобществлению рисков. К тому же ЦБ некоторых стран еврозоны исторически отрицательно относятся к покупке гособлигаций.

Вторым вариантом является покупка активов частного сектора. Однако доступность корпоративных обязательств более ограниченна, чем в каких-либо

других сегментах, а ЕЦБ придется принимать решения по размещению активов. Аналитик также отмечает малые размеры рынка секьюритизированных займов.

Третий вариант — это покупка иностранных активов. US Treasuries (UST) являются политически нейтральным активом с точки зрения перспектив еврозоны и торгуются на очень больших и наиболее ликвидных рынках.

ЕЦБ через нестерилизованные покупки UST на валютном рынке может попытаться ослабить евро. В таком случае влияние программы на внутренние рынки стран еврозоны может быть небольшим, к тому же ЦБ других стран мира вряд ли одобрят подобный шаг.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

У ЕЦБ есть три варианта QE, покупка UST может быть привлекательной — Goldman Sachs

Нью-Йорк. 3 июня. ИНТЕРФАКС-АФИ — Европейский центральный банк (ЕЦБ) в четверг, вероятнее всего, объявит о снижении ставок и о дополнительных мерах финансовой поддержки для малых и средних предприятий, прогнозирует аналитик Goldman Sachs Хью Пилл, слова которого передает агентство Bloomberg.

По его мнению, банк, скорее всего, не начнет реализацию программы количественного смягчения (QE) в том ее виде, в котором это делает Федеральная

резервная система, ввиду сложностей политического и практического характера.

Перспективы запуска масштабной программы покупки активов, вероятно, будут расти, если макроэкономические данные во втором полугодии окажутся хуже прогнозов ЕЦБ, считает эксперт.

Х.Пилл полагает, что у банка есть три варианта реализации QE.

Первый - покупка суверенных долговых бумаг еврозоны. Проблему в данном случае представляет то, что в регионе нет единого «нейтрального» актива. Этот путь может привести к обобществлению рисков. К тому же ЦБ некоторых стран еврозоны исторически отрицательно относятся к покупке гособлигаций.

Вторым вариантом является покупка активов частного сектора. Однако доступность корпоративных обязательств более ограниченна, чем в каких-либо

других сегментах, а ЕЦБ придется принимать решения по размещению активов. Аналитик также отмечает малые размеры рынка секьюритизированных займов.

Третий вариант — это покупка иностранных активов. US Treasuries (UST) являются политически нейтральным активом с точки зрения перспектив еврозоны и торгуются на очень больших и наиболее ликвидных рынках.

ЕЦБ через нестерилизованные покупки UST на валютном рынке может попытаться ослабить евро. В таком случае влияние программы на внутренние рынки стран еврозоны может быть небольшим, к тому же ЦБ других стран мира вряд ли одобрят подобный шаг.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

Премаркет. Современная ловушка, в которую себя сами загнали регуляторы.

- 03 июня 2014, 08:56

- |

Два торговых дня осталось до самого важного события последних дней и недель – заседания Европейского Центрального Банка. Судя по реакции на вчерашние слабые данные по производственной активности, практически по всем странам Еврозоны, можно сделать вывод, что инвесторы явно не хотят замечать негатив и живут верой в светлое будущее. Вышедшие слабые опережающие индикаторы PMI, а также более низкая инфляция по Германии, вновь привели к росту ожиданий на то, что ЕЦБ предпримет новые серьёзные шаги по стимулированию экономики и эта тема будет в умах инвесторов ещё два дня. В Америке данные по производственной активности вышли ни чуть не лучше, чем в Европе, там тоже был отмечен существенный спад, но и это вчера проигнорировали инвесторы. Пока работает принцип – чем хуже, тем лучше. Чем хуже будут выходить экономические показатели, тем больше будут инвесторы требовать стимулов от центральных банков – это современная ловушка, в которую себя сами загнали регуляторы и козырей в рукавах у них практически не осталось, при этом дела в реальной экономике не улучшаются, а на фондовых рынках продолжает надуваться пузырь. Как минимум до четверга, мировые фондовые рынки останутся вблизи текущих значений, а вот по итогам заседания ЕЦБ в четверг и в пятницу, возможно, случится коррекция.

( Читать дальше )

Мысли по текущей ситуации на фондовых рынках.

- 29 мая 2014, 21:20

- |

Очередную порцию оптимизма получил российский фондовый рынок в четверг. В Астане был подписан исторический документ о создании Евразийского экономического союза между Россией, Казахстаном, Беларусией. В пятницу пройдут окончательные, трехсторонние переговоры по поставкам газа на Украину и ЕС предлагает оплатить Украине половину суммы, перед тем, как вести речь о дальней цене на газ. Акции Газпрома на этой новости в четверг сумели прибавить почти 2%, теперь ждём финального вердикта. Сильного потенциала роста в акциях Газпрома явно уже нет, но в случае позитива, прибавить около 3% они ещё могут. А вот отчётность сбербанка, которая была опубликована в четверг, инвесторов немного разочаровала, хотя общий позитив на рынке помог эмитенту закрыться в плюсе на 1%. Банковский сектор России находится сейчас явно не в лучшем положение и отчёты самих банков это подтверждают, поэтому на любой коррекции они будут явно показывать опережающую негативную динамику. Если говорить про потенциал роста в акциях сбербанка, то явно не стоит закладываться на выход цены выше отметки 90 рублей и в диапазоне 86-89 мы рекомендуем закрывать длинные позиции, если таковые имеются

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал