ФрС

Андрей Миков: Сегодня жду роста цен на нефть

- 19 марта 2015, 12:37

- |

Утренняя программа «Торговый план» на видеопортале трейдеров YouTrade.TV от 19 марта 2015 г.

- комментировать

- Комментарии ( 0 )

Отчет о сделках. О тильте. Как это было?

- 19 марта 2015, 12:24

- |

©

Всем доброго дня!

Много читала про тильт - сегодня успела в нем побывать и по моему я в нем нахожусь до сих пор.

Подробнее, в отчетах.

О ФРС — если кракто, статистика выходит на первый план, заголовок дня ФРС вступает в валютную войну.

( Читать дальше )

ФРС сделал очередной шаг в сторону повышения процентных ставок

- 19 марта 2015, 11:52

- |

В среду центральный банк США сделал очередной шаг в направлении повышения процентных ставок, заявив, что больше не намерен «терпеливо» ждать дальнейшего улучшения экономической ситуации.

Многие инвесторы усмотрели в этом сигнал, что Федеральная резервная система может повысить ставки уже в июне.

В заявлении ФРС отмечается, что решение о повышении ставок едва ли будет принято на очередном совещании руководства, которое состоится в апреле.

Одной из задач Федеральной резервной системы является содействие полной занятости и стабильности цен в экономике.

Однако миллионы людей заняты лишь частично, поскольку постоянную работу найти трудно, а инфляция остается на уровне ниже 2 процентов, что многие экономисты считают полезным для экономики.

Беспокойство аналитиков вызывает то обстоятельство, что если ФРС слишком долго не будет повышать ставки, то это может вызвать рост инфляции, могущий повредить экономике.

( Читать дальше )

Популярно про базовую ставку ФРС

- 19 марта 2015, 09:40

- |

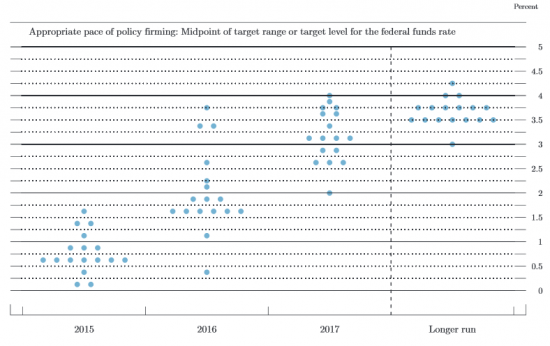

Мало кто заметил (из Российских СМИ только FINANZ.RU), что у ФРС изменилась парадигма в части базовой ставки, что собственно и стало причиной обвального падения доллара, и роста стоимости акций и сырья.

Голосующие члены FOMC, принимающие в ФРС решение по базовой ставке, резко изменили свою оценку относительно того, где она должна находиться к концу года.

Вот так распределились голоса в этот раз:

( Читать дальше )

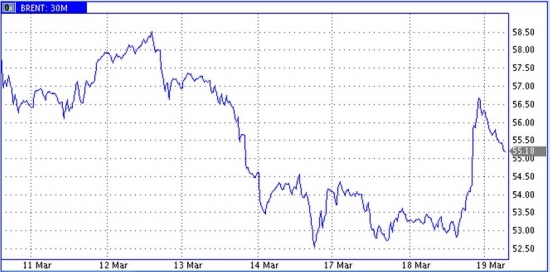

Рынок энергоносителей. Бурная реакция на нюансы от ФРС

- 19 марта 2015, 09:21

- |

На рынке энергоносителей за прошедшие сутки был продемонстрирован уверенный рост цен, составив компанию другим рынкам. По итогам суток цены росли практически на все активы, включая энергоносители, золото и драг металлы, другие товарные группы, сильно подросли фондовые рынки и цены на гособлигации США. На валютных рынках было отмечено снижение доллара против большинства валют.

Во вчерашнем релизе ФРС произошли изменения. Из текста исчезло слово «терпеливый» (patient). ФРС теперь указывает, что ставка начнет повышаться, когда будет заметно дальнейшее улучшение на рынке труда. Реакция рынка произошла на появление большей определенности в динамике ставок и возросшей уверенности рынка в оживлении экономики. Хотя формально ФРС даже ухудшил ожидания по росту экономики. Форсированного повышения ставки делать, конечно, не предполагается. Более того, глава ФРС Джанет Йеллен подчеркнула, что отсутствие слова «терпеливый» не означает, что ФРС в своих действиях будет нетерпеливой. И, вероятно, реальное повышение ставок будет более плавным, чем предполагалось ранее.

( Читать дальше )

Главное ФРС. Для тех кто не знает English

- 18 марта 2015, 21:03

- |

FOMC не упомянула о «терпении» в заявлении по денежной политике.

США: Решение ФРС по процентной ставке: <0,25% против <0,25%

Позже, Тимофей Мартынов напишет более развернуто. Вероятноть 90%. ;-)

Для тех кто задается вопросом, почему доллар не растет?

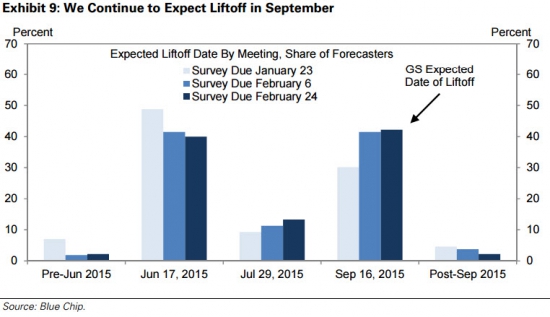

Мой женский ум подсказывает, 50% ожидали первое повышение в июне, но из текста нам дают понять что судя по всему не будет.

Следовательно ожидания сметились на более поздний срок -тем кто не верит в силу женского ума — динамика 10 их гос. облигаций Вам в помощь! Итого — Сентябрь.

Вероятно, Йеллен расставит все точки над i — и все может измениться.

Каков дальнейший сценарий? — Йеллен скажет, что все будет зависить от данных и подкинет нам ориентиры, рост заработных плат и т.п.

Следовательно проажи доллара вероятно продолжатся.

Прямой эфир и дискуссия по заседанию ФРС и выступлению Йеллен

- 18 марта 2015, 21:00

- |

заседание ФРС сегодня

- 18 марта 2015, 15:03

- |

Об этом предупреждает Рэй Далио (суперавторитет, круче Баффета)

Короче, если сегодня они не уберут слово patient из комментария, то бакс может сильно отыграть вниз, а S&P500 пойдет на максимумы. Правда, возможно, уже последний раз в этом году.

В любом случае, сегодняшнее событие — сильный драйвер для рынка. Я на всякий случай напомню, что решение ФРС выйдет в 9 вечера а пресс-конференция Йеллен начнется в 21:30мск.

Консенсус по процентным ставкам ФРС в этом году такой:

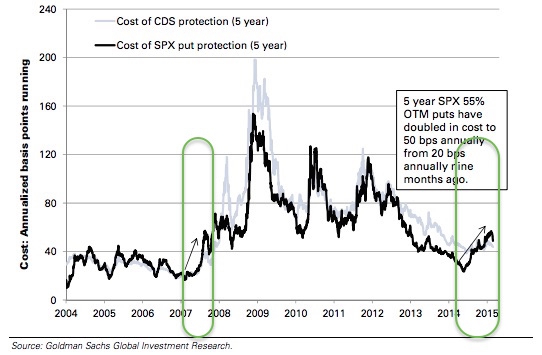

Goldman Sachs говорит о сигналах возможного обвала S&P500

- 18 марта 2015, 11:07

- |

В голдмане смотрят на аномалии в затратах на для того, чтобы подстраховаться – путы и CDS. Собственно вот сами графики:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал