ФрС

Рынок труда в США слабеет

- 03 апреля 2023, 12:38

- |

На этой неделе основными новостями, которые могут повлиять на ход торгов, будут новости с рынка труда США. И если судить по прогнозам аналитиков, ожидаемая статистика может показать ослабление на этом рынке.

Такие ожидания не удивительны. С конца осени прошлого года несколько крупных компаний IT-сектора анонсировали серьезны сокращения своего штата, а после сообщения о новых увольнениях в самых разных секторах экономики стали нарастать как снежный ком. Сейчас уже начался второй раунд сокращений в компаниях IT-сектора, который сравним с первым раундом, причем, помимо увольнений, компании также закрывают ранее открытые вакансии.

Но до поры, до времени эти увольнения не влияли на общий уровень безработицы в стране. Часть сокращенных вакансий приходилась на удаленную работу, часть – на вакансии в зарубежных филиалах компаний. Кроме того, после завершения пандемии, в США резко увеличился спрос на рабочую силу, в особенности в производственной сфере и строительстве. И до сих пор растущий спрос на рабочую силу, по-видимому, полностью перекрывал общее число сокращений.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

«Всадники» все скачут

- 03 апреля 2023, 09:56

- |

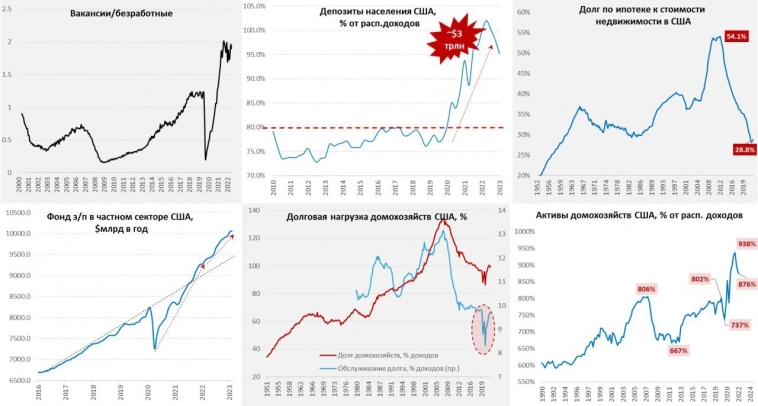

1️⃣ Рынок труда США: все еще горячий. С вакансиями ситуация оставалась очень агрессивной, количество открытых вакансий даже выросло и в 1.9 раза превышает количество безработных, что очень много. Недельные заявки на пособия по безработице остаются ниже 200 тыс. Фонд зарплат растет на 7.7% г/г – это на пару десятых меньше, чем было кварталом ранее, но все еще значительно выше, чем то, что соответствовало бы цели ФРС по инфляции в 2%. Поток номинальных доходов остается достаточно агрессивным.

2️⃣ Избыточные сбережения остаются высокими, но их «проедание» ускорилось. Объем депозитов и фондов денежного рынка у домохозяйств на ~$3.0 трлн выше доковидных уровней, хотя он и опустился до 95% от располагаемых доходов, но это сильно выше доковидных ~80%. Это позволяет американским домохозяйствам меньше сберегать и больше тратить – норма сбережения американцев немного подросла, но все еще остается на крайне низких уровнях 4.4%. Хотя в I квартале банковский кризис ускоряет процессы, но пока до нормализации здесь еще далеко – есть что тратить.

( Читать дальше )

⚡️ Крипторынок: наиболее перспективная монета на лето 2023 года. Подробное фундаментальное исследование и стратегия входа.

- 02 апреля 2023, 15:32

- |

Ripple: хороший потенциал на ожиданиях судебного урегулирования!

Доброго дня, Коллеги!

После небольшого перерыва, вызванного отпуском в метавселен… жаркие страны, Ваш покорный слуга снова в строю и готов с новой силой взяться за решение крипто ребусов. Главных мастодонтов рынка — Биткоина и Эфира мы разобрали в наших крайних статьях, пришла очередь «отчитаться» второму эшелону монет. Среди них наиболее уверенную динамику показывает «хриплый» товарищ — #XRP. Настала пора разобраться — на каких «дрожжах» растет токен и какие у него ближайшие перспективы.

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

Многие связывают мартовский спрут монеты со спекуляциями вокруг давней судебной тяжбы XRP с SEC (комиссия по ценным бумагам и биржам США). Судебный процесс в отношении Ripple тянется с 2020 года. Американский регулятор пытается привлечь компанию к ответственности за незаконный выпуск и реализацию ценных бумаг на сумму в $1,3 млрд.

В марте представители блокчейн проекта и ряд известных криптоперсон выступили с сообщениями о скорой ожидаемой победе Ripple. Генеральный директор BTSE Генри Лю поделился в своем аккаунте предположением об уже достигнутом компромиссе между участниками. Фактическая же дата вынесения вердикта пока остается открытой.

( Читать дальше )

Минфин США добавил долларов ...

- 31 марта 2023, 09:50

- |

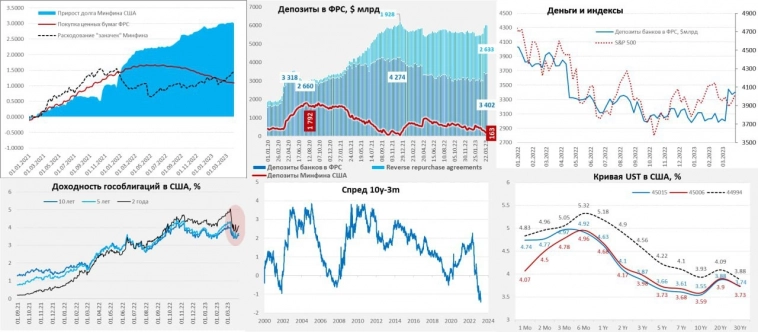

ФРС на прошлой неделе немного сократила свой баланс (-$28 млрд), иностранные ЦБ сократили заимствования через РЕПО с ФРС на $5 млрд до $55 млрд, банки сократили займы через дорогое дисконтное окно ФРС на $22 млрд до $88 млрд, но нарастили займы через BTFP на $11 млрд (до $64 млрд), одновременно ФРС сократила портфель ипотечных бумаг на $11 млрд. FDIC нарастила займы у ФРС незначительно – на несколько сотен миллионов до $180 млрд. В целом ситуация стала поспокойнее, но ФРС уже вторую неделю не рискует сокращать портфель гособлигаций. За 4 недели сокращение портфеля гособлигаций США составило всего $7 против в плановых $55-60 млрд… ФРС затаилась.

Минфин США продолжает добавлять доллары в финсистему: на неделе бюджет потратил еще $37 млрд со счета в ФРС,у Минфина осталось всего $162 млрд (на конец февраля было $415 млрд). В итоге у банков на депозитах в ФРС стало на $32 млрд больше, но $17 из них пришло из обратного РЕПО с ФРС.

В запасе у американской казны еще около $300 млрд «чрезвычайных мер» и, конечно, щедрый на налоги апрель – от поступлений в котором будет зависеть сколько еще Минфин США протянет без повышения потолка госдолга.

( Читать дальше )

Лула да Силва в опасности

- 30 марта 2023, 23:30

- |

Оборот там примерно $150 млрд в год.

Что это значит?

Это значит, что на нашей замечательной планете снизится спрос на поганые доллары.

Что это значит?

Это значит, что американские триллионеры - главари картеля ФРС — наверняка попытаются застрелить или отравить Лула да Силву, как застрелили Кеннеди за введение серебряного доллара и зарезали Каддафи за золотой динар.

Будущая потенциальная жертва еврейских банкиров выглядит так:

Приятный дядька. Будет жаль увидеть его некролог. Надеюсь его защитят!

Следите за новостями.

Курс на Стагфляцию в США

- 30 марта 2023, 21:19

- |

Сегодня мы узнали, что в США было 198 тысяч обращений на пособие по безработице — это опять очень низкий показатель, который говорит о силе рынка труда. Заметьте, что рынок труда в США опять показывает сильные результаты на фоне многочисленных увольнений в конце 2022 года и в начале 2023 года. Даже банковский кризис в США не увеличил число заявок на пособие по безработице.

Сильный рынок труда — это красная тряпка для ФРС США, так как американский Центробанк видит в нём рост инфляции и из-за этого будет продолжать повышать процентные ставки. Дело в том, что сильный рынок труда ведёт к высокой конкуренции за рабочую силу, что в итоге перекладывается в конечные цены работодателями и раскручивает инфляцию.

Правда, тот самый банковский кризис сильно ужесточил условия финансирования в американской экономике, что ведёт к резкому сокращению в выдаче кредитов. Снижение кредитной активности ведёт к снижению экономической активности, так как сокращает спрос в экономике, а также сокращает расширение производства, так как многие компании часто инвестируют заёмные средства.

( Читать дальше )

Риск сокращения кредитования начался.

- 30 марта 2023, 18:24

- |

Бесконтрольный расход бюджетных средств вовремя COVID, привел к росту денежной массы в США, что создало беспрецедентный объем избыточной ликвидности в банковской системе.

( Читать дальше )

Что ждать после банковского кризиса?

- 30 марта 2023, 10:17

- |

Недавние события — крах трёх банков — доказывают, что финансовая система в США не способна выдержать текущую процентную ставку. По сути, система уже треснула, и если бы не срочные инструменты предоставления ликвидности, система бы рухнула.

Самое парадоксальное то, что теперь, вроде как, рынок акций США должен начать расти. Последовательность такая:

В 2007-2008 разразился кризис — ФРС пошла на смягчение — рынок начал расти.

В 2020 разразился кризис — ФРС пошла на смягчение — рынок начал расти.

Сейчас разразился банковский кризис — ФРС пошла на смягчение — рынок должен начать расти.

Паттерн один и тот же.

Мой Telegram: Ренат Валеев

Белый дом потребует от регуляторов США ужесточения правил для банков среднего размера - WSJ

- 30 марта 2023, 08:05

- |

Это происходит после банкротства Signature Bank и Silicon Valley Bank в начале марта, и ФРС уже начала пересматривать свои правила для банков среднего размера. Ожидается, что более жесткие требования будут касаться капитала и ликвидности банков среднего размера, а также может быть усиление ежегодных стресс-тестов для банков. Белый дом не комментировал эти рекомендации.

Источник: www.forbes.ru/finansy/486883-belyj-dom-potrebuet-ot-regulatorov-uzestocenia-pravil-dla-bankov-srednego-razmera

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал