ФрС

У ФРС нет выхода, инфляция все уничтожит.

- 18 февраля 2022, 13:16

- |

Буллард отказался от некоторых своих агрессивных формулировок. В частности, он видит, как ожидания повышения на 50 базисных пунктов начинают снижаться.

Лично я не считаю, что повышение ставок несет риск экономике. В любом случаи это процесс будет целиком и полностью зависеть от цен на Нефть. Высокие цены высасывают деньги из продуктивной длительности, что делает создание кредита не достаточным, чтобы восполнять те места, откуда поступают деньги. На выходе, ликвидность снижается, что не обратимо снижает спрос.

Исходя из всего, можно предположить, что обременительные правила, которые препятствую увеличению добычи, создавая дефицит, будут способствовать проблемам в будущем.

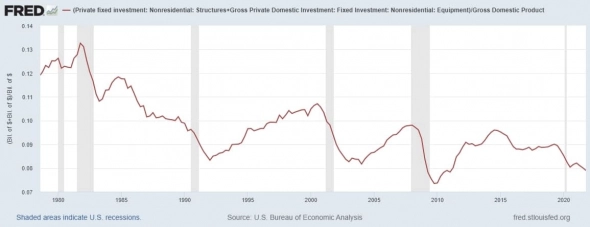

Если смотреть на долгосрочные индикаторы. В частности, (график) именно падающая красная линия препятствует долгосрочным инвестициям в конструкции и оборудование для увеличения производительности.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Рынки ожидают резкого ужесточения монетарной политики от ведущих мировых ЦБ

- 18 февраля 2022, 10:56

- |

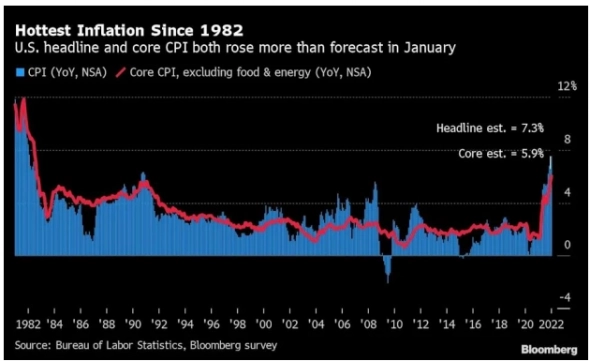

Новость на прошлой неделе о том, что инфляция в США в январе превзошла ожидания, увеличившись самыми быстрыми темпами с начала 1980-х годов, заставила инвесторов и экономистов пересмотреть свои прогнозы в отношении действий Федеральной резервной системы и других Центральных банков.

Финансовые рынки в настоящее время полагают, что ФРС повысит ключевую процентную ставку семь раз в течение этого года, причем ширятся слухи о растущей вероятности подъема процентной ставки в марте сразу на 0.5%, что явится первым таким шагом с 2000 г. В Великобритании трейдеры прогнозируют в ближайшие три месяца увеличение ключевой процентной ставки Банка Англии на половину пункта, чего не наблюдалось с тех пор, как он стал независимым в 1997 г.

( Читать дальше )

Война и Сбербанк, SP500.

- 18 февраля 2022, 09:53

- |

Начало года выдалось интересным. Поведение разумного инвестора. На геополитике, 14 января, Сбербанк достиг 260 рублей. Чем мы, собственно, и воспользовались. Купили банк по цене ниже 1 капитала. Сам капитал примерно находится на 270-280 рублях за акцию. Но уже 18 января можно было увидеть 240 рублей за акцию и даже ниже. На 240 мы докупили акции Сбербанка, применив небольшое плечо 0,2 (20% от всех позиций). И в тот же день пришлось добавить плечо 0,1 по цене 237 рублей. Почему нет больших плеч? Прежде всего потому, что на ценах 221 по Сберу мы как раз оказались по причине большого количества маржин-колов многоплечих участников.

Инвесторы даже заговорили о 180 рублях по Сбербанк. Откуда взялась эта цифра в пабликах? Дело в том, что многие описывают текущую ситуацию, как 2008 год. Тогда Сбербанк падал на 15 рублей. А капитал банка был в 12 раз ниже чем сейчас. Умножаем и получаем те самые 180 рублей. Но не стоит забывать, что тогда падение было быстрым и восстановление от этого тоже было быстрым. Возврат на 100 рублей, это мистическая цифра 6,666666… Умножаем и получаем 1200 рублей за Сбербанк в 2022-2023 годах. Ну если просто возврат, то район 380 рублей. Что общего между 2008 годом и 2022: она в том, что финансовая ситуация в Сбербанке отличная, а цены снизились. Это 1,240 триллионов прибыли. Где мы находились в те дни, когда Сбербанк стоил 221, на дне? Исходя из пропорций, мы были районе 18,5 рублей 2008 года. Купили бы Вы Сбербанк в 2008 году по этой цене или стали бы ждать 15. Ведь 15 могло и не быть.

( Читать дальше )

ФРС о новом способе регуляции фондового рынка США

- 17 февраля 2022, 20:12

- |

David Harrison в WSJ вместе с Джером Пауэллом из ФРС и рядом экономистов из престижных Вузов пытается посмотреть на текущий, более волатильный рынок в США не как источник новых рисков, а как гармонию самонастраивающихся рыночных сигналов. В прошлую среду председатель ФРС Джером Пауэлл заявил, что падение фондового рынка не повредит восстановлению. Он сказал, что это естественный ответ на запланированный ФРС поэтапный отказ от программ экстренного стимулирования, реализованных в начале пандемии, которые помогли поддержать цены на активы. «Мы чувствуем, что коммуникации, которые у нас есть с участниками рынка и широкой общественностью, работают, и что финансовые условия заранее отражают решения, которые мы принимаем».

( Читать дальше )

Причины избыточных ожиданий роста ставок в США

- 17 февраля 2022, 12:30

- |

Судя по цифрам, рынок уже ожидает поднятия ставок примерно восемь или девять раз (с шагом 25 базовых пунктов). Случится ли такое, или это стадный эффект?

В этой ситуации дальнейшие события могут разыгрываться одним из двух способов:

1. ФРС своей болтовней, которой подпевают некоторые крупные инвестбанки, вконец вдохновит рынок, и рынок самоужесточится, что, в свою очередь, снизит инфляцию и позволит ФРС прекратить поднятие ставки на уровне 2% или около того.

Или, 2. Текущие новости об инфляции заставят ФРС реально поднимать ставки такое количество раз, что в конечном итоге что-то «сломается», что, в свою очередь, заставит ФРС развернуться так же, как это было в 2018 году после 20% просадки фондового рынка.

Конечно, первый вариант был бы самым благоприятным, в то время как второй сценарий был бы более болезненным для рынков.

Возможно, рынок просто ошибся в отношении курса ФРС, и в ближайшие месяцы произойдут дополнительные корректировки, до того, как мы придем к чему-то вроде кривой 1995 года.

( Читать дальше )

Если до мая годовую инфляцию в США не приведут хотя бы к 3%, то демократы проиграют выборы в ноябре 2022.

- 17 февраля 2022, 07:37

- |

Проиграют они, скорее всего, в любом случае.

Лаг в памяти избирателей оценивают в 6 месяцев.

Увеличение ставки, скорее всего, не поможет — инфляция структурная и повышение ставки увеличит инфляцию.

Но по-другому ФРС не умеет, да и реально не может.

Протокол Федерального комитета по открыты рынкам.

- 17 февраля 2022, 07:30

- |

Вчера был опубликован пресс-релиз протокола Федерального комитета по открыты рынкам.

ПРИНЦИПЫ УМЕНЬШЕНИЯ РАЗМЕРА ФЕДЕРАЛЬНОГО РЕЗЕРВА

Федеральный комитет по открытым рынкам согласился с тем, что в настоящее время уместно предоставить информацию о планируемом им подходе к значительному сокращению размера баланса Федеральной резервной системы. Все участники согласились со следующими элементами:

- Комитет рассматривает изменения в целевом диапазоне ставки по федеральным фондам как основное средство корректировки курса денежно-кредитной политики.

- Комитет определит сроки и темпы сокращения размера баланса Федеральной резервной системы, чтобы способствовать достижению целей максимальной занятости и стабильности цен. Комитет ожидает, что сокращение размера баланса Федеральной резервной системы начнется после того, как начнется процесс увеличения целевого диапазона ставки по федеральным фондам.

- Комитет намеревается сократить запасы ценных бумаг Федеральной резервной системы с течением времени предсказуемым образом, прежде всего за счет корректировки сумм, реинвестированных основных платежей, полученных от ценных бумаг, хранящихся на системном счете открытого рынка (SOMA).

- Со временем Комитет намеревается поддерживать авуары ценных бумаг в количествах, необходимых для эффективной и действенной реализации денежно-кредитной политики в режиме достаточных резервов.

- В более долгосрочной перспективе Комитет намеревается держать главным образом казначейские ценные бумаги в SOMA, тем самым сводя к минимуму влияние авуаров Федеральной резервной системы на распределение кредита между секторами экономики.

- Комитет готов скорректировать любые детали своего подхода к уменьшению размера баланса в свете экономических и финансовых изменений.

( Читать дальше )

ФРС. Влияние публикации протоколов на рынок США. Вверх, а потом вниз.

- 17 февраля 2022, 05:56

- |

Впрочем, как не раз бывало ранее, первоначальная реакция рынка может поменяться.

ФРС. Ставки и следующее заседание - вторник–среда, 15-16 марта 2022 года

- 17 февраля 2022, 05:52

- |

Было решено, что следующее заседание Комитета состоится во вторник–среду, 15-16 марта 2022 года. Заседание было закрыто в 10:10 утра 26 января 2022 года.

ФРС. Действия.

- 17 февраля 2022, 05:49

- |

В ходе обсуждения денежно-кредитной политики на этом совещании члены согласились с тем, что показатели экономической активности и занятости продолжают укрепляться. Они отметили, что секторы, наиболее пострадавшие от пандемии, улучшились в последние месяцы, но на них повлиял недавний резкий рост числа случаев заболевания COVID-19. В последние месяцы наблюдался значительный рост числа рабочих мест, а уровень безработицы существенно снизился. Члены Комиссии отметили, что дисбалансы спроса и предложения, связанные с пандемией и возобновлением экономики, продолжали способствовать повышению уровня инфляции. Общие финансовые условия оставались благоприятными, частично отражая политические меры по поддержке экономики и приток кредитов американским домохозяйствам и предприятиям. Члены также признали, что развитие экономики по-прежнему зависит от распространения вируса. Ожидалось, что прогресс в области вакцинации и ослабление ограничений на поставки будут способствовать дальнейшему росту экономической активности и занятости, а также снижению инфляции, но риски для экономических перспектив сохранялись, в том числе из-за новых вариантов вируса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал