Фондовый рынок

Индикаторы предсказывали кризис

- 09 марта 2022, 19:30

- |

Привет! Во время бурного роста рынков я неоднократно писал о возможной коррекции несколько постов, в которых затрагивал разные экономические показатели и индикаторы. Сегодня в хочу вспомнить эти посты, проанализировать и понять, можно ли было предугадать кризис на рынках.

21 июля 2021 г. я написал пост «5 предвестников кризиса», найти его можно по ссылке smart-lab.ru/blog/709826.php В нем я написал 5 факторов, которые тогда должны были насторожить инвесторов. В первую очередь, это высокий показатель PE фондовых рынков, который на момент написания того поста был 46 для S&P500 при среднем значении PE 15-20.

Как мы сейчас видим, рынки снижаются, вместе с тем прибыли компаний в основном растут, что значительно корректирует PE, который сейчас для S&P500 снизился до 24 (картинка ниже), что все равно выше среднего за последние 150 лет.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Потребительский бум США лопнет в 2022

- 08 марта 2022, 13:20

- |

Около 70% ВВП приходится на потребительские расходы. Другими словами, экономика США во многом зависит от силы потребителя.

Хорошо, когда потребитель сильный. Мы видели это в 2021 году, когда потребители, получили много денег благодаря политике стимулирования, свободно тратили их на товары и, в конечном итоге, на услуги, по мере того как их страхи перед COVID уменьшались. Добавьте к этому эффект богатства от роста цен на жилье и акции, и вы получите много пороха для взрыва расходов.

Конечно же, дела пошли отлично! Реальные расходы на личное потребление увеличились на 7,9% в 2021 году, что привело к увеличению реального ВВП на 5,7%, что стало самым сильным с 1984 года.

Но, эта потребительская сила не повторится в 2022 году и, скорее всего, не будет замечена снова в течение длительного времени, если вообще когда-либо. На самом деле бум, наблюдавшийся в 2021 году, рискует провалиться в 2022 году.

( Читать дальше )

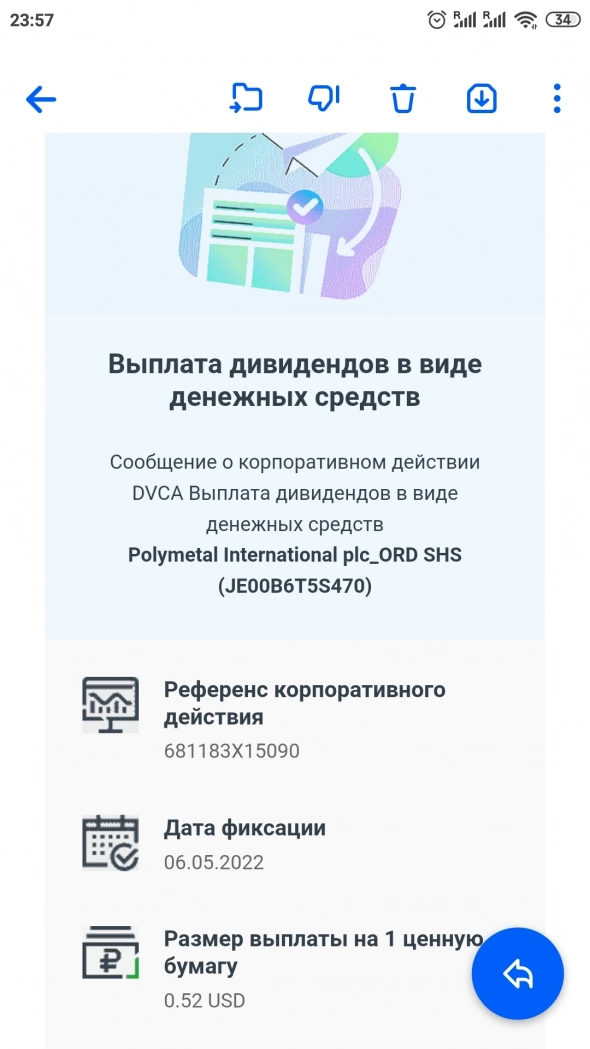

Polymetal и дивиденды

- 06 марта 2022, 00:27

- |

Первая ласточка — первая положительная новость от эмитента. Компания Полиметалл объявила дату фиксации и размер дивидендов на 1 акцию.

Дата закрытия реестра объявлена 06.05.2022.

Размер дивиденда на одну акцию составит 0,52$, то есть при нашем нынешнем курсе приблизительный эквивалент составит 55 рублей на 1 акцию.

Компания выплачивает дивиденды 2 раза в год, прогнозные выплаты за год составят порядка 115-120 рублей (при нынешнем курсе). В Лиги инвесторов и на канале «Инвестировать Просто» можете посмотреть более детальные видео о компании и дивдоходности.

Полиметалл — одна из немногих компаний без крупного бенефициара и без государственной доли, поэтому она не попала под санкции и может легко не принимать в учет рекомендации ЦБ по переносу выплаты дивидендов на более поздний срок.

Сейчас цена акции составляет 838,30р. и у компании есть все предпосылки не уйти в бОльший минус при открытии мосбиржи.

Разумное инвестирование. При правильном подходе к инвестированию вы не поддадитесь настроению толпы.

- 05 марта 2022, 13:18

- |

Учитесь правильно распределять свой бюджет. Инвестировать нужно такую сумму денег из своего бюджета, чтобы вам хватало на ваши месячные нужды и развлечения. Вы должны себя комфортно ощущать как в денежном плане, так и в психологическом. Если это 10-20% от зарплаты — замечательно. Сможете без ущерба себе и семье отправлять на депозит 30-40% — великолепно. Когда человек отправляет половину бюджета на фондовый рынок, при этом весь год ущемляет себя в чём-то и каждый месяц переживает за свои деньги, это не есть хорошо. Сейчас для такого инвестора сущий ад. В его понимании только одно, что он целый год-два жертвовал комфортом ради уменьшения своего капитала вдвое? Вы должны понять, что формирование вашего капитала на фондовом рынке должно происходить не в ущерб вашему бюджету. С этими деньгами вы должны легко расставаться и знать, что для получения профита понадобятся десятилетия.

( Читать дальше )

Как я не поддался панике и полностью уверен в своём плане инвестирования. Долгосрочным инвесторам на заметку.

- 03 марта 2022, 15:49

- |

Полностью сижу в российских акциях. Никаких иностранных эмитентов я не приобретал. В сторону ОФЗ посматривал, но тоже отложил этот вопрос. Сейчас мы наблюдаем, что правительство пытается «искоренить любовь» к иностранным активам. По слухам, готовится указ о невозможности приобретения иностранных активов, тогда я полностью буду уверен в своей стратегии инвестирования. Прекрасно, что свободной кэш я не отнёс в облигации, теперь он хранится на вкладе ВТБ под 25%. А ВТБ сообщает, что 900 000 000 000 рублей разместили клиенты в депозитах после повышения ставок по вкладам и счетам.

( Читать дальше )

Дорогой фондовый рынок, ты был нам близок, интересен. Покойся с миром, дорогой товарищ

- 03 марта 2022, 15:14

- |

Сабж

Согалсны с экономистом, кто уже выпил газирвоочки?

&ab_channel=%D0%A1%D0%BA%D1%80%D0%B5%D0%BF%D0%B0%D0%B2%D0%B5%D0%BB%D0%B8%D0%BA%D0%B0%D1%8F

На что потратить триллион ФНБ

- 03 марта 2022, 09:01

- |

На что потратить триллион ФНБ

Не удивлюсь, если выкуп будет происходит внебиржевыми сделками.

Думаю, что у страны есть более неотложные задачи, чем спасать влипших на фонде Силуанова или его дружков

Про триллион

- 01 марта 2022, 16:21

- |

Всем привет!

Читаю воодушевленные комменты/статьи про выделение триллиона на скупку акций компаний рос эмитентов.

Я думаю, что поводов для радости пока нет:

Во-первых, судя по вчерашнему распоряжению про байбеки, будут ждать как минимум закрытие марта, чтобы определить степень снижения.

Во-вторых, никто не написал, что акции будут выкупать с фондового рынка. Вполне возможно, что выкупят доли у попавших под санкции владельцев.

Зы Еще подумал, что могут и на до эмиссии направить, например тех же банков.

Военный конфликт и маркет.

- 28 февраля 2022, 19:32

- |

Когда страна, обладающая ядерным оружием, оказывается вовлеченной в военный конфликт, нет никаких сомнений в том, что торги на биржах будут нестабильными, поскольку туман войны сталкивается с надеждой на мир. Увы, сильное завершение прошлой недели сегодня утром ослабевает после некоторой экономической эскалации на выходных, связанных с санкциями.

Вкратце, США и ЕС предприняли более решительные шаги на фронте санкций, запретив отдельным российским банкам участвовать в системе финансовых транзакций SWIFT и заблокировав доступ российского центрального банка к российским валютным резервам. После этих действий рубль рухнул, а центральный банк России повысил ключевую учетную ставку с 9,5% до 20,0%.

Германия заявила, что направит в Украину противотанковое оружие и ракеты, ЕС закрыл свое воздушное пространство для российских самолетов, а министерство финансов США запрещает операции с центральным банком России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал