SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Уоррен Баффет

"Во все тяжкие" и трейдинг

- 12 декабря 2013, 20:50

- |

Как-то я писал про сериал «Декстер». У Декстера была «торговая система», которой он безукоснительно следовал и не попадался. Этим мне был симпатичен Декстер.

Вот пример того, что это на 100% про трейдинг:

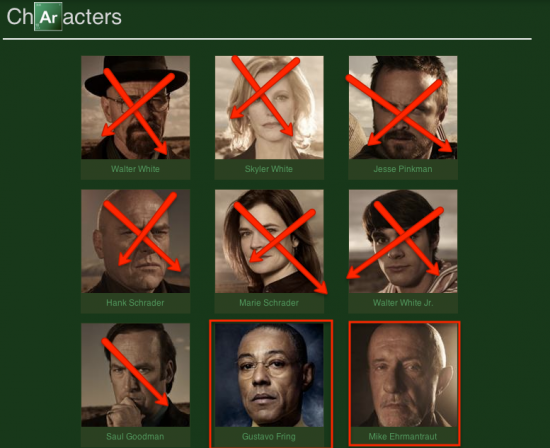

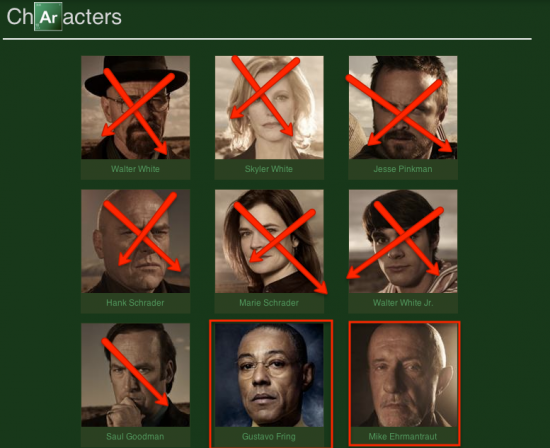

Теперь я смотрю сериал «Во все тяжкие». Любимыйсериал Уоррена Баффета кстати говоря. Так вот, наблюдая за этими героями сериала можно сделать совершенно очевидный вывод:

эмоции всегда вредят делу

На данный момент Сол Гудман никаких анти-системных сбоев не выдал, но слишком много болтает, наверняка где-нибудь еще проколется.

Мораль какая? Там где есть эмоции, эффективное решение проблем затруднено.

( Читать дальше )

Вот пример того, что это на 100% про трейдинг:

Теперь я смотрю сериал «Во все тяжкие». Любимыйсериал Уоррена Баффета кстати говоря. Так вот, наблюдая за этими героями сериала можно сделать совершенно очевидный вывод:

эмоции всегда вредят делу

- Хэнк в сердцах замочил Джейси, чуть не потерял все

- У Скайлер поехала крыша, чуть не разрушила семью

- Джейси постоянно устраивает истерики и скандалы, постоянно проявляет отсутствие дисциплины, из-за этого постоянно создает проблемы

- Уайт — тоже истерит постоянно, из-за этого не может быстро и эффективно разруливать ситуации

На данный момент Сол Гудман никаких анти-системных сбоев не выдал, но слишком много болтает, наверняка где-нибудь еще проколется.

Мораль какая? Там где есть эмоции, эффективное решение проблем затруднено.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 48 )

Все что Вы хотели узнать об инвестировании, но не знали, как спросить

- 09 декабря 2013, 14:41

- |

Инвестирование, как способ стабильного прироста капитала, привлекательно циклически. Во время бычьего рынка оно набирает большую популярность и идет в массы. А во время кризиса инвестирование теряется из вида масс и активно эксплуатируется профессиональными инвесторами. Не секрет, что свои самые крупные приобретения легендарный Уоррен Баффет делал во время кризисов. Однако мы знаем и яркие примеры инвестирования на пике популярности в 2009 году на отечественных площадках. И знаем результат. В чем принципиальная разница? Для ответа на этот вопрос не плохо бы знать основные моменты успешного инвестирования. Или хотя бы основные факты об оценке рынков с точки зрения инвесторов. Если максимально упростить сложные экономические модели то, что останется как главный компонент? Давайте разберемся.

В качестве объекта инвестирования выберем американский рынок ввиду того, что это один из крупнейших фондовых рынков с богатой историей. Первый вопрос — как правильно представить рыночную оценку? Какую шкалу выбрать?

( Читать дальше )

В качестве объекта инвестирования выберем американский рынок ввиду того, что это один из крупнейших фондовых рынков с богатой историей. Первый вопрос — как правильно представить рыночную оценку? Какую шкалу выбрать?

( Читать дальше )

«Упоминание EBITDA заставляет нас содрогаться» - Уоррен Баффет.

- 06 декабря 2013, 12:05

- |

Слушая мастера финансового анализа и экономиста Г. Я. Кипермана, снова убеждаешься, что экономический анализ предприятия имеет мало общего с фундаментальным анализом предприятия для оценки его биржевой стоимости.

Вывод известный, но многие упорно делают теоретические выкладки экономики предприятий, считая их фундаментальным анализом, пригодным для работы на бирже, а потом удивляются негативным результатам.

Кроме того, что на анализ предприятия накладываются: внутренний анализ состояния отрасли, экономический анализ страны, анализ состояния отрасли в мире и т.д., что уже сложно и трудоёмко для проведения оценки конкретной компании, есть ещё сложнопредсказуемые параметры: спекулятивный фактор (для компании, которая котируется на бирже), геополитический фактор, информационный (эта фишка просто набирает силу) и т.д..

А в итоге, даже грамотно составленный фундаментальный анализ, имеетнижнюю и верхнюю границы ценового диапазона и этот диапазон необходимо контролировать, т.е. снова и снова проводить цикл анализа.

( Читать дальше )

Вывод известный, но многие упорно делают теоретические выкладки экономики предприятий, считая их фундаментальным анализом, пригодным для работы на бирже, а потом удивляются негативным результатам.

Кроме того, что на анализ предприятия накладываются: внутренний анализ состояния отрасли, экономический анализ страны, анализ состояния отрасли в мире и т.д., что уже сложно и трудоёмко для проведения оценки конкретной компании, есть ещё сложнопредсказуемые параметры: спекулятивный фактор (для компании, которая котируется на бирже), геополитический фактор, информационный (эта фишка просто набирает силу) и т.д..

А в итоге, даже грамотно составленный фундаментальный анализ, имеетнижнюю и верхнюю границы ценового диапазона и этот диапазон необходимо контролировать, т.е. снова и снова проводить цикл анализа.

( Читать дальше )

Вода и Пламень. Jesse Livermore vs Warren Buffett.

- 04 декабря 2013, 22:08

- |

Вода и Пламень.

Jesse Livermore vs Warren Buffett.

Два фотографа рисковали своими жизням, чтобы запечатлеть момент взрывного вхождения лавы в море. Nick Selway, 28 лет и CJ Kale, 35 лет, невзирая на температуру воды 44 градуса по Цельсию, заходили в горячую воду в одних плавках, чтобы показать всему миру восхитительные кадры.

http://videla.ru/oni-soshlis-volna-i-

( Читать дальше )

Кое что о Баффетте, чего вы скорее всего не знали.

- 11 ноября 2013, 20:25

- |

Итак, несколько фактов из книги Элис Шрёдер (издана 27.10.2009 года)

- Когда Баффету было 20 лет, он был простым аналитиком. Он экономил деньги, покупая журналы недельной давности.

- Он не владел автомобилем. Он просил автомобиль у соседа и никогда не платил за бензин. Типа ездил взаймы.

- Баффет отправляет крупных инвесторов с собрания акционеров в ресторан в Омахе, а не платит за их ужин.

- В возрасте 26 лет у него уже было $174 тыс. Вместо того чтобы купить дом, он его арендовал. В те времена аренда дома была из ряда вон выходящим событием.

- Жена Баффетта Сьюзи не знала ничего про состояние мужа. Однажды она случайно выбросила у мусор неоплаченный купон на дивиденды. Она думала, что там было $10-25, а оказалось больше тысячи. Так она узнала про состояние мужа.

- он последователен и терпелив

Результаты великих инвесторов, что их объединяет?

- 11 ноября 2013, 18:37

- |

Недавно я участвовал в дискуссии об инвестиционной философии Чарли Мунгера в сравнении с философией Уолтера Шлосса, у меня появилось несколько мыслей на эту тему и ниже я сравню доходность этих инвесторов, а заодно посмотрим на долгосрочную доходность Уоренна Баффета.

Я изучаю долгосрочную доходность различных инвесторов (10 лет и более), чтобы разобраться в эффективности того или иного инвестиционного подхода. Я часто обсуждаю это на данном сайте, так как многие инвесторы здесь предпочитают использовать фундаментальный (Value) подход, но у них результаты далеко не блестящие. Я часто спрашиваю себя: “Почему они получают среднюю доходность, когда они явно умные люди, которые понимают бизнес и инвестиционные принципы?”

Я пришел к выводу, что в большинстве случаев инвесторы получают слабые результаты не потому, что они не понимают принципов эффективных инвестиций, а потому, что они не готовы применять инвестиционную политику, которая идет вразрез с мнением большинства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал