SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lukasus

Все что Вы хотели узнать об инвестировании, но не знали, как спросить

- 09 декабря 2013, 14:41

- |

Инвестирование, как способ стабильного прироста капитала, привлекательно циклически. Во время бычьего рынка оно набирает большую популярность и идет в массы. А во время кризиса инвестирование теряется из вида масс и активно эксплуатируется профессиональными инвесторами. Не секрет, что свои самые крупные приобретения легендарный Уоррен Баффет делал во время кризисов. Однако мы знаем и яркие примеры инвестирования на пике популярности в 2009 году на отечественных площадках. И знаем результат. В чем принципиальная разница? Для ответа на этот вопрос не плохо бы знать основные моменты успешного инвестирования. Или хотя бы основные факты об оценке рынков с точки зрения инвесторов. Если максимально упростить сложные экономические модели то, что останется как главный компонент? Давайте разберемся.

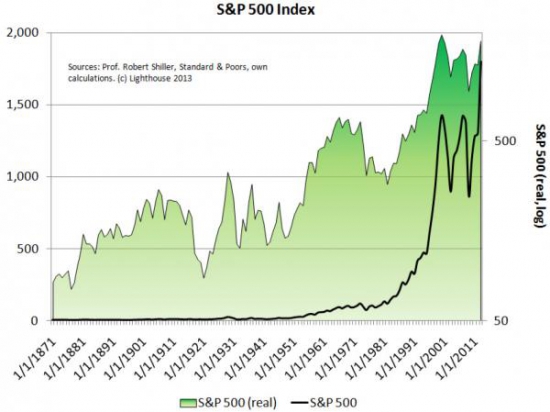

В качестве объекта инвестирования выберем американский рынок ввиду того, что это один из крупнейших фондовых рынков с богатой историей. Первый вопрос — как правильно представить рыночную оценку? Какую шкалу выбрать?

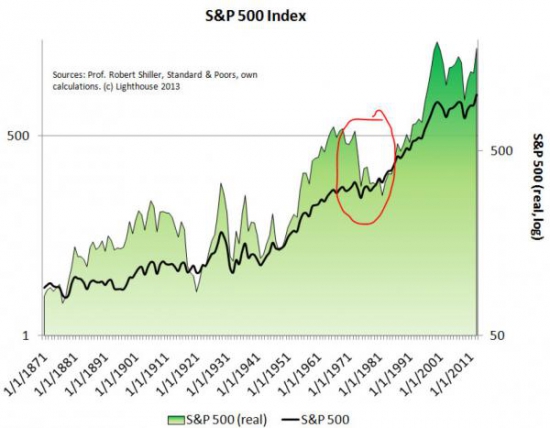

Мы видим индекс широкого американского рынка S&P 500 с 1871 года. Черная линия представляет собой номинальную оценку фондового рынка. С точки зрения инвестора хороших точек входа с 1871 года, пожалуй, и нет. Но если рассмотреть рынок в логарифмической шкале и с учетом инфляции, то точек входа становиться достаточно. ( найдите точку старта активной инвестиционной деятельности Уоррена Баффета) Инфляция стандартно рассматривается как позитивный фактор для фондового рынка. Но так ли это? Давайте посмотрим на примере.

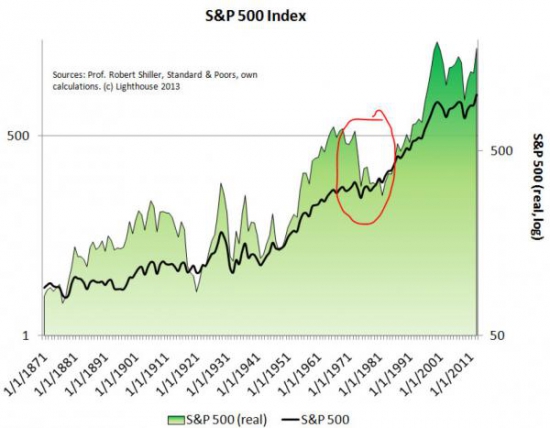

Давайте посмотрим на инфляционный период 80х. В номинальном измерении потери небольшие, но в реальном измерении они становятся опустошительными. С 1973 по 1982 год номинальный S&P500 оставался стабильным (117 пунктов против 118 пунктов). Но в реальной шкале, с учетом инфляции, индекс снизился на -55% (с 640 до 286 пунктов). Чувствуется разница?

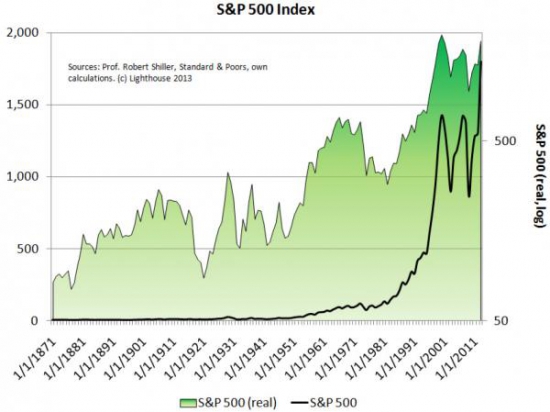

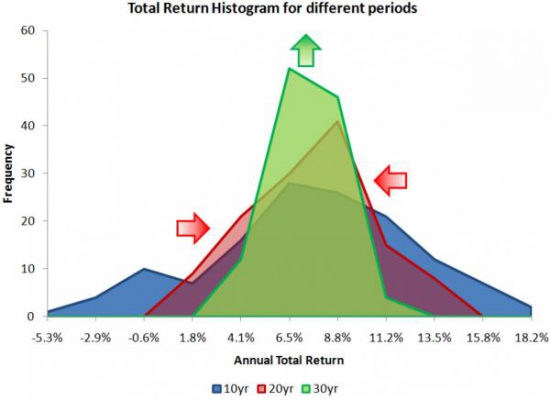

В индекс вырос с 82 пунктов до 1800 пунктов. В реальной шкале доходность составила 2,2% годовых. Но нужно учитывать дивиденды и реинвестирование. Если сделать такую корректировку, то доходность вырастит до 6,5% (с учетом инфляции). Обратите внимание, что 2/3 дохода это именно дивиденды с реинвестированием. Но на какой реальный доход может рассчитывать инвестор? Тут в игру вступает фактор горизонта инвестирования.

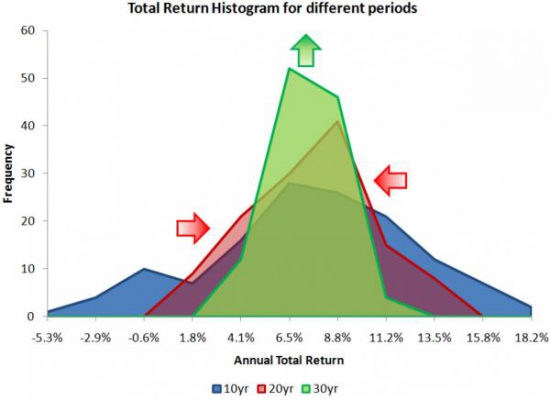

Никто не сможет жить 142 года, но если разрезать период инвестирования на кусочки по 10,20 и 30 лет, то появляется интересная картина. С точки зрения 10 летнего периода было несколько отрицательных результата. На 20 летнем периоде был только один отрицательный случай. Ну а если взять 30 летний период, то отрицательных случаев нет. Вывод? Чем дольше период инвестирования, тем ближе результаты к среднему значению, но самое главное то, что разброс доходностей сильно уменьшается и данные теснее группируются вокруг среднего значения.

В итоге, смысла в инвестировании с горизонтом меньше 10 лет, немного. Во всех случаях мы видим яркий успешный пример Уоррена Баффета, с его пожизненным горизонтом инвестирования и хорошими точками входа в рынок на основе реального индекса с учетом инфляции.

А теперь задумаемся, может ли наемный менеджер инвестиционного фонда дать такой же результата если срок его пребывания в конкретной фирме не так долог, как требуется, а так же тот факт что стратегии инвестирования менеджеров, как правило, меняются, то есть результат не стабильный по определению?

Источник - tradernet

В качестве объекта инвестирования выберем американский рынок ввиду того, что это один из крупнейших фондовых рынков с богатой историей. Первый вопрос — как правильно представить рыночную оценку? Какую шкалу выбрать?

Мы видим индекс широкого американского рынка S&P 500 с 1871 года. Черная линия представляет собой номинальную оценку фондового рынка. С точки зрения инвестора хороших точек входа с 1871 года, пожалуй, и нет. Но если рассмотреть рынок в логарифмической шкале и с учетом инфляции, то точек входа становиться достаточно. ( найдите точку старта активной инвестиционной деятельности Уоррена Баффета) Инфляция стандартно рассматривается как позитивный фактор для фондового рынка. Но так ли это? Давайте посмотрим на примере.

Давайте посмотрим на инфляционный период 80х. В номинальном измерении потери небольшие, но в реальном измерении они становятся опустошительными. С 1973 по 1982 год номинальный S&P500 оставался стабильным (117 пунктов против 118 пунктов). Но в реальной шкале, с учетом инфляции, индекс снизился на -55% (с 640 до 286 пунктов). Чувствуется разница?

В индекс вырос с 82 пунктов до 1800 пунктов. В реальной шкале доходность составила 2,2% годовых. Но нужно учитывать дивиденды и реинвестирование. Если сделать такую корректировку, то доходность вырастит до 6,5% (с учетом инфляции). Обратите внимание, что 2/3 дохода это именно дивиденды с реинвестированием. Но на какой реальный доход может рассчитывать инвестор? Тут в игру вступает фактор горизонта инвестирования.

Никто не сможет жить 142 года, но если разрезать период инвестирования на кусочки по 10,20 и 30 лет, то появляется интересная картина. С точки зрения 10 летнего периода было несколько отрицательных результата. На 20 летнем периоде был только один отрицательный случай. Ну а если взять 30 летний период, то отрицательных случаев нет. Вывод? Чем дольше период инвестирования, тем ближе результаты к среднему значению, но самое главное то, что разброс доходностей сильно уменьшается и данные теснее группируются вокруг среднего значения.

В итоге, смысла в инвестировании с горизонтом меньше 10 лет, немного. Во всех случаях мы видим яркий успешный пример Уоррена Баффета, с его пожизненным горизонтом инвестирования и хорошими точками входа в рынок на основе реального индекса с учетом инфляции.

А теперь задумаемся, может ли наемный менеджер инвестиционного фонда дать такой же результата если срок его пребывания в конкретной фирме не так долог, как требуется, а так же тот факт что стратегии инвестирования менеджеров, как правило, меняются, то есть результат не стабильный по определению?

Источник - tradernet

22 |

Читайте на SMART-LAB:

Настройки неторговых периодов для сетки. Сетки #17

Поговорим сегодня о важности настройки неторговых периодов для сетки, особенно в режиме торговли один раз в секунду. Как это сделать правильно для...

17:51

Займер — в топ-3 по ожидаемой дивдоходности в 2026 году

УК «Доход» обновила рейтинг эмитентов по ожидаемым выплатам дивидендов в ближайшие 12 месяцев. 📈 Займер вошел в тройку самых доходных...

17:30

теги блога Lukasus

- Apple

- ETF

- EURUSD

- Forex

- HFT

- IPO

- pimco

- QE

- S&P500

- Smart-lab Challenge 2013

- SmartLab Challenge 2013

- VIX

- американская биржа

- банки

- богатство

- боковик

- введение

- видеоблог

- внутридевная торговля

- волатильность

- газ

- Газпром

- грааль

- гривна

- гуру

- деньги

- дефляция

- доверительное управление

- долг

- доллар

- Доллар Рубль

- доллар США

- ДУ

- евро

- ЕС

- ЕЦБ

- заработал

- золото

- инвестирование

- инвестиции

- Китай

- коррекция

- коэффициенты

- кризис

- кризис 2011

- Крым

- Ларри Вильямс

- ликвидность

- мировая экономика

- МТС

- нефть

- Нефть Brent

- Облигации

- оптимизация

- опцины

- опционы

- оффтоп

- падение

- падение рынка

- покупка опционов

- портфель

- прогноз

- публичность

- пузырь

- рейтинг

- россия

- РТС

- рубль

- рынки

- рынок

- санкции

- Система биржевой торговли

- Скальпинг

- снижение

- Сорос

- социальный трейдинг

- стратегия

- торговая система

- торговля

- трейдер

- трейдинг

- тренд

- трендовая система

- Украина

- управление активами

- уровни

- успех

- успех трейдера

- финансовый кризис

- финансовый кризис 2011

- фондовые рынки

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ рынка

- хэдж фонды

- экономика США

- эффективность

- эффективность рынка

- юмор