Техно Лизинг

Коротко о главном на 12.05.2021

- 12 мая 2021, 09:03

- |

Новый выпуск и начало размещения:

- Сегодня «Техно лизинг» начинает размещение пятилетних облигаций серии 001Р-04 объемом 500 млн рублей. Ставка купона установлена в размере 10,75% годовых на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 49-го, 53-го и 57-го купонов будет погашено по 10% номинала.

- «МигКредит» принял решение о размещении выпуска трехлетних облигаций серии 01 объемом 800 млн рублей. Ценные бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов.

- «МСБ-Лизинг» выплатил доход за тридцатый купонный период и погасил выпуск биржевых облигаций серии 002Р-01. Основание для погашения — наступление срока (даты) погашения облигаций в соответствии с условиями выпуска биржевых облигаций.

- «ДЭНИ КОЛЛ» допустил технический дефолт по 11-му купону облигаций серии КО-П01. Объем неисполненных обязательств по выплате купонного дохода данного выпуска — 1 млн 233 тыс. рублей. Причина неисполнения обязательств — неперечисление эмитентом денежных средств для выплаты купонного дохода.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 30.04.2021

- 30 апреля 2021, 07:28

- |

Начало размещений аграриев и ставка купона:

- Сегодня «Агрохолдинг «Солтон» начинает размещение выпуска облигаций серии БO-01 объемом 60 млн рублей на Московской бирже. Бумаги включены его в Третий уровень котировального списка, в Сектор ПИР. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь срок обращения, купоны ежемесячные.

- Сегодня «Маныч-Агро» начинает размещение четырехлетних облигаций серии БO-01 объемом 300 млн рублей. Ставка купона установлена на уровне 12% годовых, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация — равномерная в последний год обращения. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР.

- «Техно лизинг» установил ставку купона пятилетних облигаций серии 001Р-04 объемом 500 млн рублей в размере 10,75% годовых на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 49-го, 53-го и 57-го купонов будет погашено по 10% номинала. Дата размещения — 12 мая.

( Читать дальше )

Коротко о главном на 19.04.2021

- 19 апреля 2021, 08:45

- |

Новые выпуски и ответ на санкции:

- «Техно лизинг» зарегистрировал выпуск пятилетних облигаций серии 001Р-04 на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер 4B02-04-00455-R-001P.

- «ФЭС-Агро» установил ставку купона трехлетних облигаций серии БО-02 объемом 500 млн рублей на уровне 11% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация. Техразмещение запланировано на 21 апреля.

- «Мосгорломбард» зарегистрировал выпуск пятилетних коммерческих облигаций серии КО-03 в НРД. Выплата купонов — каждые четыре месяца. Номинальная стоимость одной ценной бумаги — 1 000 рублей. Присвоенный регистрационный номер — 4CDE-03-11915-A.

- «Позитив Текнолоджиз» опубликовало официальное заявление по поводу введения против него санкций со стороны США.

( Читать дальше )

Коротко о главном на 14.12.2020

- 14 декабря 2020, 10:13

- |

Закончен ПИР: исключение эмитентов из Сектора повышенного инвестиционного риска и многое другое

- «Охта групп» установила ставку купона трехлетних облигаций серии БО-П01 объемом 300 млн рублей на уровне 12% годовых.

- Московская биржа зарегистрировала выпуск биржевых облигаций серии БО-П02 ПО «Уральский Оптико-Механический Завод» (АО «ПО «УОМЗ»). Предварительная дата начала размещения — 16 декабря.

- Московская биржа исключила из Сектора компаний повышенного инвестиционного риска облигации:

— серий БО-П01, БО-П02 и БО-П03 «Пионер-Лизинга».

— серии 01 ООО «Атомстройкомплекса-Строительство».

— серий 001P-01, 001P-02, 001Р-03 «ТЕХНО Лизинга».

( Читать дальше )

Коротко о главном на 11.12.2020

- 11 декабря 2020, 11:36

- |

«Трио из ВДО» – регистрация новых выпусков и многое другое:

- Московская биржа зарегистрировала выпуск биржевых облигаций «Охта Групп» серии БО-П01. Присвоенный регистрационный номер —4B02-01-00551-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

- «ТЕПЛОЭНЕРГО» зарегистрировал выпуск биржевых облигаций серии 001P-01. Присвоенный регистрационный номер — 4B02-01-00574-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи. Ставка купона определена на уровне 10% годовых и зафиксирована на весь период обращения, купоны полугодовые.

- ГК «Пионер» зарегистрировала выпуск четырехлетних биржевых облигаций серии 001Р-05. Присвоенный регистрационный номер — 4B02-05-67750-H-001P от 10.12.2020. Бумаги включены во Второй уровень листинга Московской биржи.

( Читать дальше )

Коротко о главном на 21.09.2020

- 21 сентября 2020, 11:10

- |

Размещения новых эмитентов:

- «ТЕХНО Лизинг» полностью разместил выпуск пятилетних облигаций серии 001Р-03 объемом 250 млн рублей. Ставка купона на весь срок обращения установлена в размере 12,5% годовых

- «Группа «Продовольствие» 22 сентября начнет размещение выпуска двухлетних облигаций серии БО-01 объемом 70 млн рублей. Ставка купона установлена в размере 13% годовых на весь срок обращения бумаг, купоны ежемесячные

- «Септем Капитал» сообщил о планах по размещению выпуска коммерческих облигаций «ТЭК Салават». Параметры выпуска в настоящее время неизвестны. Основная деятельность эмитента — сбор и обезвреживание отходов

Подробнее о событиях и эмитентах на boomin.ru

Продолжаем сбор предварительных заявок на участие в выпуске биржевых облигаций ООО «Сибнефтехимтрейд». Заявки можно подать напрямую организатору на ящик [email protected], указав ФИО, количество и брокера.

( Читать дальше )

Коротко о главном на 27.08.2020

- 27 августа 2020, 08:07

- |

Начало торгов, новый выпуск и амортизация:

- «ПР-Лизинг» начинает размещение облигаций серии 002Р-01 объемом 1 млрд рублей. Ставка ежемесячного купона — 10% годовых. Организаторы — банк «Уралсиб» и «Атон», бумаги включены во второй уровень листинга

- «Калита» утвердила выпуск облигаций серии 001Р-02 объемом 300 млн рублей. Организатор — «Иволга Капитал»

- «Транс-миссия» произвела частичное гашение в размере 12,5% от номинала и выплатила ежемесячный купон по ставке 15% годовых

- «ТЕХНО Лизинг» разместил 201 из 250 млн выпуска серии 001Р-03 за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

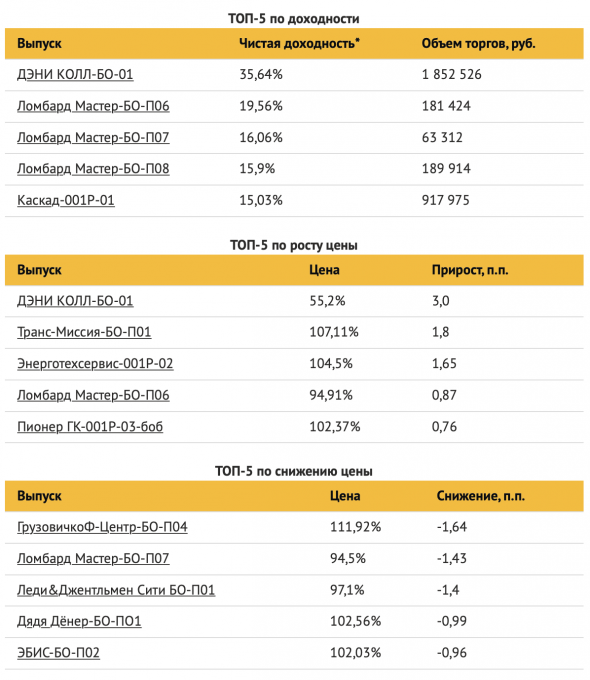

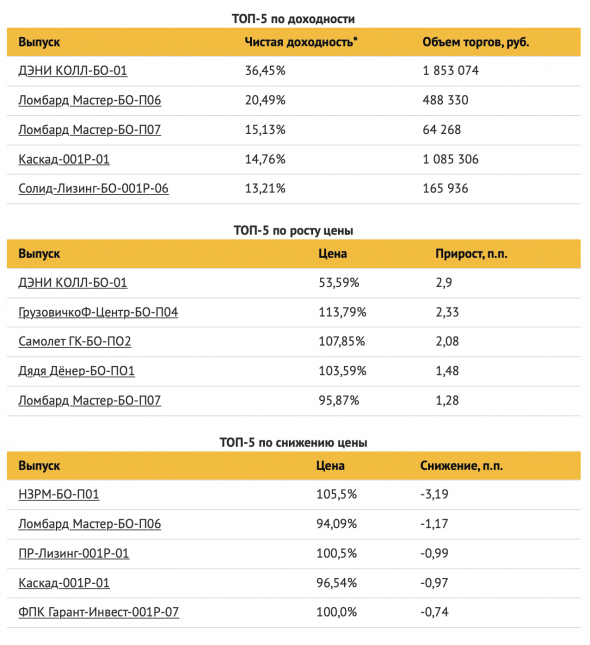

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 26.08.2020

- 26 августа 2020, 05:49

- |

Начало размещений и планы:

- «ТЕХНО Лизинг» сегодня начинает размещение выпуска серии 001Р-03 объемом 250 млн рублей, ставка ежеквартального купона 12,5% годовых. Организатор — ИК «Велес Капитал»

- «Калита» планирует новый выпуск. Предварительные параметры: объем 300 млн рублей, срок обращения — 4 года, ежемесячный купон не более 13% годовых. Организатор — ИК «Иволга Капитал»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 24.08.2020

- 24 августа 2020, 08:48

- |

Начало торгов, переход во второй эшелон, новый эмитент и дефолт:

- «Вита Лайн» сегодня начинает размещение облигаций серии 001Р-01 объемом 1,25 млрд рублей. Ставка квартального купона — 10%, срок обращения — 4 года. Организатор — «Атон»

- «ИТК «Оптима» (производство стеклянной тары) зарегистрировала программу биржевых облигаций объемом 300 млн рублей, максимальный срок обращения бумаг в рамках программы — 4 года

- «ТЕХНО Лизинг» установил ставку купона в размере 12,5% годовых на весь срок обращения, купоны квартальные. 26 августа компания начнет размещение выпуска объемом 250 млн рублей

- «ПР-Лизинг» 27 августа начнет размещение выпуска объемом 1 млрд рублей. Ставка купона — 10% годовых, срок обращения — 3 года. Бумаги переведены во второй уровень листинга Московской биржи

- «Роял капитал» завершил размещение выпуска объемом 100 млн рублей, начало торгов — 16 июля

( Читать дальше )

Коротко о главном на 20.08.2020

- 20 августа 2020, 07:23

- |

Подготовка новых выпусков и старый техдефолт:

- «Группа Астон» завершила размещение коммерческих облигаций серии КО-П02 объемом 150 млн рублей

- «ТЕХНО Лизинг» зарегистрировал выпуск биржевых облигаций серии 001Р-03, бумаги включены в Сектор ПИР

- «Бизнес-Недвижимость» (дочерняя структура АФК «Система») зарегистировала выпуск биржевых облигаций серии 001Р-01

- МФК «Центр финансовой поддержки» планирует в сентябре разместить выпуск объемом 500 млн рублей по ставке 14-16% годовых, организаторами выступят «Церих» и Транскапиталбанк

- «Сибирский гостинец» допустил технический дефолт по погашению и выплате купонного дохода, сумма неисполненных обязательств превышает 900 тыс. долларов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал