Тенденции

Бурный рост цен нефти берет паузу

- 14 января 2019, 10:22

- |

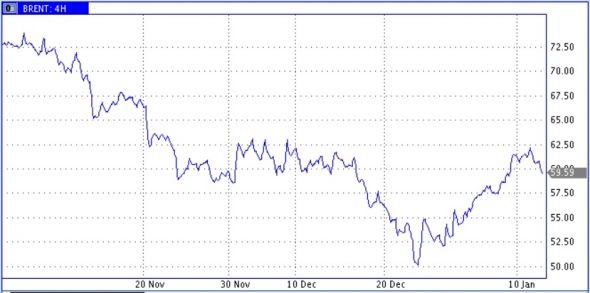

Цена нефти с 26 декабря зафиксировала подскок на 24%, преодолев с хода уровни в 60 долларов за баррель. Подскок был связан с несколькими основными причинами. Среди них в первую очередь следует назвать ожидание смены монетарного подхода со стороны ФРС, о котором намекают его руководители, ожиданиями смягчения торговой войны между США и Китаем, а также ожиданиями результатов сокращения добычи нефти со стороны стран ОПЕК+. Инвесторы получили предварительные уверения, и порадовали себя надеждой, что группа производителей действительно сможет ограничить поставки в достаточных объемах, а спрос на нефть при этом останется высоким. Сочетание указанных факторов обеспечило взрывной рост цены.

Для продолжения роста рынку потребуются уже более веские аргументы о происходящих процессах. Поскольку решения ОПЕК+ остаются важнейшими в деле стабилизации цен нефти, то теперь рынок больше будет концентрироваться на реальных показателях снижения добычи со стороны стран ОПЕК+, которые договорились в первом полугодии 2019 года сократить на 1,2 Мб/д добычу по сравнению с уровнями октября 2018 года. От Саудовской Аравии сигналы о серьезности намерений и стремлении ограничить поставки уже получены. Если в октябре добыча в стране составляла 10,639 Мб/д (а в ноябре 11,016 Мб/д), то уже в декабре, по оценке Reuters, Саудовская Аравия снизила добычу на 0,4 Мб/д, по отношению к ноябрю, обеспечив снижение добычи ОПЕК на 0,46 Мб/д. Согласно оценкам Bloomberg, декабрьское снижение добычи было ещё больше и составило 0,53 Мб/д. Они указывают не только на сокращение добычи СА, но и на сворачивание добычи Ирана и Ливии. По оценкам добыча нефти СА в начале января составляет около 10,2 Мб/д, что находится даже ниже предполагаемого целевого уровня для страны (около 10,32 Мб/д или минус 3% от уровней октября). А добыча страны в январе снизилась более чем на 0,8 Мб/д по отношению к ноябрю. (Январский ежемесячный отчет ОПЕК на этот раз выйдет с некоторым запозданием, да и он будет показывать только декабрьскую картину — последний месяц перед началом действия нового соглашения о сокращении добычи).

( Читать дальше )

- комментировать

- 2.8К | ★1

- Комментарии ( 4 )

Продолжительность жизни - странные тенденции

- 19 декабря 2018, 11:46

- |

Непонятно в чем причина. Вроде медицина развивается, тяжелого физического труда больше не становится. Возможно изменение климата и качество питания, невостребованность, еще что-то. Но нельзя исключать и снижения уровня жизни, которое пока не заметно в финансовых показателях на макроуровне.

Возможно остановка роста продолжительности жизни выгодна правительствам стран — для повышения конкурентного уровня экономики (решение проблемы старения населения).

Пауза в снижении цен нефти позволяет ФР подрасти.

- 23 июля 2018, 14:01

- |

На финансовых рынках наиболее заметным событием прошлой недели можно назвать заявление Трампа о том, что ФРС повышением ставок нивелирует работу администрации Белого дома по ускорению темпов роста экономики, а рост доллара, вызванный политикой ФРС, лишает США конкурентных торговых преимуществ. Проводимое такими словами фактическое вмешательство президента в действия ФРС будет среднесрочным аргументом за ослабление доллара. Его сетования о слишком мягкой политике монетарных властей Евросоюза, Банка Японии и ЦБ Китая указывает на то, что он и далее будет сдерживать устремления ФРС по повышению ставок. В условиях торговых и начинающихся валютных войн со стороны основных торговых партнеров США главному регулятору будет крайне трудно и далее выдерживать сложившийся темп повышения ставок.

Но еще более интересным является развитие событий по гонкам экспортных тарифов. На наступающей неделе (25 июля) Трамп с главой Еврокомиссии Юнкером и обсудят взаимную торговую политику. Европейские рынки с надеждой ожидают результатов указанной встречи, на которой, возможно, удастся притормозить раскручивание спирали повышений экспортных пошлин. Хотя вот министр экономики и финансов Франции Брюно Ле Мэр полагает, что торговая война между США и Европой уже фактически уже началась.

( Читать дальше )

Снижение безработицы, снижение квалификации и другие интересные тенденции

- 18 июля 2018, 17:34

- |

Наблюдаю сейчас такую странную тенденцию: с одной стороны вышли данные, что официальная безработица в России на минимальных, исторических уровнях, 4,7%, с другой стороны коллеги по отрасли массово сокращают затраты, в т.ч. и сотрудников. Не понятно, где правда.

Вторая тема — квалификация, по личному текущему опыту и наблюдениям.

Ищу сейчас себе менеджера по инвестициям и full stack разработчика.

Кандидаты по инвестициям приходят с профильным образованием, с опытом, уже предварительно отобранные WH.

Даешь им простую фин.модель – не могут сделать, показатель WACC – это уже сложный для них термин. А посчитать анализ чувствительности по технологии OLAP – это вообще фантастическая задача, из разряда «слетать на Марс».

И ведь работают люди, и получают свою зарплату. У нас что в России, все компании перешли на калькулятор и счеты?

Full stack разработчик – ищу человека с твердым знанием JS, Angular/Vue, Node.JS, PostgreSQL, серверной части. Казалось бы, требования, как к senior dev, может даже как к опытному junior. Но и здесь приходят люди: могу верстать, могу не верстать, про back-end что-то слышали, даже что-то делали, но работать не могут (не умеют).

Хотя здесь более-менее все понятно, огромное количество опытных и профессиональных людей из IT уезжают в США и Европу, остальных выкачивают Яндекс & Мэйлру.

Но все равно, сравниваю свой опыт найма 3-4 года назад, все было на порядок лучше. Как-то средневзвешенный профессионализм и квалификация на рынке очень сильно снижаются, во всех сферах причем.

Кстати: если это прочитает full stack разработчик или его знакомые – добро пожаловать. Проект очень интересный, международный, з/п выше рынка.

Тенденции. Мегафон не нуждается в публичности

- 16 июля 2018, 13:38

- |

Наступающая неделя для нашего рынка в первую очередь интересна встречей президентов США и России. Однако для мировых рынков итоги предстоящей встречи скорей будут лишь фоном, который может сказаться на динамике цен лишь опосредованно и вероятно не в ближайшей перспективе. Тем не менее, взятый Трампом курс на пересмотр всех международных связей США, после встречи с Путиным может получить дополнительный импульс.

Для ближайшей перспективы мировых рынков более интересным и важным может оказаться запланированные на вторник и среду выступления главы ФРС Пауэлла перед сенаторами и конгрессменами Палаты представителей США. Само выступление скорей всего будет выдержано в нейтральных тонах, однако ответы на запланированные вопросы могут дать рынкам новую пищу для размышлений о возможной будущей корректировке монетарного курса ФРС.

Главными текущими данными США станут розничные продажи и отчеты по сектору строительства США. О состоянии корпоративного сектора важная информация будет поступать из нарастающего вала финансовой отчетности за второй квартал.

( Читать дальше )

Цена на нефть может шипануть выше 150$

- 08 июля 2018, 22:27

- |

В тоже время кратное увеличение добычи не происходит,

более того инвестиции в нефте-добывающюю отрасль США неуклонно сокращаются.

Акционеры не хотят вкладывать ср-ва в разведку новых месторождений

и требуют оптимизации затрат для более быстрого возврата инвестиций.

Все это может привести к резкому взрывному росту цен на нефть, который может превысить предыдущие хаи.

Трамп не зря выражает неудовольствие и договаривается с главными нефте поставщиками по увеличению поставок нефти и снижению цен.

Делает шокирующие предложения по Венесуэле,

да и не только по ней и планирует визит в Россию.

( Читать дальше )

Сопровождение тенденции, отработка навыка.

- 30 июня 2018, 09:28

- |

https://dmitriykrasnov.com/nastavnichestvo-1/

( Читать дальше )

Тенденции. Неустойчивое равновесие на канате факторов

- 26 марта 2018, 13:44

- |

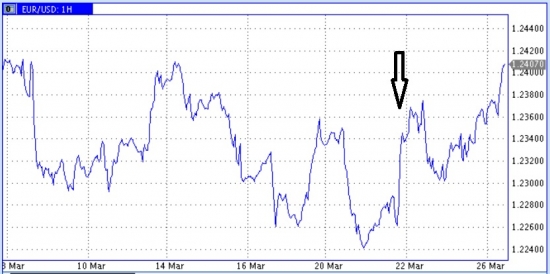

Прошедшая неделя была крайне напряженной и насыщенной событиями. Заседание ФРС прошло без особенных сюрпризов. Участники рынка опасались чрезмерно ястребиных прогнозов регулятора и риторики нового главы Пауэлла. Но, как и ожидалось, ставку повысили еще на 0,25% и сохранили прогноз на три повышения ставки в текущем году. В результате опасения не оправдались, и реакция доллара на результаты заседания оказалась отрицательной.

Акценты саммита ЕС были изрядно смещены Великобританией, где вместо полноценных переговоров о Брекзите европейские лидеры вынуждены были выслушивать британские причитания о «зловещей России». По итогам саммита ЕС были приняты символические жесты солидарности с UK, но самое главное — не было неприятных для Великобритании решений по Брекзиту. Обсуждение переносится на следующую встречу. На встрече активно обсуждались торговые противоречия ЕС с США, но пока не возникло новых резких сигналов на эту тему. Здесь основной торг еще впереди.

( Читать дальше )

Тенденции. Отсель грозить мы будем шведу...

- 05 марта 2018, 13:44

- |

Прошедшая неделя была богата на важные события. В первую очередь будоражило поворотом к более жесткой риторике, и конфронтации послание президента РФ законодательному собранию. Не беремся обсуждать то, чем это может обернуться в отдаленном будущем, но уже не ближайшее время можно ожидать усиления санкций, принятия возможных дополнительных мер давления, возрастания трудностей в переговорных процессах. Возможно, удастся получить и выигрыши, но однозначно во всех взаимоотношениях с коллективным западом будет возрастать более жесткая компонента.

Как в подтверждение таким ожиданиям в пятницу глава Газпрома Алексей Миллер заявил о начале в Стокгольмском арбитраже процедуры расторжения контрактов на поставку и транзит газа с «Нафтогазом Украины». Решение было принято в связи с вердиктом арбитража, присудившего в среду Газпрому выплатить украинской компании 2,56 миллиарда долларов. Газпром заявил о несогласии с последним решением. Компания против того, чтобы экономические проблемы Украины решались за ее счет. В этой ситуации продолжение действия контрактов с «Нафтогазом» невыгодно российской компании, заявил Миллер. Главным аргументом является то, что Газпрому посчитали штрафы за недопоставку для транзита газа, но при этом «Нафтогазу» не посчитали за недозаказ в соответствии с контрактом. Заявления Миллера сильно накалили обстановку.

( Читать дальше )

После эмоционального толчка на рынках наступает опасная зыбь

- 19 февраля 2018, 14:04

- |

Резкий провал рынка США на прошедшей неделе сменился довольно активным подрастанием, которое компенсировало более половины падения индексов. Сильные колебания рынка и важные новые макроэкономические данные сильно оттеняют прочие события, включая ожидаемую на текущей неделе публикацию протоколов последних заседаний ФРС и ЕЦБ. В прошедшие дни особенно выделялась информация о росте инфляции в США. В перспективе слабость доллара и высокая занятость будут способствовать дальнейшему дополнительному разгону этого показателя. Произошедший с начала года рост доходности гособлигаций задает достаточно пугающий темп. Особенно тревожно становится от перспективы выхода долгосрочных облигаций на уровни выше максимумов годичной давности.

Когда это произойдет, то можно будет рассчитывать в перспективе получить более резкое, чем предполагалось ранее повышение ставок ФРС. Обновленный состав Комитета по открытым рынкам, в котором стало больше ястребов, к этому тоже располагает. (Но пока посыл ФРС и сами рыночные ожидания группируются вокруг 3 повышений ставки до конца текущего года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал