Тайминг

Елена Чиркова из Movchan’s Group: «Новым Уорреном Баффетом вам не стать»

- 24 февраля 2021, 08:22

- |

В январе 2020 года мы записали большое видеоинтервью с Еленой Чирковой, которое стало самым популярным на канале RationalAnswer. Коронавирус как какую-то серьёзную угрозу тогда ещё никто не рассматривал, рынки акций бодро ставили один рекорд за другим, да и инвесторы по большей части излучали незамутнённый оптимизм (речь идёт про момент записи интервью — сам релиз произошёл уже в апреле 2020 года, ближе к пику коронавирусной паники и дну S&P500).

С тех пор прошёл год: финансовые рынки восстановились и успели поставить новые рекорды, инвесторы снова накачивают деньгами как фонды акций, так и отдельные ценные (и не очень — см. кейс GameStop) бумаги, и в целом есть ощущение консенсуса, что самое страшное уже позади. В общем, мне кажется, что темы, которые мы подробно обсудили с Еленой, сейчас остаются не менее актуальными, чем год назад.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 9 )

Трудности активного управления долгосрочным портфелем

- 06 января 2021, 18:51

- |

Любому инвестору (даже очень пассивному) приходится принимать ряд решений. А каждое решение – это развилка на пути либо к успеху, либо к неудаче. Другими словами, каждое решение – это вероятность ошибки. Чем больше решений, тем больше возможных ошибок. С этого ракурса пассивный стиль управления выглядит привлекательнее активных стратегий. Просто потому, что пассивные инвесторы принимают минимум решений, зато важных и долгосрочных. А по мере наращивания активности в управлении своими портфелями инвесторы накапливают свои ошибки. И это не будет нас смущать только в одном случае – если мы уверены, что средняя вероятность нашей ошибки существенно меньше 50%. То есть, если математическое ожидание совокупного результата наших решений положительно, то нам нет смысла себя ограничивать в количестве действий с активами в портфеле. Но к этому мы еще вернемся чуть позже.

А пока посмотрим, где же кроются основные трудности активного управления портфелем.

Выбор активов

( Читать дальше )

Бычья ловушка – не то, о чем стоит беспокоиться

- 13 сентября 2020, 01:39

- |

Представьте, что Вы тестируетесь на коронавирус. Хотя нет, так не интересно.

Представьте, что Вы проходили мед. осмотр, сдавали анализы, и у Вас один из тестов обнаружил очень редкое заболевание, которое встречается только у 1% людей, и которое смертельно по истечении нескольких месяцев. Тест в 90% случаев определяет больного, и лишь в 3% дает положительный результат здоровому. Похоже, что всё, можно бросать работу и идти во все тяжкие. Но Вы рано расслабились.

Какова реальная вероятность оказаться больным, 90%? А может, 100%-3%=97%? Давайте посмотрим.

Возьмите 1000 человек, у 1% данное заболевание. Это 10 человек. При этом тест дает результат 90% при тестировании больного. Это значит, что из этих 10 только 9 получили положительный тест. Однако тест также дает 3% ложноположительных результатов для здоровых людей, а это 990*3%=30 человек. Получается, что из 1000 человек 9+30=39 получат также положительный результат теста. При этом больных всего 10 человек. Вероятность того, что кто-то из положительно протестированных реально болеет, равна 9/39=23% (9- это те, кто реально болел и получил положительный тест, а 39 – это все те, кто в принципе получил положительный тест). Эта вероятность существенно меньше и 97%, и 90%, о которых Вы, скорее всего, сразу подумали.

( Читать дальше )

Как я лажанулся с выбором времени и что из этого вышло

- 05 августа 2020, 12:55

- |

Сказано — сделано.

Выделяю под это дело 70% от всех активов и формирую 3 инвестиционных портфеля:

- 60% — полностью пассивный — покупаю ETF широкого рынка VOO + кеш на случай кризиса;

- 20% — инвестиционный с активным управлением из акций технологического сектора с минимальной диверсификацией;

- 20% — инвестиционный с активным управлением из акций S&P с приемлемой диверсификацией (10-20 акций).

( Читать дальше )

Почему нельзя “решить” рынок?

- 19 июля 2020, 14:14

- |

Таким образом, каждый пытался предугадать, насколько будет заполнен бар.

Но проблема в том, что даже если разработать абсолютно точную стратегию, которая будет предсказывать заполняемость бара, то она уже не будет точной из-за внутреннего противоречия. Смотрите:

Вы посчитали, что заполняемость бара будет большая и не пошли в бар, таким образом, вы уже сами повлияли на заполняемость бара в меньшую сторону, исходя из стратегии, которая показывала, что заполняемость будет большая. То есть сама стратегия своими выводами влияет уже на саму систему и получается двусторонняя зависимость.

Даже если со временем никто другой не разработает такую же классную стратегию, люди просто заметят, что вы приходите, когда людей в баре мало, и не приходите, когда людей в баре много, и начнут повторять за вами, ориентироваться на вас. Это собьет всю систему, любые её корректировки приведут к тому же результату в итоге. И это мы еще предполагаем, что такая стратегия существует, и её обнаружили только вы.

( Читать дальше )

Мышление рационального инвестора в пик коронавируса. Как победить новостной фон.

- 04 июня 2020, 13:49

- |

В этом году мы услышали много страшилок. Увидели нефть с отрицательными значениями, увидели крупные маржин коллы на этом новостном фоне, рассказы о крахе всех мировых экономик. Инвесторы ринулись покупать не упавшие и выросшие защитные активы, даже покупали доллар по 82 рубля. То есть покупали активы, которые не принесут им прибыль и не защитят. Защиту нужно было покупать до кризиса, своевременно, только так она может принести эффект. В своей группе ВК я опубликовал некоторые идеи на этот счет.

"15 апр в 7:06ДействияДоброе утро, колллеги!

13 апреля я писал небольшой обзор о краткосрочном видении событий. В частности, о сползании нефти и сползании акций. В Фокусе внимания, как и в предыдущий раз, у нас нефтегазовый сектор. Мы его неплохо покупали в середине марта. Затем продавали и снова совершали сделки. Сейчас расскажу о среднесрочном плане торговли.

( Читать дальше )

Эффект тайминга

- 26 февраля 2020, 08:53

- |

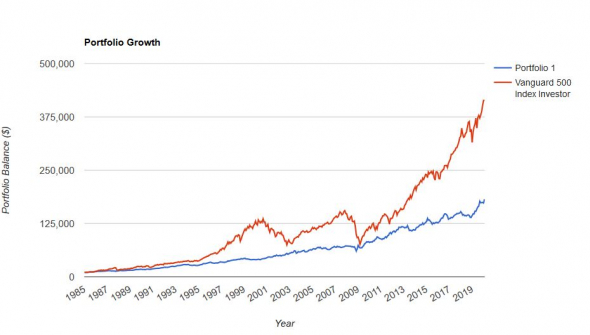

Это сравнение VWESX (Vanguard Long-Term Investment-Grade) с Vanguard 500 Index Investor начиная с 1985 года.

( Читать дальше )

Несколько наблюдений по таймингу. Бесплатно. Биткойн и не только.

- 19 февраля 2020, 16:47

- |

«Рынки всегда повторяются»-гласит известное утверждение, но как и все мемы активно насаждаемые толпе, является полуправдой.

Свойствами любой открытой системы, которая способна к эволюции, является наследственность и изменчивость.

Поэтому, рынки всегда повторяются по разному!

Когда сравниваешь патерны, как правило взгляд стремиться к последнему, но на самом деле, в последний патерн вносятся изменения из предыдущей истории. Как в блокчейне, каждый блок «вяжется» хеш-суммой предыдущего блока.

Когда анализируют график биткойна, многие думают, что будет как вчера. То есть, буквально как вчера или как год назад, в зависимости от рассматриваемого таймфрейма.

Но «подлый маркет» не дремлет, у него свой взгляд на вчера и сегодня. Как правило, изменяется таймфрейм, а не уровни цены.

Например, в конце прошлого года(последний квартал) была устроена «перерисовка графика»-средние и уровни остались планируемыми, но рисунок поменялся, плюс возникла месячная пауза.

( Читать дальше )

Риск-менеджмент - это ваша вторая натура или состояние души

- 15 мая 2018, 21:30

- |

В любой компании Директор по риск-менеджменту или Главный риск-менеджер (CRMO) – зачастую наиболее ненавидимое лицо для других служащих этой компании.

Хотя нет – «ненавидимое» преувеличение. Риск-менеджер — самый непонимаемый человек.

Он постоянно «портит жизнь» всем структурам своими «придирками» и требованиями соблюдения регламента по рискам. Зачастую даже генеральный директор не в восторге от своего риск-менеджера. И все это легко объяснимо.

Тогда начнем со следующей фразы, вкратце уже прозвучавшей:

«В любой компании риск-менеджер самое странное и ненавидимое другими людьми должностное лицо. 364 дня в году его придирки «портят жизнь» прочим сотрудникам компании, включая дирекцию, но 1 раз в год настает тот день, когда его «придирки» спасают всю компанию, если риски-таки соблюдались до этого. Однако бывает, что год за годом такого «чудесного» дня не происходит. Это самое плохое состояние для компании. Это значит она удачно попала в некий новый тренд. Риск-менеджмент забывается, риск-менеджер становится мешающимся под ногами должностным лицом. Однако прелесть «чудесного» дня в том, что он все равно настанет. И тогда компания, забывшая о риск-менеджменте оказывается на свалке истории».

( Читать дальше )

Время для активной торговли(тайминг)

- 30 марта 2018, 13:59

- |

Часто поступает вопрос о том, когда лучше торговать. Получая этот вопрос понимаю, что старые видео на моём канале никто не смотрит, еще в 2016 году был ролик про тайминг - https://www.youtube.com/watch?v=IY7jGfp8eHE

Решил собрать небольшую статистику, чтобы еще раз вам об этом рассказать! Берем любые инструменты и выделяем, три периода времени 10.00-13.00, 13.00-15.00, 16.00-18.45(для российских акций) и выясняется, что самые активные фазы движения это утро и вечер, причем утро даже чаще, чем вечер!

Я взял 3 акции — Сбербанк, Лукойл, Аэрофлот, проанализировал 60 торговых дней и получилось следующее!

Лидирует по волатильности утро и в 67% случае это самое активное время для внутридневной и скальперской торговли!

На втором месте вечер и 25% торговых дней это самое активное время!

И самая «тухлая часть дня» это обеденное время и волатильность высокая всего-лишь в 8% случаев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал