Ставка ЦБ

Рост ставок по депозитам и ОФЗ.

- 09 июля 2024, 00:34

- |

РОСТ СТАВОК ПО ВКЛАДАМ И ОФЗ В ИЮНЕ ОТРАЖАЕТ ГОТОВНОСТЬ РЫНКОВ К ПОВЫШЕНИЮ КЛЮЧЕВОЙ СТАВКИ

По данным ЦБ (http://www.cbr.ru/statistics/avgprocstav/), средняя max ставка по вкладам физлиц до 1 года в банках ТОП-10 в июня поднялась на 93 бп до 16.09% годовых – максимум с апреля 2022г. Наиболее сильно поднялись длинные ставки (более года) – на 174 бп до 15.05%.

На рынке ОФЗ в июне также наблюдался рост ставок. Сейчас ОФЗ с годовой дюрацией торгуются в районе 17% годовых, 2-года – 16.5%, 3 года – чуть выше 16%, 5 лет – 15.5%.

И рынок ОФЗ, и депозитный рынок фактически заложили повышение ключевой ставки 26 июля до 17%. Но для 18-го ключа доходности депозитов и ОФЗ низковаты. Поэтому подстройка рынков к ожидаемой 26 июля 18-й ключевой ставке может ещё продолжиться. Данные по инфляции за июнь и первую неделю июля, выходящие в среду, скорее всего, окончательно убедят рынки в неизбежности повышения ключа до 18%.

- комментировать

- 3.2К | ★1

- Комментарии ( 4 )

Время ли покупать длинные ОФЗ? Конечно, нет.

- 07 июля 2024, 22:53

- |

Повышение ставки ранее работало неплохо, ибо страна была включена в рынок международного капитала и были арбитражеры, т.е. кэри трейдеры. Сейчас этого нет.

Не удивительно, что глава ЦБ намекает, на возможное повышение ставки уже в июле. Текущая ставка не справляется с инфляционным давлением.

Нет никаких намеков, что в ЕС и США (если победит Трамп) будут мягче относиться к России.

Нет никаких намеков на скорое окончание СВО.

Есть исторические данные, какой нагрузке подвергалась финансовая система воюющих стран, как победителей, так и проигравших.

В любом случае, думайте сами. Не является инвестиционной рекомендацией.

Аналитики сошлись во мнении, как именно ЦБ поднимет ключевую ставку

- 06 июля 2024, 09:05

- |

Аналитики крупнейших российских банков считают, что рост ключевой ставки ЦБ с 16% до 18% — наиболее вероятный сценарий в июле, обратил внимание «Коммерсант». Банк России подтверждает, что регулятор изучит вероятность повышения показателя.

Следующее заседание Банка России по ключевой ставке запланировано на 26 июля. Глава ЦБ Эльвира Набиуллина заявила, что с момента последнего заседания в июне «проинфляционные риски не только возросли, но и реализовались».

Набиуллина отметила, что экономика отклонилась от базового сценария регулятора. Другой аргумент в пользу повышения ставки — рост цен на импортные товары, которые могут стать дороже из-за проблем с оплатой, о чем предупредила глава ЦБ.

Повышения ключевой ставки до 18% ждут аналитики Сбербанка, Газпромбанка, МКБ.

Впрочем, некоторые эксперты отмечают, что у ЦБ есть основания снова оставить ставку без изменений. В этом, в частности, уверен инвестиционный консультант Андрей Кочетков.

«Ставка уже чрезвычайно высокая. Холода в начале июня, желание сферы ЖКХ повысить ставки, интерес россиян к туристическим поездкам — все это повысило цены в определенных сегментах. Но в целом инфляция держится более или менее в общих рамках», — сказал Кочетков.

( Читать дальше )

Ставку ЦБ могут поднять выше 18%. Но в этом случае и снижать начнут раньше

- 04 июля 2024, 17:47

- |

Картинка создана с помощью искусственного интеллекта

Опубликованные накануне Росстатом экономические индикаторы за май говорят в целом об ускорении экономического роста после его замедления в апреле. Так, по оценке Минэкономразвития, ВВП РФ вырос в мае на 4,5% г/г после +4,4% г/г в апреле, а с исключением сезонного фактора темп роста ВВП в мае вырос на +1,9% м/м SA (+0,3% м/м SA в апреле). В целом за 5М24 рост экономики, по оценке Минэка, составил 5,0% г/г. В основе – ускорение динамики в промышленности и в потреблении.

Рынок труда – высокий уровень напряженности сохраняется. Уровень безработицы в мае второй месяц остается на историческом минимуме (2,6%). Рост номинальных и реальных зарплат в апреле вернулся к все еще высоким значениям декабря-января (17% и 8,5% г/г, соответственно), после рекордных с 2008 г показателей марта (21,6% г/г, 12,9% г/г). Это подтверждает предположение ЦБ, что аномально высокие темпы роста зарплат в феврале-марте отражают разовый эффект выплат премий по итогам прошлого года.

( Читать дальше )

Будет ли рецессия в России?

- 21 июня 2024, 12:08

- |

ПОСЛЕ СТОЛЬ МАСШТАБНОГО ПЕРЕГРЕВА ИЗБЕЖАТЬ РЕЦЕССИИ БУДЕТ СЛОЖНО

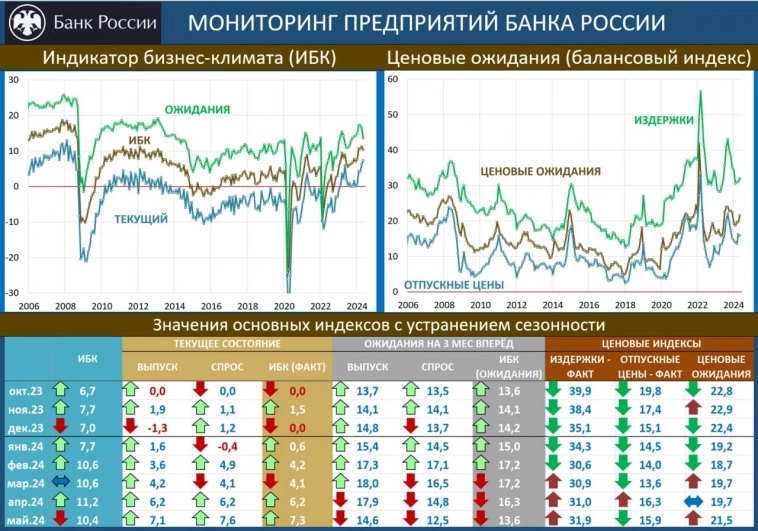

«Мониторинг предприятий Банка России (https://cbr.ru/analytics/dkp/monitoring/0624/): индекс текущего состояния, повысился с 6.2 до 7.3. Среднее значение во 2К24 — 6.8 vs 3.0 в 1К24. Это сигнализирует об ускорении роста ВВП. В данных по производству ВВП (https://rosstat.gov.ru/storage/mediabank/VDS_KVartal_OKVED2_s%202011-2024.xlsx) Росстат оценил рост в 1К24 в 1.0% qq sa (к пред. кварталу с устранением сезонности) после 0.8% qq sa в 4К23. Опрос предприятий говорит, что во 2К24 рост может быть >1.0% qq sa.

Почему этот вывод важен? 1.0% qq sa – это >4% за год. Такими темпами потенциал ВВП (https://t.me/russianmacro/19040)расти не может. Если ВВП растёт быстрее, чем потенциал, то ПЕРЕГРЕВ ЭКОНОМИКИ УСИЛИВАЕТСЯ. Разрыв выпуска, скорее всего, продолжал увеличиваться и во 2К24. И этот вывод очень хорошо бьётся с картиной инфляции (https://t.me/russianmacro/19400). Кстати, ценовые ожидания предприятий в мае подскочили до максимума с декабря.

( Читать дальше )

Итоги недели: рынок после заседания ЦБ

- 09 июня 2024, 20:27

- |

В новых «Итогах недели» обсуждаем решение Банка России по ставке и его влияние на фондовый рынок. Также говорим об акциях «Мечела», «Роснефти», ВТБ и Т-Банка и разбираемся, в какие инструменты инвестировать сегодня.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

ЦБ оставил ставку прежней, но рынок акций все равно не растет! Падение продолжится?

- 09 июня 2024, 19:45

- |

Позавчера ЦБ принял решение сохранить ключевую ставку на уровне 16% годовых, несмотря на продолжающийся разгон инфляции. Однако рынок акций, который явно падал в мае на ожиданиях возможного повышения ставки 7 июня, толком не воспринял эту новость с оптимизмом, что странно. Большинство участников рынка ожидали, что при сохранении ставки, рынок может сильно отскочить, но этого не произошло. Судя по всему, рынок не только принял тот факт, что ставку, действительно, могут повысить, но и осознал, что снижения ставки в этом году ждать уже не стоит, а ведь именно на ожиданиях ее скорого снижения рынок рос весной.

Всех приветствую! Я делаю биржевые обзоры с прогнозами по фондовому и валютному рынкам, а также составляю образовательные материалы и еженедельный дайджест с самыми важными и интересными новостями за неделю по экономике и финансам с краткими пояснениями.

Как видите из графика,индекс ММВБ закрыл торги в пятницу примерно там же, где он был еще в среду, а значит, никакого оптимизма на рынке после решения ЦБ нет, по крайне мере, пока. И, вероятно, это связано с тем, что ЦБ хоть и не повысил ставку в пятницу, но дал четко понять, что может это сделать на июльском заседании.

( Читать дальше )

Ставка ЦБ, инфляция, перспективы

- 09 июня 2024, 10:32

- |

Ставка Центрального банка России оставлена на прежнем уровне — 16% (уже в четвертый раз подряд).

В этот раз мнения сильно разделились, но голоса аналитиков, уверенных в повышении ставки, звучали особенно сильно. Сам я не люблю гадать на эту тему, но в этот раз почему то был уверен, что ставку сохранят. Так оно и случилось (конечно произошло это вовсе не от моей уверенности).

Если взглянуть на график, то можно заметить, что ставка в 16% итак уже довольно высокая (за последние 10 лет, выше была всего пару раз и довольно не долго). Кроме того, повышение до 17-18% моментального эффекта не вызовет. Так же, как не вызывали моментального эффекта и прошлые повышения ставки. Ужесточение и смягчение денежно-кредитной политики — это процесс. И этот процесс растягивается во времени. Что конечно-же не исключает того, что в дальнейшем ЦБ всё же придется поднимать ставку.

Всё разумеется будет зависеть от ситуации, а она в свою очередь будет зависеть от действий государства и различных приближенных к власти группировок. Пока все их действия выглядят довольно разнонаправленно — одни инфляцию пытаются потушить, другие её разжигают.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал