Средневзвешенная цена

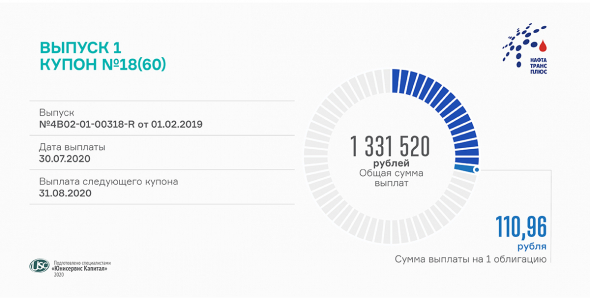

18 купон по 1 выпуску выплатил «Нафтатранс плюс»

- 31 июля 2020, 14:19

- |

Доход инвесторов, начисленный по ставке 13,5% годовых, составляющий 110,96 за одну облигацию номиналом 10 тыс. и 1 331 520 руб. за весь выпуск объемом 120 млн руб. был перечислен вчера в Национальный расчетный депозитарий.

В январе 2021-го по выпуску серии БО-01 (ISIN код: RU000A100303) намечена безотзывная оферта, в рамках которой компания определит ставку купонного дохода на третий год обращения выпуска.

В июне бумаги первого выпуска ООО ТК «Нафтатранс плюс» сформировали оборот на сумму порядка 9,34 млн руб., что на 335 тыс. больше, чем в мае. Средневзвешенная цена не только стабильно держится выше номинала, но и выросла еще на 1,49 п.п., до 101,58%.

В последнее время компания в партнерстве с концерном Shell занимается расширением сети автозаправочных станций. В этом году планируется ввести в эксплуатацию по меньшей мере еще две АЗС.

- комментировать

- 150

- Комментарии ( 0 )

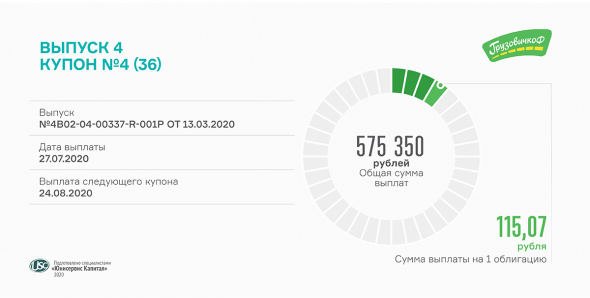

Выплачен 4 купон по 4 выпуску «ГрузовичкоФ»

- 28 июля 2020, 08:08

- |

Эмитент перечислил в пользу инвесторов 575 350 руб. по ставке 14% годовых, которая будет действовать на протяжении всего трехлетнего периода обращения облигаций. Инвестиционный доход начисляется ежемесячно и составляет 115,07 руб. на одну бумагу номиналом 10 тыс. руб.

В этом месяце окончание купонного периода по бондам серии БО-П04 (ISIN код: RU000A101K30) пришлось на субботу, 25 июля, в связи с чем выплата очередного купона была перенесена на ближайший понедельник, следующий за плановой датой платежа.

Облигации ООО «ГрузовичкоФ-Центр» торговались в июне 19 дней и сформировали оборот в размере 11,38 млн руб., что является довольно скромным результатом в сравнении с майским объемом, который составил 43 млн руб. Зато средневзвешенная цена по бумагам данного выпуска выросла сразу на 4,02 пункта, до 104,92% от номинала по итогам месяца.

( Читать дальше )

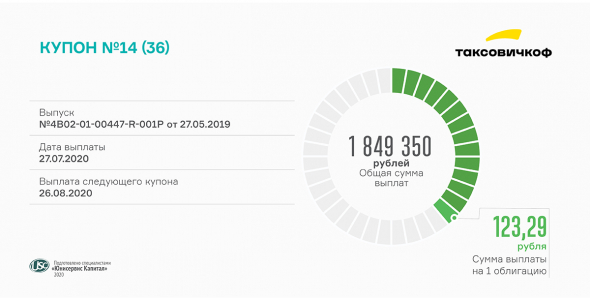

ООО «Транс-Миссия» выплатило 14 купон

- 28 июля 2020, 07:34

- |

Владелец нематериальных активов сервиса «ТаксовичкоФ», привлекший в июне прошлого года частные инвестиции на сумму 150 млн рублей, перечислил в пользу инвесторов купонный доход в размере 1 849 350 рублей.

Доход инвесторов начисляется ежемесячно по ставке 15% годовых, установленной на все три года обращения биржевых облигаций эмитента. Сумма выплаты на одну облигацию номиналом 10 тысяч рублей составляет 123,29 рубля.

Бонды ООО «Транс-Миссия» серии БО-П01 (ISIN код: RU000A100E70) активно торгуются на Московской бирже. В июне объем сделок с участием данного выпуска в денежном эквиваленте составил почти 9,64 млн рублей, а в мае торговый оборот был зафиксирован на уровне 15,94 млн рублей. Средневзвешенная цена облигаций за месяц выросла на 1,36 п.п. и составила 102,49% от номинальной стоимости.

Сервис «ТаксовичкоФ», начинавший свою работу в Санкт-Петербурге в 2014 г., сегодня предоставляет услуги уже более чем в 40 городах России и стран СНГ. По состоянию на конец марта 2020 г. 51,5% всех заказов и 13,4 тыс. зарегистрированных в базе сервиса автомобилей приходится на регионы.

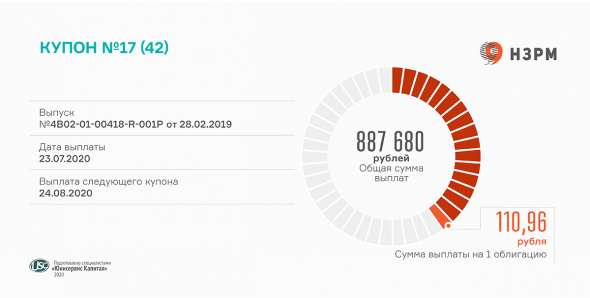

Выплату 17 купона осуществил «НЗРМ»

- 23 июля 2020, 11:47

- |

Доход инвесторов ежемесячно начисляется по ставке 13,5% годовых, которая будет действовать вплоть до погашения облигаций в августе 2022 года.

Общая сумма купонного дохода, перечисленная эмитентом в НРД, составляет 887 680 рублей (по 110,96 рубля на одну бумагу).

Напомним, что выпуск облигаций «НЗРМ» серии БО-П01 (ISIN код: RU000A1004Z9) объемом 80 млн рублей был размещен в марте 2019 г. Номинал ценной бумаги — 10 тыс. рублей. Срок обращения — 3,5 года. По условиям эмиссии, досрочного погашения бумаг эмитентом не предусмотрено.

За 20 торговых дней в июне бонды Новосибирского завода резки металла сформировали оборот в размере 3,27 млн руб., что на 1,52 млн меньше, чем месяцем ранее. Их средневзвешенная цена в июне выросла на 0,64 пункта и зафиксирована на уровне 104,32% от номинальной стоимости бумаг.

С июля компания вернулась к докризисному графику работы в две смены и настраивает новоприобретенное оборудование — листогиб и машину лазерной резки.

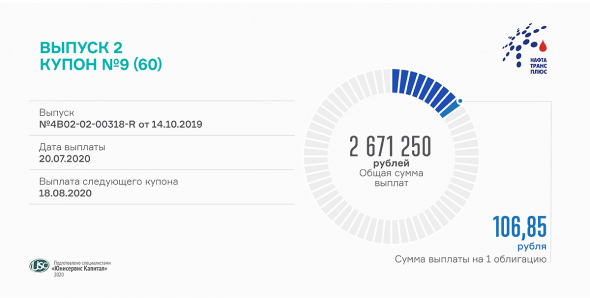

9 купон по второму выпуску перечислил «Нафтатранс плюс»

- 21 июля 2020, 14:02

- |

Сумма денежных средств, перечисленных компанией в НРД в пользу инвесторов, составила 2 671 250 руб. Текущий купон по облигациям данного выпуска установлен в размере 13% годовых. Его выплата производится ежемесячно из расчета 106,85 руб. на одну бумагу номиналом 10 тысяч руб.

Размер купона компания устанавливает ежемесячно с учетом текущей ставки Центробанка плюс 6%, но не более 15% и не менее 13% годовых.

Напомним, что всего в обращении находятся два выпуска биржевых облигаций «Нафтатранс плюс» на общую сумму 370 млн руб. Объем облигационного займа 2-й серии составляет 250 млн руб. и рассчитан на 5 лет. ISIN код: RU000A100YD8.

Бумаги второго выпуска в июне пользовались высоким спросом во время торгов на Московской бирже — зафиксированный оборот по ним составил порядка 37,6 млн руб., что почти на 24,4 млн руб. больше, чем в мае. Средневзвешенная цена планомерно повышается вот уже 4-й месяц подряд и в июне составила близкие к номиналу 99,7%.

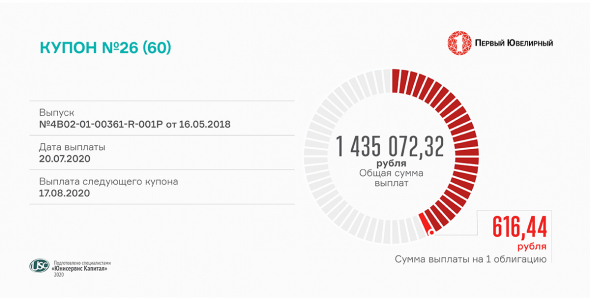

«Первый Ювелирный» выплатил вчера 26 купон

- 21 июля 2020, 12:56

- |

Очередное перечисление дохода в пользу инвесторов в сумме 1 435 072,32 рубля было перенесено с субботы, 18 июля, на ближайший рабочий день — понедельник, 20 июля.

Купонные выплаты по данному облигационному выпуску начисляются ежемесячно по ставке 15% годовых, которая будет действовать вплоть до мая следующего года, тогда же состоится очередная безотзывная оферта по бумагам компании.

В обращении находятся 2 328 из 3800 облигаций выпуска ООО «ПЮДМ» на общую сумму 116,4 млн рублей. Номинал бондов — 50 тысяч рублей. Размещение прошло с мая 2018 г. по апрель 2019 г. Срок обращения выпуска — 5 лет, до мая 2023 г. ISIN код: RU000A0ZZ8A2.

В июне бонды компании торговались 19 дней. Общий оборот по ним составил немногим более 7,6 млн рублей, что на 5,16 млн меньше майских итогов. Средневзвешенная цена показывает стабильный рост (+1,45 п.п.) и составляет 102,24% от номинальной стоимости облигаций.

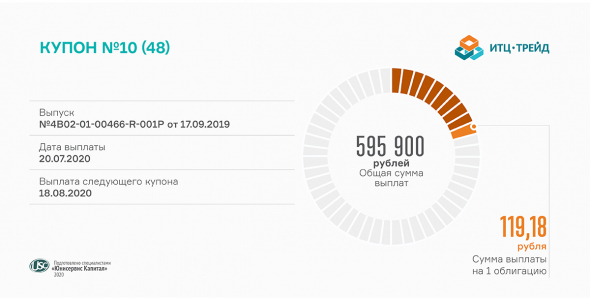

Завершился 10 купонный период по облигациям ООО «ИТЦ-Трейд»

- 21 июля 2020, 12:50

- |

Компания перечислила инвесторам купонный доход в размере 119,18 рубля на каждую бумагу номиналом 10 тысяч рублей. Общая сумма выплат по облигациям выпуска составила 595 900 рублей.

Перечисление денежных средств было перенесено на 20 июля, поскольку плановая транзакция пришлась на воскресенье, 19 июля.

По бондам ООО «ИТЦ-Трейд» серии БО-П01 (ISIN код: RU000A100UP0) на все 4 года обращения установлена фиксированная ставка купонного дохода, которая составляет 14,5% годовых. Общий объем эмиссии — 50 млн рублей.

За 17 торговых дней июня облигации компании сформировали оборот порядка 2,38 млн рублей, который почти вдвое (4,22 млн) уступает майскому. Средневзвешенная цена между тем поднялась еще на 0,52 пункта и составила 102,51% от номинальной стоимости облигаций.

Недавно мы получили комментарии пресс-службы «ИТЦ-Трейд» относительно текущей ситуации на рынке бумаги. В компании отметили, что кризисный период успешно преодолен.

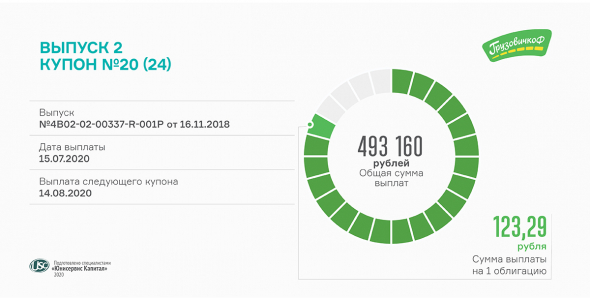

20 купон по 2 выпуску облигаций выплатит «ГрузовичкоФ»

- 15 июля 2020, 13:16

- |

Сумма купонного дохода, начисленного по фиксированной ставке 15% годовых, составила 493 160 руб. На одну бумагу номинальной стоимостью 10 тыс. приходится 123,29 руб. ежемесячных выплат.

Второй выпуск эмитента серии БО-П02 (ISIN код: RU000A0ZZV03) объемом 40 млн рублей был размещен в конце 2018-го и уже близится к погашению, которое состоится через 4 месяца, 12 ноября.

Из-за скорой выплаты облигационного займа интерес к бумагам данного выпуска довольно сдержанный. В июне оборот по ним составил немногим более 2,9 млн руб., а в мае объем сделок был зафиксирован на уровне 2,45 млн руб. При этом средневзвешенная цена, хоть и снизилась за месяц на 0,24 пункта, по-прежнему держится выше номинала и составляет 104,06%.

На сегодняшний день в обращении находятся три облигационных выпуска «ГрузовичкоФ-Центр» на общую сумму 140 млн рублей. Привлеченные в рамках эмиссии средства используются для расширения географии присутствия мувингового сервиса в регионах России и странах СНГ, а также пополнения автопарка новым грузовым транспортом.

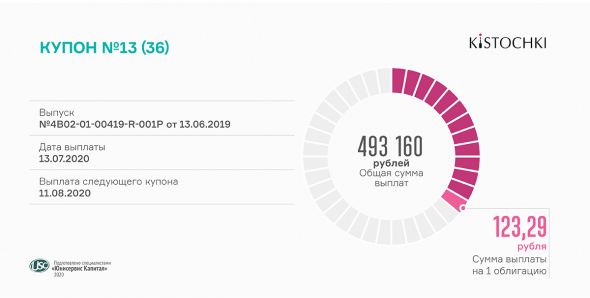

«Кисточки Финанс» выплатят 13-й купон

- 13 июля 2020, 13:47

- |

Очередной купонный период завершился в воскресенье, 12 июля, а выплата за него состоится сегодня.

Каждый месяц компания перечисляет в НРД без малого 500 тыс. рублей. Из них на одну облигацию приходится по 123,29 рубля купонного дохода. Выплаты осуществляются по ставке 15% годовых.

По итогам июня объем торгов облигациями «Кисточки Финанс» (RU000A100FZ0) вырос до 9,3 млн рублей. Средневзвешенная цена возвращается к докризисным позициям — 96,56% от номинала.

В прошлом месяце компания прошла оферту: облигации не были досрочно погашены по требованию владельцев, которое возникло через год после размещения выпуска в связи с установлением компанией ставки на второй и третий год обращения ценных бумаг. К слову, KISTOCHKI сохранили высокую ставку на 13-36 купонные периоды, до планового погашения выпуска в июне 2022 г.

( Читать дальше )

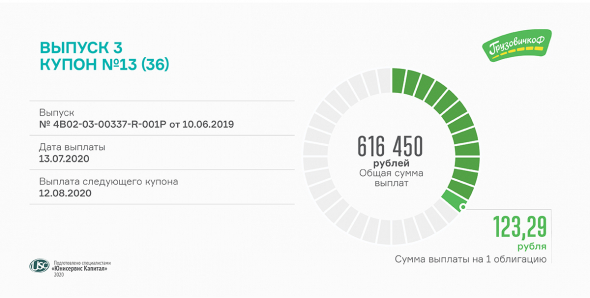

«ГрузовичкоФ-Центр» выплачивает 13 купон по 3 выпуску

- 13 июля 2020, 13:33

- |

Купонный доход начисляется ежемесячно по ставке 15% годовых, которая будет действовать до июня 2021 года. Общая сумма выплаты составляет 616 450 руб. за выпуск объемом 50 млн руб. из расчета 123,29 руб. на одну облигацию номинальной стоимостью 10 тысяч.

Это третий из четырех облигационных займов эмитента. Бумаги серии БО-П03 (ISIN код: RU000A100FY3) поступили в обращение в середине 2019 года. Компания планирует погасить бонды через 2 года, однако условиями выпуска предусмотрено также досрочное погашение в рамках оферты в июне следующего года.

Объем торгов облигациями третьего выпуска «ГрузовичкоФ» составил в июне без малого 3,8 млн (против 7,1 млн в мае). Средневзвешенная цена облигаций продолжает повышаться и уже достигла значения 104,73% от номинала, прибавив за прошедший месяц еще 1,46 п.п.

К публикации готовится аналитическое покрытие с результатами работы мувингового сервиса в І квартале 2020 года. Следите за нашими обновлениями, чтобы быть в курсе актуальных новостей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал