Сделки

СИШКА, ДАВАЙ УЖЕ, ПАДАЙ. СДЕЛКИ 31.05.2023

- 31 мая 2023, 23:51

- |

Как вчера и планировал https://smart-lab.ru/blog/908228.php, торговал от шорта сегодня.

Профитнул немного.

Пока что рассматриваю шорт дальше.

Посмотрю, как откроется. Присоединюсь если что.

Все сделки и обзоры в телеге https://t.me/madeyourtrade

- комментировать

- 226 | ★2

- Комментарии ( 0 )

Портфель ВДО. 9% дохода с начала года. И много маленьких сделок

- 31 мая 2023, 07:46

- |

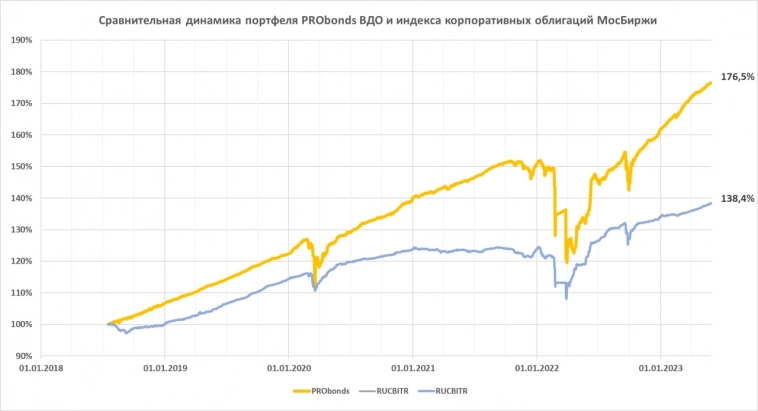

Портфель PRObonds ВДО преодолел 9%-ную отметку дохода с начала года. Таргет на весь нынешний год – 14% — всё ближе. Если рынок останется более-менее спокойным, то замахиваться можно будет и на 15-16%. Но говорить об этом рано.

Прирост портфеля за последние 365 дней – 31%, за время ведения портфеля, с июля 2018 – 76,5%.

Внутренняя доходность портфеля, по которой можно ориентироваться на результат ближайших месяцев – 13,3%. Значительно ниже, чем раньше. Значительно выше депозитных ставок. К тому же новые позиции должны добавить портфелю доходности.

Портфель имеет средневзвешенный кредитный рейтинг ВВВ, что оставляет его строго в сегменте ВДО. Но на верхней рейтинговой ступени сегмента. Потому не считаю, что против доходности стоят избыточные риски.

Сделки.

( Читать дальше )

ЗОЛОТО. РАЗБОР 30.05.2023

- 30 мая 2023, 15:24

- |

▪️ Расчетная цель по клину (https://t.me/madeyourtrade/3267) была на 1940.

▪️ Я отшортился по 1976,5 https://t.me/madeyourtrade/3268.

▪️ По пути сформировался нисходящий треугольник.

▪️ Пробой вниз с открытия, дал цель в районе 1936,5.

▪️ Пробой на объеме.

▪️ До цели по клину (1940), не дошли 4пункта.

▪️ Последовал выкуп. (Не было возможности посмотреть, как проходили объемы в стакане).

▪️ Пофиксил шорт на возврате в фигуру https://t.me/madeyourtrade/3274

Надо будет проверить в дальнейшем такие ситуации на возможность реверса, если не реализовывается цель. Понаблюдать, что в стакане происходит. Такие сетапы дают хороший противоход и нормальные точки входа.🤔

Все сделки в телеге @madeyourtrade

ЗОЛОТО 30.05.2023

- 30 мая 2023, 11:45

- |

Зафиксировал шорт по золоту (начало: https://t.me/madeyourtrade/3268).

Цель ниже была, ну да ладно, и на этом спасибо).

Все сделки в телеге @madeyourtrade

Трейдинг для начинающих. Торговля и обучение в прямом эфире. Часть 2

- 30 мая 2023, 10:57

- |

Вторник — это день новичка на нашем канале. В этот день мы совершаем простые сделки на рынке, отвечаем на вопросы начинающих трейдеров и разбираем темы, которые актуальны для новичков.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://proplive.ru/education В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

( Читать дальше )

Трейдинг для начинающих. Торговля и обучение в прямом эфире

- 30 мая 2023, 09:32

- |

Вторник — это день новичка на нашем канале. В этот день мы совершаем простые сделки на рынке, отвечаем на вопросы начинающих трейдеров и разбираем темы, которые актуальны для новичков.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://proplive.ru/education В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

( Читать дальше )

ЗОЛОТО В ШОРТ. СДЕЛКИ 25.05.2023

- 26 мая 2023, 00:31

- |

▪️ Основная идея была на отработке продолжения целевого падения пробитого нисходящего клина.

▪️ Локально, вырисовывалась потенциальная перевернутая голова и плечи.

▪️ Когда правое плечо еще не сформировалось, очень много страждущих, помимо покупки лоев, еще очень хотят купить пораньше правое плечо.

▪️ Я делал ставку на то, что ГиП сломается, и падение продолжится.

▪️ Это и произошло. ГиП сломана, цена пробила лой.

▪️ Цель по формации округлил на 1940.

Отработка:

( Читать дальше )

ТОРГУЕМ ТОЛЬКО ПОНЯТНОЕ

- 25 мая 2023, 15:09

- |

Самое сложное в трейдинге – ждать своих торговых ситуаций, которые тебе понятны.

Рынок всегда будет провоцировать на сделку, особенно, в периоды низкой волатильности, когда после входа получаешь вкат.

Вывод: торговать только понятные тебе ситуации, которые ты привык отрабатывать, И в периоды, когда идёт рост волатильности. Тренировать выдержку.

Для кого-то это покажется очевидным, но в этом вся суть успешной торговли.

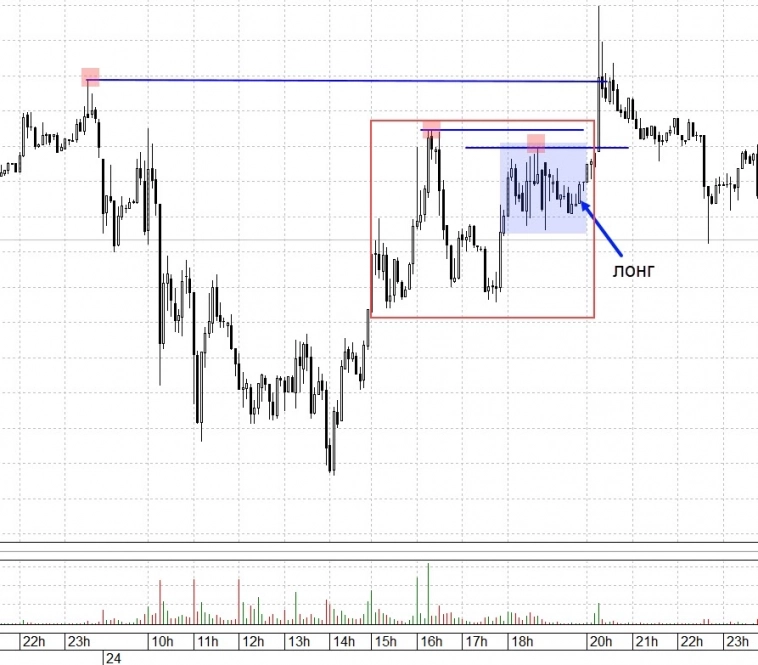

Вчера отработал паттерн перед прострелом вверх на вечерке.

▪️ Близко находятся локальные хаи.

▪️ Цена консолидируется в маленьком треугольнике с четкой наклонкой.

▪️ Наверху в стакане стоят сетки по 500 коней. Выше, еще на 1500. Для нынешних вечерок не типовая ситуация.

▪️ В 21:00 публикация протоколов FOMC

▪️ Залил на пробой наклонки в лонг.

▪️ Импульс прошел сразу на входе.

▪️ Цена к точке закупа не возвращалась, что очень хорошо.

▪️ Дальше, одной палкой, на объеме, прошел прострел со съемом ликвидности за уровнями после поджатия.

( Читать дальше )

Профессиональный трейдинг. Сложные сделки, разбор ситуаций на рынке

- 25 мая 2023, 09:34

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://proplive.ru/education В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

( Читать дальше )

СИШКА, ГДЕ ИКСЫ, СУКА!11 (с)

- 23 мая 2023, 22:28

- |

Шортил сегодня. Эх, только перешел на страший фрейм, чтобы на нем затащить, выставился в безубыток, но затащилось обратно(

Что ж, ок.

Скидывайте, как фьючи сегодня оттрейдили, порадуюсь хоть за вас.

Все сделки @madeyourtrade

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал