SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

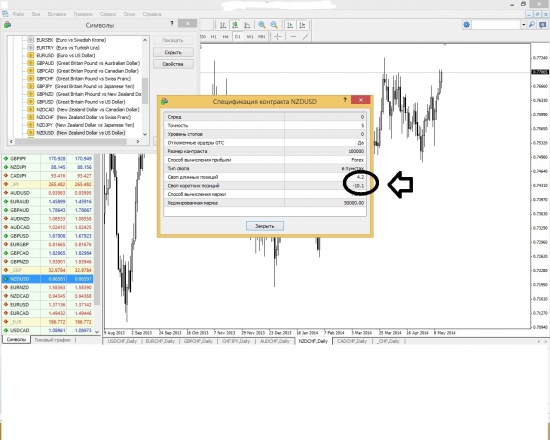

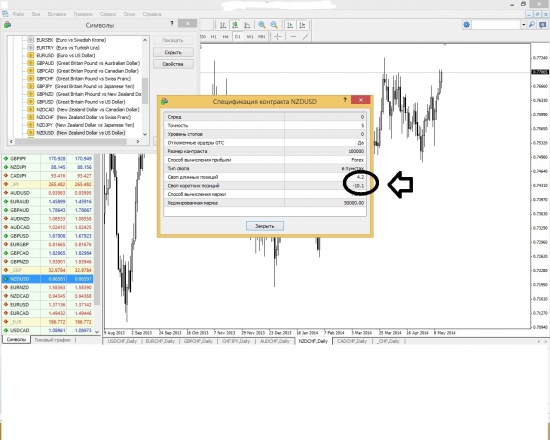

Своп

Таблица свопов, MetaTrader4

- 14 мая 2014, 14:01

- |

Знающие люди подскажите пожалуйста, нужна ваша помощь.

В каком файле и как оттуда достать информацию о свопах? Хочу построить и распечатать таблицу

В каком файле и как оттуда достать информацию о свопах? Хочу построить и распечатать таблицу

- комментировать

- Комментарии ( 5 )

Денежный рынок 2013 анализ статистических показателей

- 26 февраля 2014, 16:58

- |

Объем денежного рынка:

Объемы открытых позиций по операциям МБК и РЕПО были достаточно стабильны.

Рынок МБК где-то на 50-200 млрд. больше по объему РЕПО, однако с октября «спред» стал сужаться и в конце октября и в декабре РЕПО превосходил по объему МБК – что говорит о том, что банки «следят за своим риском» и переходят с необеспеченного рынка на рынок залоговый. Более того, надо заметить, что продолжается «тренд» увеличения позиций в РЕПО с ЦК (я уже писал об этом).

Рынок СВОП – напротив показал динамику роста (банки намного охотнее работали с валютой) – и если в начале 2013 разница между СВОП и МБК+РЕПО была в районе -100/+100 (т.е. и больше и меньше по объему), то, начиная с марта объем рынка СВОП стал постоянно «главенствовать» над МБК+РЕПО – в августе достигнув «пика» почти 850 млрд. – в ноябре снижение к началу года, затем снова рост 350-550 млрд.

( Читать дальше )

Объемы открытых позиций по операциям МБК и РЕПО были достаточно стабильны.

Рынок МБК где-то на 50-200 млрд. больше по объему РЕПО, однако с октября «спред» стал сужаться и в конце октября и в декабре РЕПО превосходил по объему МБК – что говорит о том, что банки «следят за своим риском» и переходят с необеспеченного рынка на рынок залоговый. Более того, надо заметить, что продолжается «тренд» увеличения позиций в РЕПО с ЦК (я уже писал об этом).

Рынок СВОП – напротив показал динамику роста (банки намного охотнее работали с валютой) – и если в начале 2013 разница между СВОП и МБК+РЕПО была в районе -100/+100 (т.е. и больше и меньше по объему), то, начиная с марта объем рынка СВОП стал постоянно «главенствовать» над МБК+РЕПО – в августе достигнув «пика» почти 850 млрд. – в ноябре снижение к началу года, затем снова рост 350-550 млрд.

( Читать дальше )

Золотой своп

- 06 ноября 2013, 19:22

- |

Вот подскажите люди добрые, кто в теме разбирается. Если с ценообразованием валютных свопов все понятно, что это разность ставок фондирования той и другой валюы, то как быть с такой экозотикой для сознания как своп на рубль или доллар — золото? Это просто вообще непонятно.

Сколько должен давать золотой депозит, кто нить привлекает такие? Где взять рублевую и долларовую эталлонную ставку на золото?

Оч интересно, наверняка кто-то в курсе, буду признателен.

Сколько должен давать золотой депозит, кто нить привлекает такие? Где взять рублевую и долларовую эталлонную ставку на золото?

Оч интересно, наверняка кто-то в курсе, буду признателен.

Что происходит со свопами?

- 04 октября 2013, 14:28

- |

Всю последнюю неделю стоимость свопов падает.

Вчера был абсолютный рекорд 0,0031, что соответствует ставке 3,5% годовых, а с учетом комиссий так вообще 3%.

Итак, формула расчета стоимости свопа сводится к разности ставок валют, следовательно Rur% — USD% = 3.5%, LIBOR USD

( Читать дальше )

Вчера был абсолютный рекорд 0,0031, что соответствует ставке 3,5% годовых, а с учетом комиссий так вообще 3%.

Итак, формула расчета стоимости свопа сводится к разности ставок валют, следовательно Rur% — USD% = 3.5%, LIBOR USD

| US dollar LIBOR | 10-03-2013 | US dollar LIBOR overnight | 0.10320 % |

( Читать дальше )

Ликвидность 24.09.2013

- 24 сентября 2013, 16:51

- |

Своп:

Долларовый своп утро — 6,1%; на 16:00 — 6,5%

РЕПО:

Акции (овер) — 6,23%

Облигации (овер) — 6,24%

РЕПО с ЦК:

26210 — 6,19%

26207 — 6,19%

Обороты-то неплохие… но сделок мало… 5-10 на инструменте… это не рынок...

МБК:

МБК Delta — 6,5%

МБК контрагенты — 6,25% / 6,5%

ЦБР:

ЦБР лимит на овер — 450 млрд.

При этом сальдо операций ЦБР по предоставлению/абсорбированию ликвидности увеличилось с -2322 млрд. — 17 сентября до -2464 млрд. сегодня.

Статистика за месяц:

http://smoketrader.ru/index.php/denezhnyj-rynok/110-mm240913

Долларовый своп утро — 6,1%; на 16:00 — 6,5%

РЕПО:

Акции (овер) — 6,23%

Облигации (овер) — 6,24%

РЕПО с ЦК:

26210 — 6,19%

26207 — 6,19%

Обороты-то неплохие… но сделок мало… 5-10 на инструменте… это не рынок...

МБК:

МБК Delta — 6,5%

МБК контрагенты — 6,25% / 6,5%

ЦБР:

ЦБР лимит на овер — 450 млрд.

- На овере рынок «сработал» в рамках лимита — 282,195 млрд., ср.взв.ставка — 5,5452%; макс. — 5,9%

- На недельном РЕПО рынок привлек — 2055,690 млрд. (2,055 трлн.) — опять же в рамках лимита, ср.взв.ставка — 5,5198%; макс. — 5,9%

При этом сальдо операций ЦБР по предоставлению/абсорбированию ликвидности увеличилось с -2322 млрд. — 17 сентября до -2464 млрд. сегодня.

Статистика за месяц:

- 27 августа (на «переход»): -2284 млрд.

- 3 сентября сальдо было: -2192 млрд.

- 10 сентября: -2166 млрд.

- 17 сентября: -2322 млрд.

- 24 сентября (на «переход»): -2464 млрд.

http://smoketrader.ru/index.php/denezhnyj-rynok/110-mm240913

Ликвидность 23.09.2013

- 23 сентября 2013, 18:18

- |

Своп:

Долларовые свопы закрылись по 6,42%, при том, что с утра торговались 6,15%.

РЕПО:

На междилерском РЕПО цены подросли к верхней «границе» (6,5% которая):

Акции (овер) — 17:00 — 6,23%; 18:00 — 6,23%

Облигации (овер) — 17:00 — 6,26%; 18:00 — 6,25%

РЕПО с ЦК:

26206 — 6,3%

26212 — 6,25%

МБК:

МБК Delta — 6,5%

МБК контрагенты — 6-6,25% / 6,25-6,5%

ЦБР:

ЦБР лимит на овер — 290 млрд.

ЦБР рынок привлек — 290 млрд.; 5,5584% ср.взв.ставка; мин. — 5,5%; макс.- 5,89%.

Кстати, НАПОМИНАЮ!!!! ОВЕРДРАФТ У ЦБР — 6,5%!!! (а не 8,25%)

http://smoketrader.ru/index.php/denezhnyj-rynok/107-mm230913

Долларовые свопы закрылись по 6,42%, при том, что с утра торговались 6,15%.

РЕПО:

На междилерском РЕПО цены подросли к верхней «границе» (6,5% которая):

Акции (овер) — 17:00 — 6,23%; 18:00 — 6,23%

Облигации (овер) — 17:00 — 6,26%; 18:00 — 6,25%

РЕПО с ЦК:

26206 — 6,3%

26212 — 6,25%

МБК:

МБК Delta — 6,5%

МБК контрагенты — 6-6,25% / 6,25-6,5%

ЦБР:

ЦБР лимит на овер — 290 млрд.

ЦБР рынок привлек — 290 млрд.; 5,5584% ср.взв.ставка; мин. — 5,5%; макс.- 5,89%.

Кстати, НАПОМИНАЮ!!!! ОВЕРДРАФТ У ЦБР — 6,5%!!! (а не 8,25%)

http://smoketrader.ru/index.php/denezhnyj-rynok/107-mm230913

Основные тезисы Обзора ЦБР по денежному рынку за II квартал 2013.

- 30 августа 2013, 10:24

- |

ЦБР – Обзор денежного рынка. 2 квартал 2013. Основные тезисы и статистика.

Обзор подготовлен Департаментом финансовой стабильности с участием Департамента исследований и информации и Сводного экономического департамента Банка России.

Обзор вполне логичен и практически полностью совпадает с моим мнением по состоянию денежного рынка РФ, поэтому привожу оригинальный текст.

Структура денежного рынка (в среднем за квартал):

Во II квартале 2013 года наблюдался рост доли сделок «валютный СВОП» в общем объеме сделок на денежном рынке. Доля указанного сегмента денежного рынка увеличилась с 54% до 62%. Повышенный интерес участников к операциям на рынке СВОП объяснялся постепенным сокращением в портфелях участников объема обеспечения, доступного для совершения сделок РЕПО.

Во II квартале доля операций «овернайт» сократилась на всех сегментах рынка при одновременном росте доли операций «неделя» и на срок «выше недели»: на рынке СВОП с 96,8% до 91,7%, на рынке РЕПО с 89,8% до 86,6%, на МБК с 83,5% до 76,9%. В целом, операции на денежном рынке носили преимущественно краткосрочный характер.

( Читать дальше )

Обзор подготовлен Департаментом финансовой стабильности с участием Департамента исследований и информации и Сводного экономического департамента Банка России.

Обзор вполне логичен и практически полностью совпадает с моим мнением по состоянию денежного рынка РФ, поэтому привожу оригинальный текст.

Структура денежного рынка (в среднем за квартал):

- МБК – 22% (Q1 – 26%)

- РЕПО – 16% (Q1 — 20%)

- СВОП – 62% — (Q1 — 54%)

Во II квартале 2013 года наблюдался рост доли сделок «валютный СВОП» в общем объеме сделок на денежном рынке. Доля указанного сегмента денежного рынка увеличилась с 54% до 62%. Повышенный интерес участников к операциям на рынке СВОП объяснялся постепенным сокращением в портфелях участников объема обеспечения, доступного для совершения сделок РЕПО.

Во II квартале доля операций «овернайт» сократилась на всех сегментах рынка при одновременном росте доли операций «неделя» и на срок «выше недели»: на рынке СВОП с 96,8% до 91,7%, на рынке РЕПО с 89,8% до 86,6%, на МБК с 83,5% до 76,9%. В целом, операции на денежном рынке носили преимущественно краткосрочный характер.

( Читать дальше )

В России может появиться рынок кредитных дефолтных свопов!

- 04 августа 2013, 23:34

- |

На российском рынке может появиться новый производный финансовый инструмент. Федеральная служба по финансовым рынкам (ФСФР) распространила среди банков проект приказа (см. www.vedomosti.ru), который вводит понятие «кредитный дефолтный своп», или CDS.

Это рыночная страховка от дефолта по долгам. Типичный своп — пятилетний контракт на страхование долга на $10 млн (цена такого контракта растет вместе с вероятностью дефолта). В случае дефолта эмитента продавец CDS выплачивает покупателю номинальную сумму долга, например, по облигации в обмен на саму облигацию или ее текущую стоимость.

CDS стали популярными в начале 2000-х гг. и способствовали кризису.

Фактически это означает закладывание основ рынка CDS в России, подтвердил замруководителя ФСФР Сергей Харламов: «Мы описали новый базисный актив, соответствующий стандартам ISDA (Международная ассоциация свопов и деривативов. — “Ведомости”)». В российском законодательстве такого инструмента не было — основной объем сделок в мире заключается по английскому праву, говорит зампред правления банка «Возрождение» Андрей Шалимов.

( Читать дальше )

Это рыночная страховка от дефолта по долгам. Типичный своп — пятилетний контракт на страхование долга на $10 млн (цена такого контракта растет вместе с вероятностью дефолта). В случае дефолта эмитента продавец CDS выплачивает покупателю номинальную сумму долга, например, по облигации в обмен на саму облигацию или ее текущую стоимость.

CDS стали популярными в начале 2000-х гг. и способствовали кризису.

Фактически это означает закладывание основ рынка CDS в России, подтвердил замруководителя ФСФР Сергей Харламов: «Мы описали новый базисный актив, соответствующий стандартам ISDA (Международная ассоциация свопов и деривативов. — “Ведомости”)». В российском законодательстве такого инструмента не было — основной объем сделок в мире заключается по английскому праву, говорит зампред правления банка «Возрождение» Андрей Шалимов.

( Читать дальше )

Стратегия хеджирования на дизельное топливо, претендующая на лавры креатива

- 03 августа 2013, 10:09

- |

Поскольку в настоящее время, что Brent, что WTIперманентно пребывают за горизонтом цены в $100/барр., многие крупные потребители топлива находятся в столь же перманентном поиске инновационных хеджевых стратегий, который бы защитили их от высоких ценовой волатильности. Кроме того, некоторые компании не хотят или просто не имеют возможности тратиться на премии при покупке опционов. Отталкиваясь от всего сказанного, приходим к выводу, что наиболее предпочтительной стратегией при таких вводных является своп с элементами участия.

Потребительский своп с элементами участия – это сочетание свопа с фиксированной ценой и опциона пут. Данная стратегия как нельзя лучше подойдет именно потребителям топлива поскольку опцион пут страхует держателя от падения цен. Тем не менее, разница заключается в том, что потребитель не оплачивает премию к опциону во время экспирации, что требуют условия обычного опциона пут. Премия уже встроена в тело самого опциона.

( Читать дальше )

Потребительский своп с элементами участия – это сочетание свопа с фиксированной ценой и опциона пут. Данная стратегия как нельзя лучше подойдет именно потребителям топлива поскольку опцион пут страхует держателя от падения цен. Тем не менее, разница заключается в том, что потребитель не оплачивает премию к опциону во время экспирации, что требуют условия обычного опциона пут. Премия уже встроена в тело самого опциона.

( Читать дальше )

В птн и пнд был рекордные объемы свопов, с чем может быть связано?

- 02 апреля 2013, 16:19

- |

… мы полагаем, что значительного дефицита ликвидности не было, и спрос на рынке валютных свопов «овернайт» обусловлен другими причинами – возможно, неожиданным притоком краткосрочных валютных депозитов в банковскую систему.

ВТБ-кап

ВТБ-кап

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал