СберБанк

Сбербанк. Откуда столько негатива.

- 07 февраля 2022, 14:33

- |

Сбер. Откуда столько негатива? И какие перспективы?

После коррекции российского рынка в общем и акций Сбера в частности, многие участники рынка (в основном конечно начинающие инвесторы), вдруг решили, что ценные бумаги Сбера им стали неинтересны и бесперспективны.

Со своих пиковых значений в октябре 2021 года акции к февралю 2022 скорректировались на 34% с 387 до 256 руб.

Что же, давайте посмотрим на бизнес компании комплексно.

— Сбер крупнейший банк России с капитализацией 5,7 трлн. руб.

— самый крупный банк в Восточной Европе по размеру активов.

— 15-й банк в мире по рыночной капитализации.

— 3-й по силе бренда в мире.

Рыночная доля в России:

31,9% — Корпоративный кредиты.

42,6% — Розничные кредиты.

45,2% — Розничные депозиты.

Клиентская база:

104 млн. человек — число активных розничных клиентов банка.

73,1 млн. человек – количество ежемесячных пользователей сервиса Сбербанк онлайн.

2,4 млн. ежемесячный пользователей Сбер Бизнес Онлайн

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 22 )

Сколько должен стоить Сбербанк по мультипликаторам?

- 07 февраля 2022, 14:15

- |

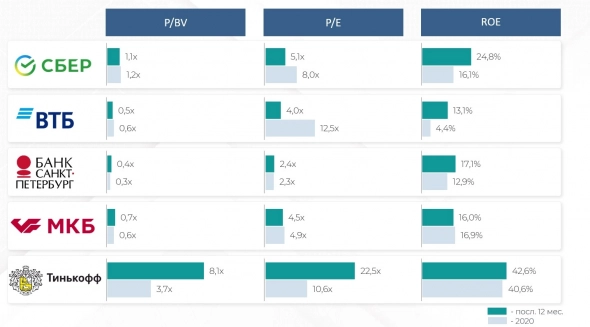

[1] Мы решили сравнить Сбер с другими российскими банками

Но это сравнение не дало очевидных ответов. Ни с одни из торгуемых банков сравнивать Сбер некорректно.

Во-первых, Сбер это особый банк…второго такого же крупного банка в России нет. Ему принадлежит 1/3, а по некоторым метрикам половина всего рынка.

А значит Сбер неправильно сравнивать с МКБ или Банком Санкт-Петербург, которые существенно меньше его.

Со вторым крупнейшим банком в секторе – ВТБ также сравнивать бессмысленно. Это совсем разные банки.

Остается Тинькофф. Но тут мультипликаторы различаются в несколько раз. Тинькофф растет быстрее Сбера, а потому и стоит дороже.

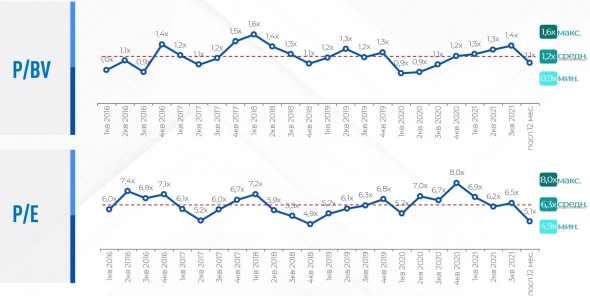

[2] Далее мы проанализировали исторические мультипликаторы.

( Читать дальше )

#STOCKS #SBER Сбербанк. Глобальное вью.

- 07 февраля 2022, 14:08

- |

Сбербанк. Глобальное вью.

Долго размечал Сбербанк и пришел к двум возможным сценариям, которые строятся на восходящих каналах:

1. Широкий канал.

Предполагает еще 30% падение с +- текущих уровней в район 180 рублей. Примерная траектория движения изображена на графике. По данному сценарию, сейчас цена в районе медианы канала и пересечения трендовых, от которых может продолжиться коррекционное движение.

Из нюансов сценария:

1)Сильный уровень 250 руб. и ЕМА200 (на недельном графике).

ЕМА200 Сбер пробивал:

в 2008 и улетел на практически на 80% вниз и спустя год вернулся выше,

в 2014 году максимально длительный пробой (+-1,5 года) и падение на 48%.

Соответственно, если Сбер пробивает уровень вниз, то возникает вопрос о периоде, когда он вернется обратно и продолжит восходящий тренд.

( Читать дальше )

Убыток Сбербанка от переоценки ценных бумаг в январе перекрыл по размеру чистую прибыль — Интерфакс

- 07 февраля 2022, 13:23

- |

👉 Переоценка ценных бумаг в январе 2022 года по РСБУ составила минус 102,4 млрд рублей, сообщили «Интерфаксу» в пресс-службе Сбербанка

👉 Месяцем ранее, в декабре 2021 года, этот показатель был положительным — плюс 11,5 млрд рублей

👉 Чистая прибыль Сбербанка в январе 2022 года составила 100,2 млрд рублей (+15,6% к январю 2021 года).

Усиленные Инвестиции: обзор за 28 января - 04 февраля

- 07 февраля 2022, 11:07

- |

- Портфель вырос на 2.6% против индекса Мосбиржи -0.5%

- По основным компаниям изменения: Акрон +15.7%, Мечел +11.2%, Head Hunter+6.8%, ГлобалТранс +1.3%, Газпром -1.5%, Фосагро -3.9%, Магнит +7.8%, Северсталь+5.8%, Лукойл +3.5%, НЛМК +2.9%, Сбербанк -0.5%, ММК -0.9%, Газпром нефть-1.0%, Полиметалл -2.0%, Татнефть -2.5%, Норникель -3.1%, Детский мир -3.2%, Мать и дитя -3.3%, Эталон -3.9%, ВТБ Банк -4.9%)

- Акрон за неделю взлетел на 15.7%, что позволило нам частично переложиться в другие более перепроданные в моменте идеи. Также начали в пятницу входить в новую дивидендную и растущую как бизнес идею — Магнит, которая кажется нам очень привлекательной по текущим ценам, особенно на фоне сильного отчета за 4q 2021 года:

( Читать дальше )

Завершена ли коррекция?

- 07 февраля 2022, 10:21

- |

Основной вопрос на какой нужно получить ответ — это завершена ли коррекция.

Рассмотрим подробнее.

Коррекцию идентифицировал как (ABC), т.е. Волны A и С, были сформированы «пятерками». Таким образом вопрос сводиться завершена ли волна «С».

Подтверждением завершения волны C, будет выход из вил построенных через точки (0-А-В) и пробитие трендовой линии проведенной через точки (0-B),

Если этого не происходит, то волна C не завершена и нас ждет снижение в область (191 и ниже)

Больше идей в канале

https://t.me/Pitchfork_on_stock

Сбербанк в январе заработал чистую прибыль в размере ₽100,2 млрд

- 07 февраля 2022, 10:06

- |

Сбербанк. РСБУ. Январь:

- Сбер заработал чистую прибыль в размере 100,2 млрд руб. Рентабельность капитала составила 22,1%, рентабельность активов — 3,1%.

- В январе сохранился высокий темп роста кредитования экономики: банк выдал 1,34 трлн руб., включая 0,4 трлн руб. розничным и 0,94 трлн руб. корпоративным клиентам. Общий кредитный портфель превысил 28 трлн рублей.

- Рост средств юридических лиц составил 5% или 0,4 трлн руб., что компенсировало сезонный отток средств физических лиц.

Чистый процентный доход увеличился на 14,8% г/г и составил 148,7 млрд руб. за счет роста кредитного портфеля клиентов.

Чистая процентная маржа показывает стабильную динамику.

Чистый комиссионный доход вырос на 7,6% г/г и составил 39,7 млрд руб. Темп роста без учета методологических изменений по программам лояльности и другим видам комиссий в январе составил 15%. Основным драйвером роста остаются операции с банковскими картами, включая эквайринг.

Операционные расходы увеличились на 10,7% г/г и составили 49,1 млрд руб. в основном за счёт индексации заработных плат персонала в связи с высокой инфляцией. Отношение расходов к доходам при этом сохранилось на уровне прошлого года и составило 23,5%.

( Читать дальше )

Сбер прогноз на 3 года. Волны, видео, только ТА.

- 06 февраля 2022, 23:08

- |

Сбербанк с потенциалом 36%

- 06 февраля 2022, 20:32

- |

Оценки показателей по формуле PriceLab:

⛔️Рост чистых процентных доходов: 1,4

⛔️Рост чистого операционного дохода: 1,6

⛔️Рост чистой прибыли: 2,2

⛔️Рост активов: 1,5

✅Рентабельность: 5

🔀Стабильность улучшения показателей: 3

🔀Недооценка по коэффициентам: 3,25

🔀Снижение от годовой скользящей средней: 16,40%

🔀Комплексная оценка по формуле PriceLab: 2,59

#SBER

Сбербанк. Выплата дивидендов.

- 06 февраля 2022, 16:22

- |

12 мая 2022 — дата закрытия реестра на выплату дивидендов по Сбербанку. Возможно ошибаюсь с датой.

Но если через 3 дня после отсечки продать акции Сбербанка, то смогу ли получить дивиденды?

К примеру, если куплю акции через Тинькофф брокера.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал