СТГ

📈Котировки Кармани (СТГ) за считанные минуты выросли более, чем на 6,5%: акционеры устали сидеть 3 месяца в боковике и решили устроить мишкам небольшой сюрприз

- 25 марта 2024, 16:14

- |

- комментировать

- 279

- Комментарии ( 0 )

МФК CаrМoney готовит программу биржевых облигаций на 15 млрд руб — ИФ

- 14 марта 2024, 18:48

- |

Микрофинансовая компания «КарМани» (работает под брендом CarMoney) утвердила программу биржевых облигаций серии 002Р объемом 15 млрд рублей или эквивалент этой суммы в иностранной валюте, говорится в сообщении компании.

В рамках бессрочной программы облигации могут быть размещены на срок до 10 лет по закрытой подписке среди квалифицированных инвесторов.

Первая программа биржевых облигаций эмитента на 10 млрд рублей была зарегистрирована Московской биржей в 2017 году. В рамках было размещено три выпуска облигаций на общую сумму 850 млн рублей, все они погашены.

В настоящее время в обращении находятся два выпуска классических облигаций компании на 419,7 млн рублей.

www.interfax.ru/business/

Микрофинансовые организации выдали более 1 трлн руб за 2023г — Банк России

- 01 марта 2024, 18:17

- |

За 2023 год микрофинансовые организации выдали более триллиона рублей

Объем потребительских займов по сравнению с 2022 годом вырос на 28%, до 900 млрд рублей. Малому и среднему бизнесу МФО выдали на 50% больше — 105 млрд рублей. Заемщики МФО по-прежнему предпочитают дистанционные каналы: доля онлайн-займов увеличилась до 75% по сравнению с 66% в 2022 году.

Меры Банка России способствовали сокращению долговой нагрузки граждан. В 2023 году вступили в силу ограничения максимальной суммы переплаты по займу и максимального размера ежедневной процентной ставки — и это повлияло на общее снижение ставок на рынке. МФО перестали выдавать займы по ставкам, превышающим 0,8% в день, в IV квартале основной объем займов (71%) был выдан по ставкам 0,5–0,8% в день.

Введение макропруденциальных лимитов сказалось на уменьшении доли займов, выданных гражданам с показателем долговой нагрузки более 80%: по итогам 2023 года доля таких займов составила 14% против 30% в I квартале.

cbr.ru/press/event/?id=18473

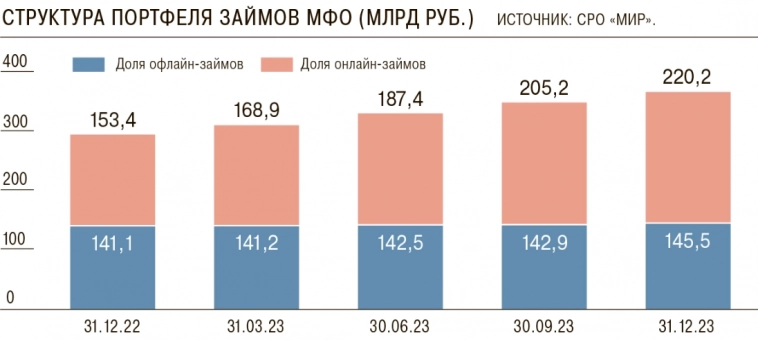

Доля онлайн-выдач на рынке МФО растет — Ъ со ссылкой на данные СРО «Мир»

- 29 февраля 2024, 11:00

- |

По данным СРО «Мир», с которыми ознакомился “Ъ”, по итогам 2023 года портфель займов МФО составил 365,7 млрд руб. против 294,5 млрд руб. годом ранее. При этом в последнем квартале 2023 года портфель показал минимальный квартальный рост — 5%, следует из материалов СРО.

Как считают в СРО «Мир», «портфель офлайн-займов достиг плато, в будущем этот сегмент будет сокращаться, однако плавно и постепенно».

«Увеличение доли онлайн-кредитования — это долгосрочный тренд»,— отмечает гендиректор финансовой онлайн-платформы Webbankir Андрей Пономарев.Активное развитие интернет-кредитования сейчас стало одной из приоритетных целей стратегий компаний, планирующих работать на рынке долго.

( Читать дальше )

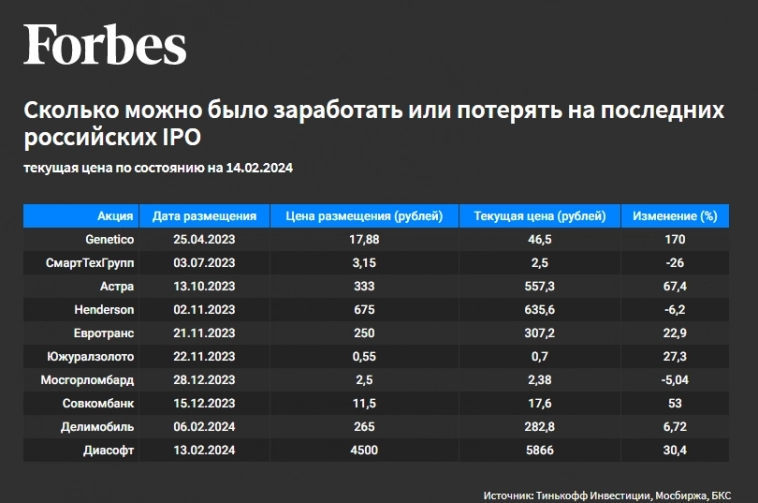

Сколько можно было заработать или потерять на последних российских IPO — аналитика Forbes

- 16 февраля 2024, 10:45

- |

Из восьми прошедших в прошлом году размещений пять позволили инвесторам заработать, при этом по трем акциям доход к цене размещения превысил 50%, говорит директор департамента рынков акционерного капитала инвестиционного банка «Синара» Ирина Цаава. К таким доходным акциям относятся бумаги Genetico, группы «Астра» и Совкомбанка.

Оптимизм частных инвесторов в сочетании с небольшим объемом IPO эмитентов превращает каждое размещение в потенциальную «ракету», говорит инвестиционный стратег «Алор Брокера» Павел Веревкин.

«Ажиотаж вокруг IPO подогревается активной рекламой брокеров. Существует прямая корреляция между рекламной активностью брокеров и спросом инвесторов на IPO конкретных эмитентов», — указывает Веревкин.

В этом году ожидается до 15 первичных размещений акций компаний из разных отраслей экономики, рассказал Forbes источник в крупном банке. Причем в этом году планируются не мелкие, как в 2023-м, а крупные размещения на 10–15 млрд рублей, говорит собеседник Forbes.

( Читать дальше )

📉Превосходная отчетность CarMoney (СТГ) не позволила котировкам выбраться из канала 2,25-2,5 руб - в итоге сегодня акции теряют 2,8%

- 14 февраля 2024, 13:28

- |

Согласно отчетности объем портфеля на конец 2023 года достиг рекордного уровня 4,9 млрд руб. (+10,1% г/г), что выше ожиданий самой компании. Объем выдач вырос на 22,2% г/г и достиг максимального за 4 года значения в 3,8 млрд руб., из которых почти 2 млрд руб. приходится на выдачи 2П2023 (после DPO), что на 29,3% больше, чем за аналогичный период годом ранее.

Отчетность: smart-lab.ru/blog/news/987572.php

Объём выдач CarMoney в 2023 году достиг максимального за 4 года значения в 3,747 млрд, увеличившись на 22,2% г/г

- 14 февраля 2024, 09:33

- |

Компания продемонстрировала рекордный за последние 4 года объём выдач займов после снятия давления на норматив достаточности капитала (НМФК1) благодаря привлечению средств на DPO 3 июля. Число активных займов выросло на 80%, общая клиентская база (уникальных клиентов) увеличилась на 62%. Общее количество скачиваний мобильного приложения CarMoney (всех версий) выросло на 78%.

Финтех-сервис CarMoney (эмитент ПАО «СТГ»[1], тикер MOEX: CARM), абсолютный лидер в сегменте обеспеченных займов, федеральная компания (72 региона присутствия), объявляет операционные результаты деятельности за 12 месяцев 2023 года:

· Объем портфеля на конец 2023 года достиг рекордного уровня 4,9 млрд руб.[2], увеличившись на 10,1% по сравнению с 2022 годом, что находится в рамках заявленных нами ожиданий.

· Объем выдач вырос на 22,2% г/г и достиг максимального за 4 года значения в 3,8 млрд руб., из которых почти 2 млрд руб. приходится на выдачи 2П2023 (после DPO), что на 29,3% больше, чем за аналогичный период годом ранее.

( Читать дальше )

Российские банки в январе 2024г выдали физлицам автокредитов на сумму более 130,6 млрд руб (+75% г/г) - рекордный показатель — оценка ВТБ

- 06 февраля 2024, 10:43

- |

В банке уточнили, что лидерство на рынке автокредитования по-прежнему за ВТБ. Так, по итогам января совокупная доля группы ВТБ в выдачах достигла 25,3%, увеличившись на 6,7 п.п. за год. Сам ВТБ в январе выдал автокредитов на 26,7 млрд рублей (увеличение в 3,5 раза).

tass.ru/ekonomika/19908745

Акции СТГ (Кармани) с 1 февраля начинают торговаться и в вечернюю сессию — Мосбиржа

- 31 января 2024, 14:34

- |

Подробнее на Московской бирже: www.moex.com/n67183?nt=101

CarMoney создаёт IT-компанию в своем периметре, чтобы зарабатывать на продаже программных решений и технологий В2В-клиентам

- 23 января 2024, 11:34

- |

Планы стратегического развития Группы предусматривают расширение вектора деятельности финтех-сервиса: помимо фокуса на основной бизнес, ПАО «СТГ» планирует зарабатывать на продаже программных решений и технологий В2В-клиентам. Это перспективное направление, которое обещает существенный рост клиентской базы, выручки и прибыли Группы уже в ближайшие три года.

Таким образом, «Смарт Горизонт» выступит как собственный технологический оператор для нового направления бизнеса. Одна из важных задач новой компании – на базе уникальной ИТ-платформы CarMoney, подготовить комплексные ИТ-решения для новых партнеров финтех-сервиса, осуществить адаптацию, бесшовную интеграцию в программные продукты банков, МФО и лизинговых компаний, а также выстроить процессы его последующего сопровождения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал