СТАВКИ

Пора ли покупать золото?

- 10 ноября 2022, 17:19

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка. На мой взгляд, краткосрочно золото упадет, но долгосрочно есть перспективы на рост.

( Читать дальше )

- комментировать

- 575

- Комментарии ( 0 )

3.91% за 5 дней, в долларах, на усреднении по теханализу-7

- 09 ноября 2022, 16:02

- |

Заработали порядка 3.91% прибыли, в долларах, за пять дней, через обменник. Это весьма хороший результат. Помните, что мы все расчеты делаем исходя из минимального объема и минимального депозита в 400 долларов. Хотя я говорю, что нужно 400 долларов, на первом этапе хватит и 15, в большинстве случаев все ограничивается этой суммой. Чтобы было более эффективно- можно прибыль от безопасного обменника задействовать в торговле волатильностью.

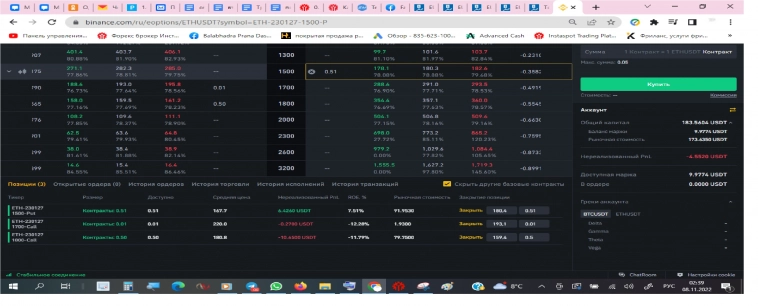

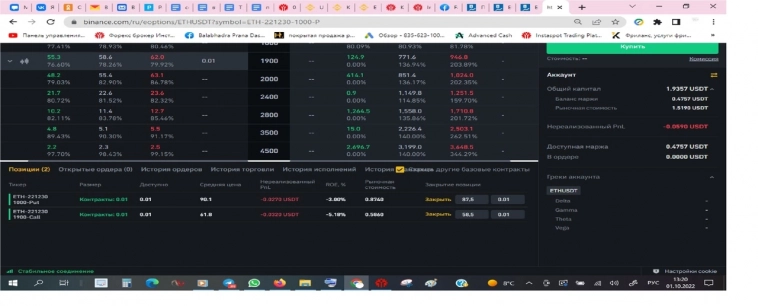

4.34% за два дня, на торговле волатильностью эфиром, от покупок-3

- 08 ноября 2022, 18:40

- |

Хотя я не очень понимаю эфир, ведь никогда не специализировался на нем, мы заработали хорошую прибыль.

Линейно торговать криптовалюту опасно, но страховать в обе стороны- это лучший вариант.

Я люблю торговать евродоллар, по торговле волатильностью, от покупок, но учитывая, что эфир, сам по себе, как криптовалюта сильно ходит и вверх, и вниз, мне позволил заработать высокий процент, за два дня. И мне было без разницы, будет расти цена или падать, ведь я купил страховки и роста и падения.

Стоимость пая:

0.89272- на 06.11.22-го

0.9336- на 08.11.22-го…

211 паев…

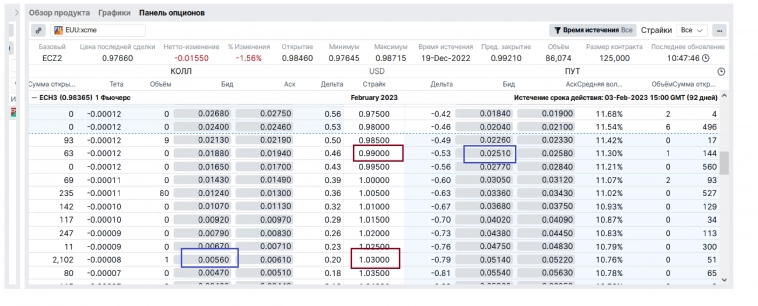

На втором рисунке, почем открывали. На третьем и четвертом, почем закрыли. На пятом- текущие позиции.

( Читать дальше )

+16.81% прибыли за месяц через торговлю волатильностью, от покупок-6

- 04 ноября 2022, 18:04

- |

16.81% за месяц через торговлю волатильностью.

Это аналог коридора в ставках на спорт, но более безопасный.

Трудно передать 15-летний опыт и рассказать, чем я руководствовался, когда решил закрыть такую маленькую прибыль.

Но, основные методы, для открытия таких позиций, я рассказал ранее и следуя им можно зарабатывать по 30% в год, в долларах. Я же, как видите, уже заработал 16.81% за месяц.

В своих видео, я подробно все рассказываю. Найдите на ютубе канал “легкий заработок в интернет” и в плейлисте “торговля волатильностью” можно будет найти видео, где подробно все описывается.

А в письменной форме всего не передашь.

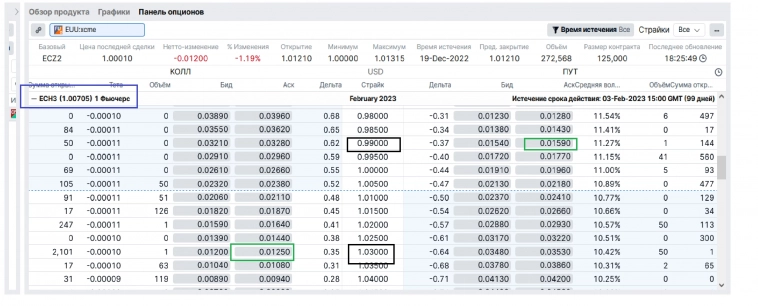

Итак, на первой картинке вы видите, почем мы открывали наши позиции. Зачем, на второй картинке, почем мы их закрыли. Получили профит на 3 пункта. Чтобы понять, сколько это в долларах- умножьте на 12.5… Прибавляем старую прибыль и новую и получаем, что за месяц мы заработали 16.81%.

И нам было без разницы, куда цена пойдет, сильно вверх или сильно вниз.

( Читать дальше )

+17.66% прибыли за 30 дней через торговлю волатильностью, от покупок-5

- 03 ноября 2022, 15:35

- |

Итак, на первой картинке вы видите, почем мы открывали наши позиции. Зачем, на второй картинке, почем мы их закрыли. Получили профит на 23 пункта. Прибавляем старую прибыль и новую, и получаем, что за месяц мы заработали 17.66%.

И нам было без разницы, куда цена пойдет, сильно вверх или сильно вниз.

На третьем рисунке видны наши новые позиции.

307 сейчас, а затратили 284= 23 пункта прибыли.

29.98 старая прибыль +23= 52.98 сейчас.

Наш депозит 900 пунктов. Из них 600 можно держать в имуществе, которое можно продать, если будет необходимость пополнения счета.

( Читать дальше )

5.8% за день, в долларах, на усреднении по теханализу-5

- 01 ноября 2022, 23:33

- |

+5.8% прибыли, за день!

У нас отличная прибыль, хотя она и косвенная. Почему речь идет о косвенной прибыли? Дело в том, что мы могли сидеть в позиции, на желтой вершине и цена пошла бы против нас, к синему лоу. В этом случае мы потеряли бы порядка 58 центов, на наш минимальный депозит 10 долларов. Это очень много. Получилось, что мы с экономили, находясь вне рынка, а то, что мы сэкономили, мы можем положить себе в карман.

+15% прибыли за 27 дней через торговлю волатильностью, от покупок-4

- 31 октября 2022, 15:45

- |

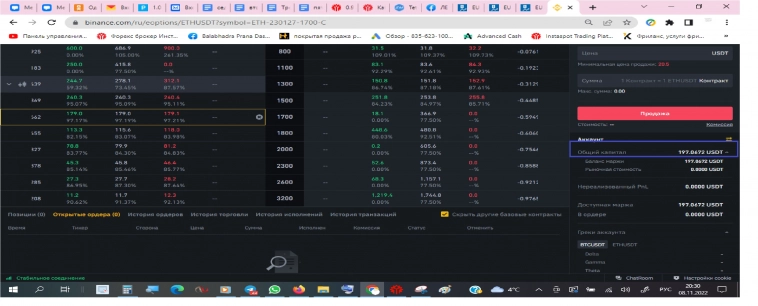

Эфир мы открываем только ориентируясь на евродоллар.

Депозит был 3 доллара на одну попытку. Остальные 6 долларов могут и не понадобиться.

Продали наши предыдущие позиции. Они видны на первой картинке- колл 1900 и пут 1000 с окончанием срока 31.12.22.

Получили убыток в 8 центов. Это вообще очень мало.

Почему закрыл раньше времени? Причина- целый месяц никуда сильно не двинулись.

К тому же, если бы я оставался в старой позиции, то потерял бы еще больше, если бы цена, даже, пришла к белой вершине 1900… А сейчас, если это произойдет, то будет хорошая прибыль.

Даже, если упадет к 1300.

Мы потратили 1.519, а стало 1.453.

Теперь, при цене эфира на 1625…

Сейчас купили до 27.01.23-го: колл 2000 по 1.396 и пут 1300 по 1.121 доллара.

Вот, вам, любители делать ставки через букмекерские конторы и торговать коридоры. Торгуйте на официальных площадках и никто вам не урежет прибыль.

( Читать дальше )

ФРС перед выбором...

- 31 октября 2022, 10:59

- |

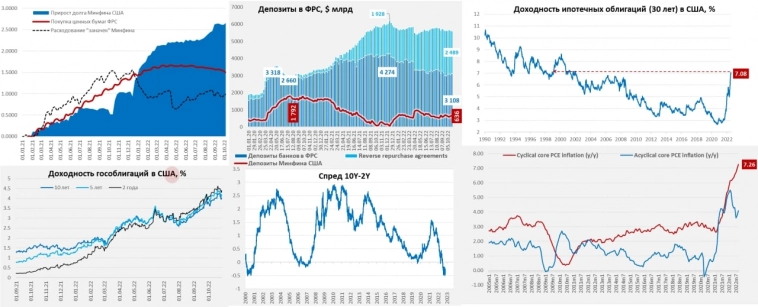

Кривая госдолга за 4 недели уехала вверх на 30-50 б.п., краткосрочные ставки выросли еще сильнее – доходность трехмесячных бумаг, впервые с 2020 года превысила доходность десятилетних, что обычно сигнализирует о скорой рецессии. Ипотечные ставки улетели на 7.08% годовых, зафиксировав максимум с 2002 года (со спредом к госдолгу на уровне пика 2008 года, т.е. пика ипотечного кризиса). При этом, корпоративные спреды за месяц особо не реагировали, а по «мусорным» облигациям даже немного съехали вниз, что в общем-то указывает на то, где основные проблемы с ликвидностью.

( Читать дальше )

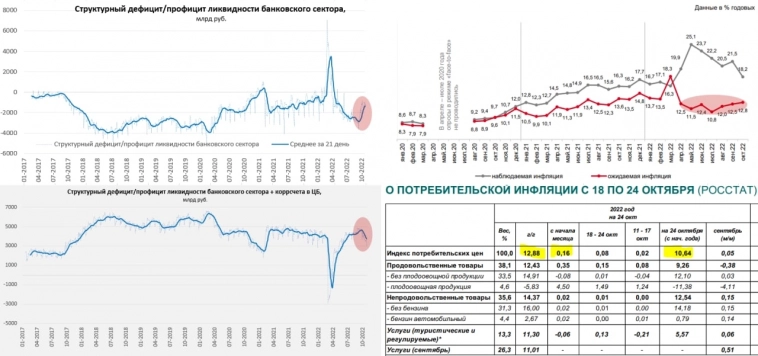

Банк России .. ждем паузы

- 27 октября 2022, 09:55

- |

✔️Банковская ликвидность. В сентябре наличные в экономике выросли сразу на 0.93 трлн руб. (в октябре отток снизился, но все же составляет 0.3 трлн руб.), при этом рублевые депозиты в сентябре практически не и изменились (-31 млрд руб.). Откуда деньги? Ответ здесь прост: в сентябре закончились «дорогие» полугодовые депозиты под двадцатую ставку, что принесло несколько сотен миллиардов рублей процентных доходов населению. Помимо этого, население стремительно сбрасывало валюту, испугавшись проблем с НКЦ, сократив валютные депозиты на 10.4% за месяц, или $7.1 млрд (~0.4 трлн руб.). Все это ушло в кэш, а часть, вместе с выехавшими уехало за рубеж. Компании тоже активно сокращали свои валютные депозиты (переводя валюту в рубли), сократив их сразу на $5 млрд. В итоге

( Читать дальше )

Ставки растут с беспрецедентной скоростью. Когда они укусят? ФРС снова ошибается в выборе времени. Но, длительные лаги в денежно-кредитной политике не являются аргументом в пользу бездействия.

- 21 октября 2022, 09:17

- |

Ставки растут с беспрецедентной скоростью. Когда они укусят? ФРС снова ошибается в выборе времени.

Но, длительные лаги в денежно-кредитной политике не являются аргументом в пользу бездействия.

Если вы хотите произвести впечатление, добавьте в разговор «длинные и переменные лаги» и тяжело вздохните.

Фраза, придуманная Милтоном Фридманом, экономистом, лауреатом Нобелевской премии, описывает отсроченных и неопределенных последствий денежно-кредитной политики. (Подробнее в обзоре: Экономисты получили Нобелевскую премию 2022 за работу по борьбе с набегами на банки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал