СБербанк

📰Сбербанк Информация о получении и передаче полученных депозитарием выплат по ценным бумагам

- 11 сентября 2024, 18:17

- |

1. Общие сведения

1. 1. Полное фирменное наименование депозитария. Публичное акционерное общество

«Сбербанк России»

1. 2. Сокращенное фирменное наименование депозитария....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Куда идет РФ рынок?

- 11 сентября 2024, 18:14

- |

🫱 Весь день вправо.

📝 Как вчера и говорили, сегодня будет непростой день, но с большим приоритетом именно для шорта. Так в первые часы и получилось, причем очень забавен факт того, что нефть росла до 13 мск, а ММВБ падал в этот момент. После же они поменялись местами. Исходя из закрытия конкретики ой как мало. Свеча закрытия совсем никакая. Фитили по обе стороны, который говорят о неуспешных попытках цены двинуться вверх и вниз.

❗️ Если начать рассуждать, то все таки при текущем рынке по стандарту приоритет больший именно шортам + гэп 2625 остался не закрытым, а как гласит статистика гэпы эти последнее время классно закрываются. Да и в целом, если посмотреть вокруг, Америка, Крипта падает. Нефть после сильного падения сегодня сделала тех отскок вверх, после чего вновь пошла в коррекцию, а значит тенденция на снижение продолжается.

Ну и большой плюс к падению это отсутствие позитива. Максимум позитива, который был это ОЖИДАНИЯ того, что ставку не поднимут, чего с огромной вероятностью не будет. А за падение же есть конкретные причины.

( Читать дальше )

Граждане не должны бояться рыночной ипотеки даже по таким ставкам, которые сейчас есть — директор департамента Минфина РФ Алексей Яковлев

- 11 сентября 2024, 18:03

- |

Все-таки те, кто действительно нуждается в улучшении жилищных условий, но при этом не подпадает под те меры поддержки, которые на сегодняшний день действуют, они не должны бояться рыночной ипотеки даже по таким ставкам, которые есть сейчас", - заявил директор департамента Минфина РФ Алексей Яковлев.1prime.ru/20240911/minfin-851504688.html

«За рамками уже именно льготных мер поддержки мы с вами неоднократно в ходе дискуссии сказали, что у нас высокие рыночные ставки, пройдет какое-то время, прежде чем они снизятся. Но мы, я и вы, все-таки исходим из того, что когда-то это произойдет, что эти ставки снизятся», — сказал Яковлев

Поезд еще не ушел: откат снова дает возможность купить акции

- 11 сентября 2024, 17:08

- |

После снижения на 29% от майских максимумов Индекс МосБиржи в сентябре реализовал хороший отскок. Он вырос на 8% и почти достиг первой обозначенной цели роста. Что делать инвесторам, которые не успели зайти на низких уровнях, разбираемся в материале.

Техническая картина

• В начале месяца отмечалось, что рынок разворачивается и можно успеть войти в перспективные бумаги на привлекательных уровнях.

• Краткосрочная цель на уровне 2750 была почти отработана. Индекс поднимался к 2730, то есть первому уровню коррекции по Фибоначчи и трехмесячному нисходящему тренду.

• Сейчас проходит локальный откат. С учетом глубины предыдущего снижения, нет уверенности в том, что мы повторно увидим привлекательные уровни в районе 2500.

• Относительно исторической динамики, прошедшая коррекция была весьма существенной. RSI на дневном графике до сих пор не поднялся даже к середине своего диапазона. Есть вероятность выхода на штурм 2750 примерно с текущих уровней.

• С пробоем тренда, ориентир сместится к 2900, а это еще 8,2%. Индексу все еще далеко до 200-дневной скользящей средней, до которой существенный потенциал восстановления.

( Читать дальше )

Сбербанк протестировал размещение ЦФА в качестве эквивалента классических облигаций

- 11 сентября 2024, 16:37

- |

Первые результаты оказались не слишком впечатляющие, однако большинство других кредитных организаций также пока не выходят за рамки тестовых размещений. Несмотря на низкую стоимость и оперативное проведение размещений, ограничение по ликвидности и недостаточное регулирование сдерживают развитие этого сегмента.

Подробнее — в материале «Ъ».

КАКОЙ АКТИВ НУЖНО ПОКУПАТЬ НА ФАЗЕ ВОССТАНОВЛЕНИЯ РЫНКА?

- 11 сентября 2024, 15:21

- |

Моя первая покупка в среднесрочный портфель на восстановлении рынка! Сбербанк — $SBER

Я решил купить Сбербанк! Многие сочтут это как отклонение от моей основной торговой стратегии. Но я проясню, от максимумов рынок скорректировался практически на 30%, на отскоке я начал наблюдать повышенный интерес к Сбребанку от отметок 243, проторгованный объем хорошо возрос.

Что касается фундаментального аспекта, то Сбер выдал большое количество кредитов под высокую ключевую ставку, а это позитивно скажется на прибыли. P/E составляет 3.5, то есть окупаемость акции 3.5 года — для данного актива это очень низкий показатель, также стоит учитывать, что актив выплачивает 14% див.доходности, что также очень приятно.

Это первая покупка — начинаю щупать рынок, в дальнейшем планирую рассматривать покупки исключительно частями, сейчас я чувствую, что даже при самом негативном сценарии, мне хватит кэша выкупить данную просадку и на фазе роста хорошо заработать. Я определил для себя те отметки от которых я готов докупать данный актив, а именно 240 и 200, в любом случае я готов его держать.

( Читать дальше )

Акции Сбербанка стоят недорого даже с учетом высоких процентных ставок, бумаги торгуются с мультипликатором P/BV 2024П на уровне 0,8х и коэффициентом P/E 2024П на уровне 3,6х - Альфа Банк

- 11 сентября 2024, 14:52

- |

Сбербанк (SBER RX/SBERP RX: выше рынка; РЦ – 365 руб.) опубликовал результаты по РПБУ за август 2024 г. Чистая прибыль за август составила 143 млрд руб. (+1% г/г, +1% м/м), а ROE составил 26,2% (против 25,6% в июле).

В августе ускорился рост корпоративного кредитного портфеля (+3,9% м/м против +2,2% в июле) и портфеля ипотечных кредитов (+1,2% м/м против +0,9% в июле). Рост прочих потребительских кредитов, напротив, несколько замедлился (+0,8% м/м против +1,2% м/м в июле). На фоне растущих процентных ставок продолжился приток средств на депозиты физлиц (+0,9% м/м против +0,7% в июле).

Заметно ускорилась динамика корпоративного фондирования (более дорогого для банка): в августе объем средств на счетах и депозитах юрлиц вырос на 10,7% м/м (после сокращения на 1,3% м/м в июле). Тем не менее, ЧПД банка в августе вырос на 14% г/г (+12% м/м), поскольку июльское повышение ставки ЦБ на 2 п. п. обеспечило рост доходности корпоративных кредитов с плавающей ставкой (около 60% портфеля) и ипотечных займов с господдержкой (около 30% портфеля). При этом стоимость риска в августе, по нашим оценкам, нормализовалась (+0,6 п. п. м/м, -0,1 п. п. г/г), что нейтрализовало увеличение процентной маржи.

( Читать дальше )

Сбер принимает вклад под 20% на три года.

- 11 сентября 2024, 14:37

- |

Как вы думаете, что этим вкладом они хотят сказать -про будущее нашего рубля?

Накидывайте варианты…

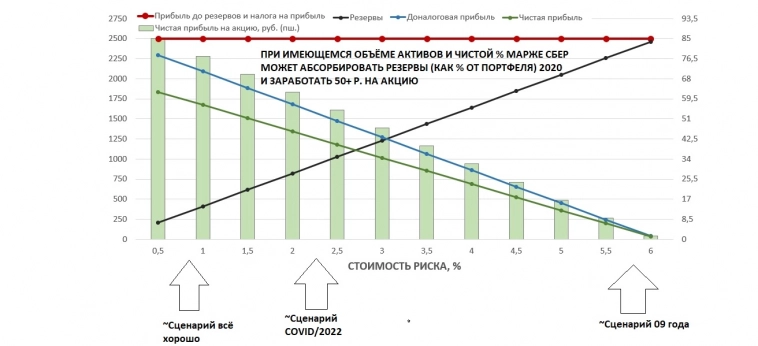

Сбербанк может оставаться очень прибыльным и в сценарии неглубокой рецессии

- 11 сентября 2024, 14:35

- |

Сбербанк при текущем объёме активов может абсорбировать большие расходы на резервы (образца 2020 года, как % портфеля), оставаясь очень прибыльным.

У меня Сбер с лета 2022 года остаётся крупной позицией в портфеле. По 250р. за акцию банк торгуется в 0.75x pbv 2024. Это оценка, при которой не хочется продавать ROAE Сбера (20% 2017-2024 гг.). Как отметил в самом начале, в случае неглубокой рецессии и расходов на резервирование на уровне 2-2,5% портфеля, прибыль на акцию у Сбера будет не ниже 50 рублей. Получается P/E 5x относительно консервативного кризисного сценария, P/E 3.7x при уровне прибыльности на COR <1% (сценарий без кризиса). Плюс прибыль будет расти во временной перспективе за счёт органического увеличения активов на инфляцию+. Экстраполяция здесь — это хорошо!

( Читать дальше )

Портфели БКС. Корзина аутсайдеров принесла двухзначную доходность за 3 месяца

- 11 сентября 2024, 14:32

- |

В центре внимания на этой неделе у инвесторов будет заседание ЦБ РФ (в пятницу, 13 сентября), на котором Банк России озвучит решение по ключевой ставке. Если риторика регулятора окажется не столь жесткой, как ранее, а ставка не изменится, то полагаем, что покупательская активность на рынке вырастет.

Главное

• Краткосрочные идеи остались без изменений.

• Динамика портфеля за последние три месяца: фавориты упали на 13%, Индекс МосБиржи — на 13%, аутсайдеры — на 21%.

Краткосрочные фавориты: причины для покупки

• Сбер — сохранение сильных результатов в условиях жесткой монетарной политики.

• ТКС Холдинг — история роста в высокомаржинальном розничном сегменте.

• ЛУКОЙЛ/Газпром нефть — сильный баланс и перспектива высоких дивидендов в отрасли.

• Ozon — среднесрочная ставка на отскок при развороте на рынке акций, претендент на лидерство в онлайн-торговле.

• Мосбиржа — бенефициар высоких процентных ставок.

• Яндекс — ожидаем хороших результатов за III квартал 2024 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал