Блог им. altora

Сбербанк может оставаться очень прибыльным и в сценарии неглубокой рецессии

- 11 сентября 2024, 14:35

- |

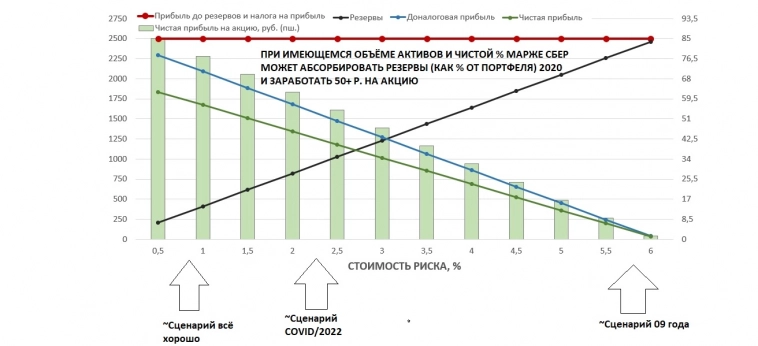

Сбербанк при текущем объёме активов может абсорбировать большие расходы на резервы (образца 2020 года, как % портфеля), оставаясь очень прибыльным.

У меня Сбер с лета 2022 года остаётся крупной позицией в портфеле. По 250р. за акцию банк торгуется в 0.75x pbv 2024. Это оценка, при которой не хочется продавать ROAE Сбера (20% 2017-2024 гг.). Как отметил в самом начале, в случае неглубокой рецессии и расходов на резервирование на уровне 2-2,5% портфеля, прибыль на акцию у Сбера будет не ниже 50 рублей. Получается P/E 5x относительно консервативного кризисного сценария, P/E 3.7x при уровне прибыльности на COR <1% (сценарий без кризиса). Плюс прибыль будет расти во временной перспективе за счёт органического увеличения активов на инфляцию+. Экстраполяция здесь — это хорошо!

У меня есть цель удержать долю ликвидности на уровне >20% в ближайшие 12 месяцев (сейчас 22%). Ставка в деньгах очень комфортная (есть вероятность, что станет ещё выше), чтобы лишний раз не суетиться. Хочется увидеть, как будет происходить охлаждение экономической активности, грузиться на 100% в акции пока не имею никакого желания. Это касается не только фин.сектора. Недавно писал, что в нефтегазе может все быстро меняться: сегодня у вас рекордный отчёт, а уже в следующем квартале нефть стоит 50$. Идеальные возможности в сырьевых историях – покупки на низком ценовом цикле. В краткосрочной перспективе картель может не справляться с поддержанием цен, но это лишь создаёт хорошие возможности для покупок нефтяных акций.

теги блога Александр Антонов

- CNYRUB

- ebitda

- globaltrans

- IPO

- IPO 2024

- SPO

- акции

- Банк Санкт-Петербург

- банки

- башнефть

- Башнефть-ап

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- дивиденды

- доллар

- доллар рубль

- Европлан

- Займер

- Инфографика

- комментарий

- лукойл

- ммк

- натуральный газ

- нлмк

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Портфель инвестора

- прогноз компании

- прогноз по акциям

- росбанк

- роснефть

- рубль

- санкции США

- сбербанк

- Северсталь

- Совкомбанк

- суборды ВТБ

- Сургут пр

- сургут преф

- Сургутнетегаз ап

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- Татнефть преф

- тинькофф банк

- Транснефть

- Транснефть преф

- Удмуртнефть

- Украина

- форекс

- фундаментальный анализ

- ЦБ РФ

Пользователь запретил комментарии к топику.