SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Рынок

Чем торговля в офисе отличаеться от торговли дома?

- 07 декабря 2011, 03:43

- |

- комментировать

- Комментарии ( 4 )

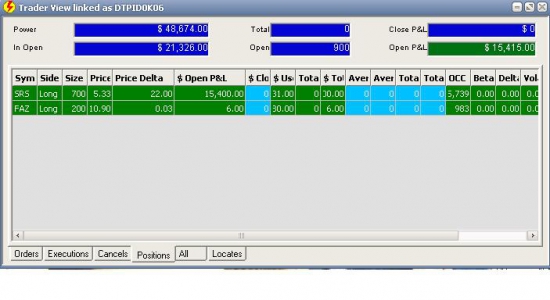

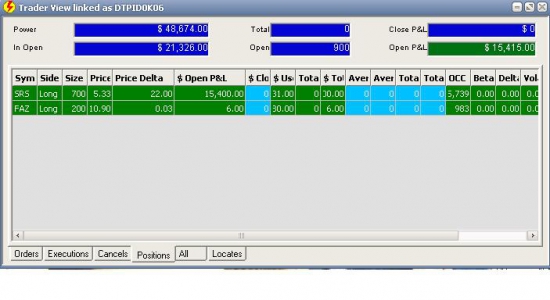

Как я начинал торговать на NYSE)

- 07 декабря 2011, 03:02

- |

Собственно, что говорить, вот результат (кто первый догадаеться о приколе и отпишет о его сути тот сможет поторговать со мной премаркет на NYSE онлайн). Говорю сразу, это не демка:

История Хедж-Фондов

- 07 декабря 2011, 02:57

- |

Хедж-фонд (англ. hedge fund) — это частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. Отличаются особой структурой вознаграждения за управление активами, а также наличием собственного капитала управляющего в активах фонда. Американские хедж-фонды по закону имеют право обслуживать только профессиональных инвесторов (qualified investors), с первоначальным взносом не менее $5 млн для частных инвесторов и $25 млн — для институциональных квалифицированных инвесторов. «Неограниченность нормативным регулированием» означает нелимитированность стратегии и нелимитированность маржинального плеча (leverage). Первый хедж фонд был создан Альфредом Уинслоу Джонсом в 1949 году. Наибольшее развитие хедж фонды получили со второй половины 80-х годов прошлого века. Тогда, среди инвестиционных институтов выделился новый тип фондов, занимавшихся прогнозированием экономических и политических событий и исходя из этого формировавших свой инвестиционный портфель. Широко известным стал хедж-фонд Джорджа Сороса Quantum, сыгравший на спрогнозированном понижении английского фунта стерлингов. После Чёрной среды 1992 года произошла девальвация английской валюты, а фонд Сороса заработал $1 млрд за одну торговую сессию. Кризис, начавшийся в США в середине 2007 года в результате массовых невозвратов рискованных ипотечных кредитов, привёл к снижению мировых фондовых индексов на 20% и вновь привлёк внимание инвесторов к хедж-фондам. Наиболее популярным местом расположения фондов является Лондон, на который приходится 31% этого рынка, затем следуют США с 27%. Всего в мире более 12 000 хедж-фондов, управляющих активами порядка 2,5 трлн долларов (третий квартал 2007 года). Только в 2007 году эти фонды дополнительно привлекли $9 млрд новых денег.

( Читать дальше )

( Читать дальше )

Эволюция трейдера

- 07 декабря 2011, 02:49

- |

Этап 1. Необразованый трейдер

Таким является каждый, кто начинает торговать. Вы прочитали книги о техническом анализе, услышали, как какой-то дейтрейдер заработал сотни тысяч или стал успешным в долгострочних инвестициях. Насколько это сложно? Но сейчас мы не задаемся этим вопрос – нас манят деньги и возможная финансовая независимость.

Тут не хочется разбивать мечты, но факт остается фактом: успешными в трейдинге стают единицы. Около 95% начинающих трейдеров теряют деньги. На первом этапы на все мы смотрим с оптимизмом, большинство трейдов построено на эмоциях – почти без математики и психологии трейдинга. Мы не задаемся вопросом, что много не знаем. Большинство счетов закрывается на этом этапе.

Этап 2. Молодой трейдер (салага)

До этого этапа были потеряны деньги и возник логический вопрос: что-то происходит не так? Одним словом, человек осознает, что много чего не знает. Тут начинается активное обучение: новые книги, всевозможные курсы и вебинары. Большинство людей на этом этапе подаются в активный технический анализ и ищут грааль на основе технических индикаторов. Но потеря денег продолжается. И в конце те, кто успешно прошел этот этап, понимают – технические индикаторы не оптимальный инструмент потому, что многие смотрят на них, а большинство как известно не может быть в прибыли.

( Читать дальше )

Таким является каждый, кто начинает торговать. Вы прочитали книги о техническом анализе, услышали, как какой-то дейтрейдер заработал сотни тысяч или стал успешным в долгострочних инвестициях. Насколько это сложно? Но сейчас мы не задаемся этим вопрос – нас манят деньги и возможная финансовая независимость.

Тут не хочется разбивать мечты, но факт остается фактом: успешными в трейдинге стают единицы. Около 95% начинающих трейдеров теряют деньги. На первом этапы на все мы смотрим с оптимизмом, большинство трейдов построено на эмоциях – почти без математики и психологии трейдинга. Мы не задаемся вопросом, что много не знаем. Большинство счетов закрывается на этом этапе.

Этап 2. Молодой трейдер (салага)

До этого этапа были потеряны деньги и возник логический вопрос: что-то происходит не так? Одним словом, человек осознает, что много чего не знает. Тут начинается активное обучение: новые книги, всевозможные курсы и вебинары. Большинство людей на этом этапе подаются в активный технический анализ и ищут грааль на основе технических индикаторов. Но потеря денег продолжается. И в конце те, кто успешно прошел этот этап, понимают – технические индикаторы не оптимальный инструмент потому, что многие смотрят на них, а большинство как известно не может быть в прибыли.

( Читать дальше )

Список ETF для американской биржы

- 07 декабря 2011, 02:39

- |

Справочник по ETF

Глобальные ETF

ADRA — Индекс Азиатских ADR (индекс Bank of New York Asia 50 ADR)

ADRU — Индекс Европейских ADR (индекс Bank of New York Europe 100 ADR)

AIA — Индекс Азиатских акций S&P Asia 50

AOA — Фонд повышенного риска (индекс S&P Target Risk Aggressive)

AOM — Фонд пониженного риска (индекс S&P Target Risk Moderate)

AOR — Фонд умеренного риска (индекс S&P Target Risk Growth)

EFA — Индекс акций развитых стран (без США) (MSCI EAFE)

EKH — Фонд ведущих европейских компаний, торгующихся на рынке США

EZU — Фонд ведущих европейских компаний, входящих в Экономический и валютный союз (индекс MSCI EMU)

FEU — Фонд ведущих европейских компаний (индекс Dow Jones STOXX 50)

FEZ — Фонд ведущих европейских компаний (индекс Dow Jones Euro Stoxx 50)

GCE — Индекс Американских фондов закрытого типа (индекс Claymore CEF Index)

GUR — Индекс Европейских развивающихся рынков S&P

IEV — Индекс Европейских акций S&P Europe 350

IJK — Индекс акций «роста» средней капитализации MidCap 400

IWF — Индекс Russel 1000 (Акции «роста»)

IWO — Индекс Russel 2000 (Акции «роста»)

( Читать дальше )

Глобальные ETF

ADRA — Индекс Азиатских ADR (индекс Bank of New York Asia 50 ADR)

ADRU — Индекс Европейских ADR (индекс Bank of New York Europe 100 ADR)

AIA — Индекс Азиатских акций S&P Asia 50

AOA — Фонд повышенного риска (индекс S&P Target Risk Aggressive)

AOM — Фонд пониженного риска (индекс S&P Target Risk Moderate)

AOR — Фонд умеренного риска (индекс S&P Target Risk Growth)

EFA — Индекс акций развитых стран (без США) (MSCI EAFE)

EKH — Фонд ведущих европейских компаний, торгующихся на рынке США

EZU — Фонд ведущих европейских компаний, входящих в Экономический и валютный союз (индекс MSCI EMU)

FEU — Фонд ведущих европейских компаний (индекс Dow Jones STOXX 50)

FEZ — Фонд ведущих европейских компаний (индекс Dow Jones Euro Stoxx 50)

GCE — Индекс Американских фондов закрытого типа (индекс Claymore CEF Index)

GUR — Индекс Европейских развивающихся рынков S&P

IEV — Индекс Европейских акций S&P Europe 350

IJK — Индекс акций «роста» средней капитализации MidCap 400

IWF — Индекс Russel 1000 (Акции «роста»)

IWO — Индекс Russel 2000 (Акции «роста»)

( Читать дальше )

Выборы сломали ЖЖ и наш рынок (((

- 06 декабря 2011, 15:36

- |

Едросы сломали ЖЖ — как всегда — чуть что падет журнальчик.

Впрошлом обзоре я написал про рынок в целом по миру. А если про нас, то выборы стали негативом для нашего рынка. Нерезы да и наши инвесторы, увидав так ие выборы и увидав митинги протестов — естественно поджали хвост. То есть из-за выборов страновой рейтинг временно понижаем. И делаем вывод в течении минимум недели наш ФР будет выглядеть хуже остальных.

Впрошлом обзоре я написал про рынок в целом по миру. А если про нас, то выборы стали негативом для нашего рынка. Нерезы да и наши инвесторы, увидав так ие выборы и увидав митинги протестов — естественно поджали хвост. То есть из-за выборов страновой рейтинг временно понижаем. И делаем вывод в течении минимум недели наш ФР будет выглядеть хуже остальных.

Ждем хорошие новости из Европы.

- 06 декабря 2011, 14:42

- |

S&P грозит снизить рейтинг. Ну и что, а то инвесторы не знали что в Европе проблемы. Важно другое, важно то, что сейчас «шортить» опаснее, чем быть в «лонгах». Главная угроза коротким позициям это огромная ликвидность.

Простой пример, чтобы понять ситуацию. В обычных условиях, для роста рынка нужно чтобы 60% денег голосовало за рост покупками. Тогда рынок будет расти. Но сейчас ненормальные условия: денег много и есть угроза того что их будет еще больше. Сейчас денег уже 200%. Из них для роста так же хватит и 60%, что составляет уже всего треть от всех денег. То есть при избытке денег, требуется меньшее количество быков. В нашем примере нужно, чтобы в два раза меньше денег проголосовало за рост. С другой стороны, большее количество денег ведёт и к большему количеству коротких позиций. В результате чего на рынке возникает ситуация когда из 1000 существующих акций, в «лонгах» может быть 1500 а в «шортах» 500. Больший объем шортов играет противовесом для быков, увеличивая необходимое количество денег, голосующих за рост с 30% скажем до 45%. Но в этом заключена огромная мина, если что-то случиться не так, то есть по – бычьи. Может наступить период роста на закрытии коротких продаж, а самый лучший покупатель, это паникующий медведь. При этом никакие фундаментальные данные уже не будут важны. По заявлениям западных банков, в паре евро доллар сейчас скопилось огромное количество коротких позиций по отношению к евро. Стоит обратить внимание на тот же фьючерс на индекс РТС, где количество открытых позиций, в настоящий момент, варьируется возле отметки в 1 млн. контрактов. В то время как в 2007-2008 годах обычно это значение колебалось вокруг цифры 600 тыс. Самого индекса, больше не стало, а вот денег стало больше и встречных позиций тоже.

( Читать дальше )

Простой пример, чтобы понять ситуацию. В обычных условиях, для роста рынка нужно чтобы 60% денег голосовало за рост покупками. Тогда рынок будет расти. Но сейчас ненормальные условия: денег много и есть угроза того что их будет еще больше. Сейчас денег уже 200%. Из них для роста так же хватит и 60%, что составляет уже всего треть от всех денег. То есть при избытке денег, требуется меньшее количество быков. В нашем примере нужно, чтобы в два раза меньше денег проголосовало за рост. С другой стороны, большее количество денег ведёт и к большему количеству коротких позиций. В результате чего на рынке возникает ситуация когда из 1000 существующих акций, в «лонгах» может быть 1500 а в «шортах» 500. Больший объем шортов играет противовесом для быков, увеличивая необходимое количество денег, голосующих за рост с 30% скажем до 45%. Но в этом заключена огромная мина, если что-то случиться не так, то есть по – бычьи. Может наступить период роста на закрытии коротких продаж, а самый лучший покупатель, это паникующий медведь. При этом никакие фундаментальные данные уже не будут важны. По заявлениям западных банков, в паре евро доллар сейчас скопилось огромное количество коротких позиций по отношению к евро. Стоит обратить внимание на тот же фьючерс на индекс РТС, где количество открытых позиций, в настоящий момент, варьируется возле отметки в 1 млн. контрактов. В то время как в 2007-2008 годах обычно это значение колебалось вокруг цифры 600 тыс. Самого индекса, больше не стало, а вот денег стало больше и встречных позиций тоже.

( Читать дальше )

Сделки

- 06 декабря 2011, 00:39

- |

коррекция прдыд. сделок...

По сипи все остатки скидываем...

По Евро шорт удерживаю, ьез того что еще в пятницу пофикисл по 1.34… (часть добавки от 1.35)…

Мысли по текущей ситуации…

Фондовый рынок — неоправданно много оптимизма..., шортить не буду но покупки скинул… (Объемов на текущий момент нет..)

Евро — создаеться внешний фон что 9 числа, что то нам преподнесут что по сути будет переломным моментом в долговом кризисе Евро..

По мне так, никаких чудес не будет… И опять же аналищируя общие нетто позиций, ритейл стоит в покупках (мясо).

Что будет то?

Какмаксимум страны Еврозоны скинуться в общаг МФВ, а МВФ будет помогать и т.п. — опять же это все лирика, а впереди опять согласования и т.п. — если и будет позитив то это ненадолго цены 1.3750 — 1.38 (строим пирамидку) с теми же йелми 1.30 только не на конец года а на 20 января — 5 февраля… - это самый оптимальный сценарий, а реально ДО заседание ЕЦБ где с 90% вероятностью мало того что ставку порежут, так еще и объвят о кол-ом стимулирование… ("....." c гиперлонгом идет «накуй» )

( Читать дальше )

По сипи все остатки скидываем...

По Евро шорт удерживаю, ьез того что еще в пятницу пофикисл по 1.34… (часть добавки от 1.35)…

Мысли по текущей ситуации…

Фондовый рынок — неоправданно много оптимизма..., шортить не буду но покупки скинул… (Объемов на текущий момент нет..)

Евро — создаеться внешний фон что 9 числа, что то нам преподнесут что по сути будет переломным моментом в долговом кризисе Евро..

По мне так, никаких чудес не будет… И опять же аналищируя общие нетто позиций, ритейл стоит в покупках (мясо).

Что будет то?

Какмаксимум страны Еврозоны скинуться в общаг МФВ, а МВФ будет помогать и т.п. — опять же это все лирика, а впереди опять согласования и т.п. — если и будет позитив то это ненадолго цены 1.3750 — 1.38 (строим пирамидку) с теми же йелми 1.30 только не на конец года а на 20 января — 5 февраля… - это самый оптимальный сценарий, а реально ДО заседание ЕЦБ где с 90% вероятностью мало того что ставку порежут, так еще и объвят о кол-ом стимулирование… ("....." c гиперлонгом идет «накуй» )

( Читать дальше )

А Вы станете "инвестором" на максимуме рынка???

- 05 декабря 2011, 21:43

- |

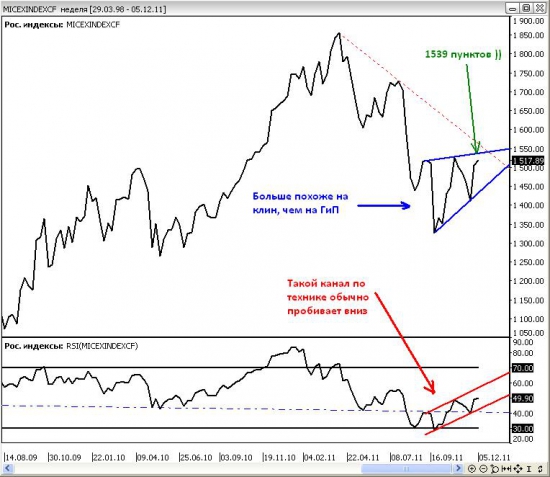

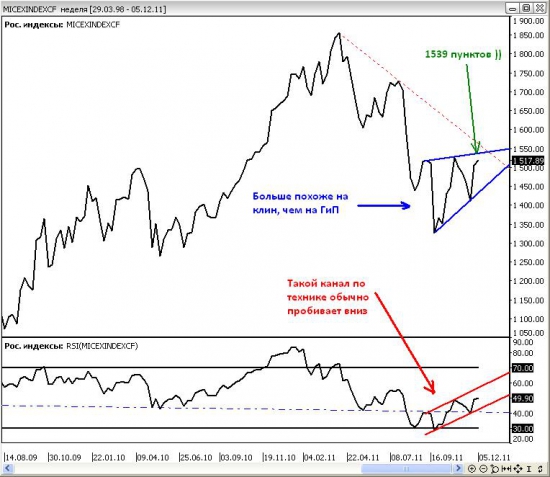

Господа, на мой взгляд, сейчас идет активное заманивание в «лонг». Про перевернутую фигуру «голова-плечи» на дневном (недельном) графике индекса ММВБ уже кто только не написал. Даже звучали цифры 1700 пунктов. И откуда столько оптимизма ))))

НО!!

Взгляните на недельный график индекса ММВБ, изображенный не японскими свечами, а линией по точкам закрытия. Вместо ГиП теперь видим «медвежий» клин. Вероятнее всего, пробьем его уже в следующем году, однако на текущий момент имеем следующее:

НО!!

Взгляните на недельный график индекса ММВБ, изображенный не японскими свечами, а линией по точкам закрытия. Вместо ГиП теперь видим «медвежий» клин. Вероятнее всего, пробьем его уже в следующем году, однако на текущий момент имеем следующее:

- Уровень 1535-1539 — очень сильный уровень сопротивления.

- Уровень 1539 совпадает с верхней границей восходящего клина на недельном графике.

- 1539 — это 76,4% Фибо от всей волны роста с 2008 г.

- 1539 — это ~ЕМА200 на дневках

ждем расторговки 154555

- 05 декабря 2011, 12:44

- |

Болтаемся вокруг уровня 154555 (накапливаем объемы)

Скорей всего расторгуем вверх.

Простейшие сценарии такие

но возможно рынок устроит более изощренные и выход будет из расходящегося треугольника.

Скорей всего расторгуем вверх.

Простейшие сценарии такие

но возможно рынок устроит более изощренные и выход будет из расходящегося треугольника.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал