Распадская

Анализ рынка 20.05.2021 / Лента, Русал, Сургутнефтегаз, ОГК 2, Фосагро

- 20 мая 2021, 09:12

- |

- комментировать

- Комментарии ( 0 )

Динамика акций Evraz существенно превзошла рост котировок ММК, Северстали и НЛМК - Велес Капитал

- 29 апреля 2021, 18:31

- |

Динамика акций компании существенно превзошла рост котировок ММК, Северстали и НЛМК благодаря планам по выделению угольных активов на базе Распадской. По нашему мнению, spin-off угольного бизнеса выгоден акционерам Евраза, однако событие уже отыграно рынком. Мы сохраняем нейтральный взгляд на акции компании с рекомендацией «Держать».Сучков Василий

ИК «Велес Капитал»

Производство. В отличие от «коллег по цеху» Евраз в 1-м квартале 2021 г. сократил выплавку стали на 4% г/г, до 3 409 тыс. т в результате ремонтных работ на предприятиях российского дивизиона. Производство железорудного сырья снизилось на 6% г/г, до 3 394 тыс. т вследствие незапланированного простоя оборудования, низкого содержания железа в руде и неблагоприятных погодных условий. Сильный рост показал угольный дивизион: добыча рядового угля увеличилась на 14% г/г, до 6 492 тыс. т., производство угольного концентрата — на 13% г/г, до 4 236 тыс. т. Во 2-м квартале 2021 г. Евраз ожидает небольшой рост выплавки стали после завершения простоев оборудования.

Продажи. В 1-м квартале 2021 г. продажи Евраза снизились во всех трех ключевых сегментах. Реализация угольной продукции упала на 6% г/г, до 3 205 тыс. т вследствие сокращения выплавки и ограниченной покупательной способности конечных потребителей. Продажи угольной продукции снизились на 14% г/г, до 2 823 тыс. т, ЖРС — на 12% г/г, до 311 тыс. т. Операционный спад отчасти компенсируется ростом цен реализации стальной продукции на 28% к/к, до 583 долл. за т, угольного концентрата — на 21% к/к, до 68 долл. за т.

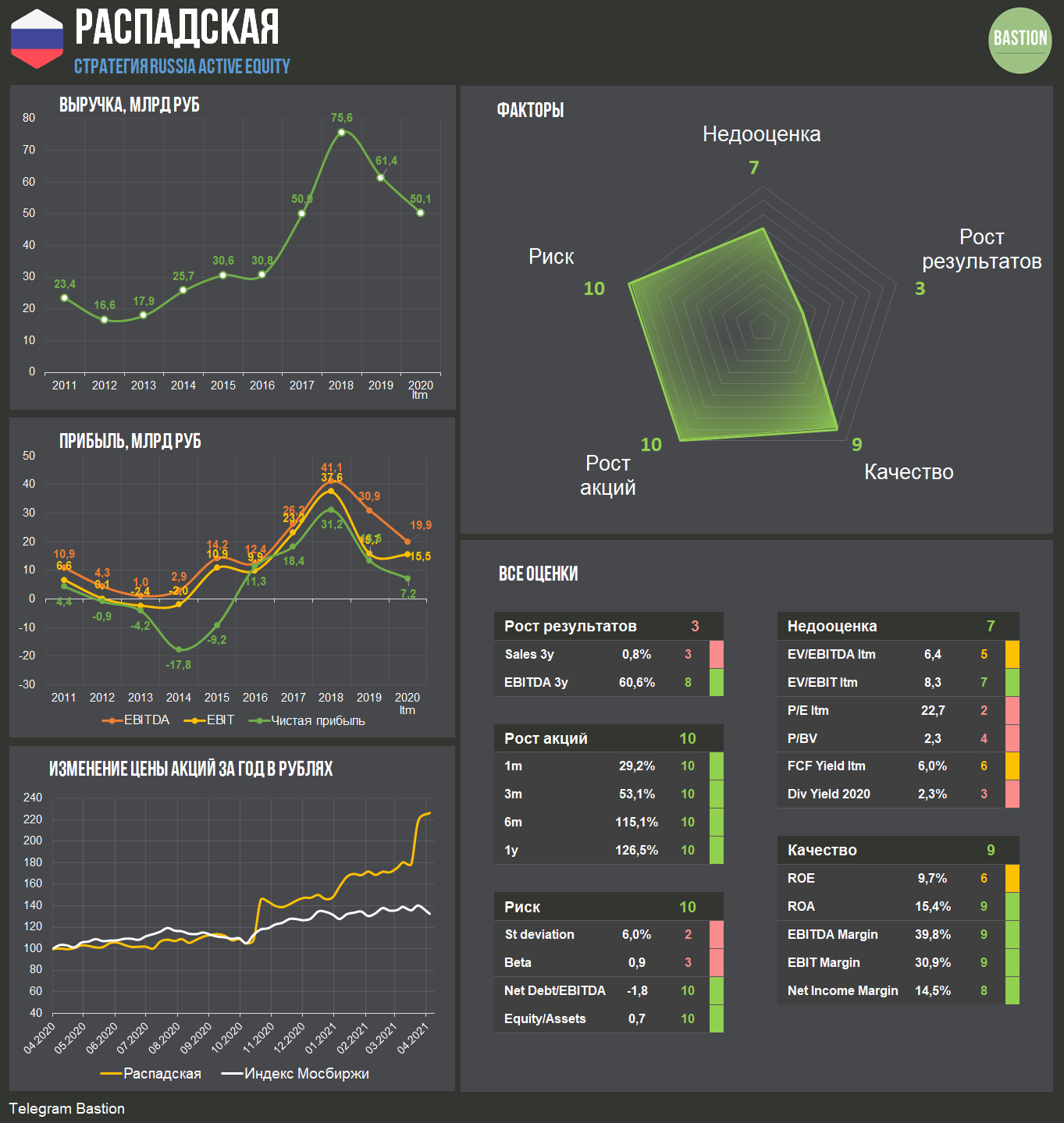

Распадская - куда расти дальше?

- 27 апреля 2021, 14:14

- |

Распадская — один из крупнейших производителей коксующегося угля, который является основным компонентом сталелитейного производства. Главный акционер компании с долей почти в 90% — крупнейший российский производитель стали Группа Evraz.

Бизнес-модель компании: Распадская и другие угольные активы Evraz (прежде всего, Южкузбассуголь) добывают уголь, продавая его материнской компании. Та использует его для выпуска собственной стали, а излишки экспортирует через швейцарского трейдера East Metals AG.

В такой схеме Распадская является полностью зависимой в своих решениях от акционера, что часто негативно сказывается на корпоративном управлении. Например, компания, вместо выплаты больших дивидендов, дает кредиты на сотни миллионов долларов взаимосвязанным сторонам.

В 2020 году появилась надежда, что Распадская придет к более прозрачному и понятному управлению. В конце прошлого года была объявлена большая сделка по приобретению другого угольного актива Evraz — Южкузбассуголь. Таким образом, Evraz решил сосредоточить все свои угольные активы на базе Распадской.

( Читать дальше )

Хорошая ценовая конъюнктура рынка угля поддержит финансовые результаты Распадской - Промсвязьбанк

- 26 апреля 2021, 15:24

- |

Распадская увеличила в 1 квартале 2021 года добычу угля на 8% по сравнению с 4 кварталом 2020 года, до 6,492 млн тонн, говорится в сообщении компании. Продажи концентрата в прошлом квартале повысились на 5%, до 3,735 млн тонн. Наиболее привлекательным экспортным направлением продолжал оставаться Китай: за прошлый квартал в КНР было отгружено более 130 тыс. тонн угольной продукции (+8% кв/кв).

Показатели Распадской выросли не только относительно 4 кв., но и 1 кв. 2020 г. Мы положительно оцениваем данные результаты, отмечая в том числе и рост цены – на 19% относительно 4 кв. и 10% — относительно 1 кв. 2020 г. На наш взгляд, хорошая ценовая конъюнктура рынка угля поддержит финансовые результаты Распадской по итогам 1 кв. 2021 г. Мы рекомендуем акции Распадской к покупке с таргетом в 275 руб./акцию.Промсвязьбанк

Анализ рынка 26.04.2021 / СИБУР + ТАИФ, Распадская, Газпром

- 26 апреля 2021, 09:19

- |

Добыча Распадской в 1 кв +14% г/г

- 23 апреля 2021, 10:23

- |

Средневзвешенная цена реализации угольной продукции выросла кв/кв по всем направлениям отгрузки, в данных условиях менеджмент успешно реализовал план по максимизации поставок угольного концентрата, суммарное увеличение продаж составило 5% кв/кв.

Увеличение экспортных продаж угольного концентрата составило 16% кв/кв - наиболее привлекательным направлением продолжает оставаться спотовая отгрузка в Китай.

Поставки угольного концентрата на рынок РФ снизились на 4% кв/кв.

источник

Анализ рынка 23.04.2021 / Шойгу, Байден и Отчеты Мвидео, НЛМК, Полиметалл

- 23 апреля 2021, 09:18

- |

Почему растет Распадская?

- 23 апреля 2021, 02:43

- |

Попробую коротко и ясно изложить свое мнение, почему растет Распадская.

Триггером к переоценке компании послужили:

1. Распадская стала крупнее в 2 раза за счет покупки Южкузбассугля. Как теперь понимаем именно для этой сделки Распадская копила кэш последние года.

2. Evraz собирается провести выделение угольных активов в отдельный бизнес (spin off). На очень выгодных условиях как для акционеров Евраза так и для акционеров Распадской.

В чем позитив:

1. В результате spin off у Распадской вырастет количество акций в свободном обращении, что позитивно скажется на ликвидности акций.

( Читать дальше )

Выделение Распадской из структуры Евраза позитивно отразится на капитализации обеих компаний - Промсвязьбанк

- 19 апреля 2021, 12:43

- |

Совет директоров ЕВРАЗа одобрил дальнейшую проработку вопроса о потенциальном выделении угольного бизнеса на базе Распадской. В случае выделения ЕВРАЗ намерен распределить 90,9% акций Распадской, находящихся в прямом владении, всем акционерам ЕВРАЗа пропорционально их долям владения в компании. Компания намерена предоставить акционерам ЕВРАЗа возможность продать акции Распадской, которые должны достаться им согласно описанному принципу распределения бумаг. Согласно намерениям компании, этот механизм должен не зависеть от финансирования со стороны ЕВРАЗа в случае разделения бизнеса или от финансирования со стороны основных акционеров.

Мы позитивно оцениваем данную новость. Разделение бизнеса, по нашей оценке, будет способствовать достижению собственных стратегических целей обеих компаний, целей по распределению капитала и целей в области устойчивого развития. На наш взгляд, это дает инвестором дополнительные возможности при принятии торговых решений, т.к. позволяет диверсифицировать свои вложения с учетом различных профилей прибыльности в разных отраслевых сегментах, в которых представлены компании. Кроме того, выделение угольного бизнеса «материнской» компанией позволяет Распадской закрепить свое лидирующее положение на российском рынке угольной продукции. Мы полагаем, что выделение Распадской из структуры ЕВРАЗа позитивно отразится на капитализации обеих компаний. Мы сохраняем нашу рекомендацию «покупать» с целевой ценой 275 руб./акцию.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал