Портфель инвестора

⚡️Обновление в модельном портфеле

- 20 сентября 2023, 13:34

- |

Российский рынок акций стремительно снижается, в связи с чем и в соответствии со стратегией ведения нашего портфеля закрываем позиции по акциям, которые достигли стоп-лоссов.

Закрываем идеи

• Транснефть. Прибыль 1,5%.

• Интер РАО. Убытка нет, т.к. стоп-лосс стоял на уровне открытия позиции.

• РУСАЛ. Убыток -5,3%.

• Роснефть. Убыток -3,1%.

Оставляем в портфеле

• Татнефть

• НоваБев Групп

Обе бумаги достаточно устойчивы даже в текущих условиях.

Пока не планируем покупать подешевевшие бумаги, чтобы они не принесли еще большие убытки. Предпочитаем дождаться стабилизации ситуации на рынке.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

- комментировать

- Комментарии ( 0 )

Покупка ТМК. Обзор рыночных индикаторов. "Вечёрка" от 19.09.2023г. Выпуск№173

- 20 сентября 2023, 10:10

- |

Представляю к вашему вниманию очередной выпуск рубрики «Вечёрка». Как всегда, разберем внутренние и внешние индикаторы фондовых рынков. Разберем ситуацию в моём публичном инвестиционном портфеле.

Портфель "Биржевые фонды". Сентябрь

- 20 сентября 2023, 06:38

- |

Среди длинного списка публичных портфелей «Биржевые фонды» уже накопил довольно приличную историю. С мая текущего года начал формировать структуру и за четыре месяца уже можно делать промежуточные выводы.

В облигационной части по доходности лидирует LQDT. Фонд денежного рынка отлично справляется с повышением ключевой ставки, в то время как фонд гособлигаций -3,2%. Данный этап лучше проходить в фондах ликвидности и коротких облигациях, но разобраться в деталях стратегий каждого БПИФа довольно сложно. Поэтому текущую структуру фондов не меняю в этом портфеле, но в других ребалансировки уже сделал.

Стоимость паев ~1 тыс рублей для небольших портфелей до 500₽ тыс. крайне неудобна. Фонд недвижимости пришлось взять чуть больше, а некоторые фонды акций меньше. Данный портфель подразумевает долю на каждый фонд 8,33% (золото две доли). В первом посте об этом портфеле можно подробной ознакомится с логикой.

Золото перебалансировал тоже из GLDRUB_TOM в БПИФ. Теперь проблем с остатками нет. Интересная статистика накапливается по фондам акций. Всего присутствует пять фондов в портфеле, но расхождение в доходности уже 3-4%, это немало. Посмотрю еще три-четыре месяца и потом можно будет принимать первые решения (увеличение доли, замена и тд.).

( Читать дальше )

Рубль ФРС Акции Облигации РТС Неэффективности и как заработать Мой портфель Идеи Нефть Золото

- 19 сентября 2023, 21:01

- |

Друзья,

Коррекция на нейтральном внешнем фоне и роста цен на нефть –

это, думаю, просто техническая просадка, рынок выдыхает и собирает силы для рывка.

Считаю, что просадка – в рамках восходящего канала.

Brent уже выше $95, Urals уже выше $80.

Часто работает подгонка РТС = URALS x 20 – 200, т.е. РТС может пойти на 1 400.

Высказываю своё мнение о рубле:

рубль, конечно, «мягкая» валюта, но временно может стабилизироваться.

Президент России Владимир Путин поручил Центробанку и правительству «своевременно» и «согласованно» принять меры по укреплению рубля.

В портфеле – фундаментально сильные акции, ОФЗ и ВДО:

- нефтегаз (Лукойл, Роснефть, Татнефть, Газпромнефть, Новатэк),

- лидеры финансового сектора (Сбер, Мосбиржа, БСП об.),

- лидеры в других отраслях (iHH, iПозитив и др.),

- облигации

(писал в закрытом канале, что увеличил вес облигаций –

( Читать дальше )

Ребалансировка портфеля ММВБ 10

- 19 сентября 2023, 15:26

- |

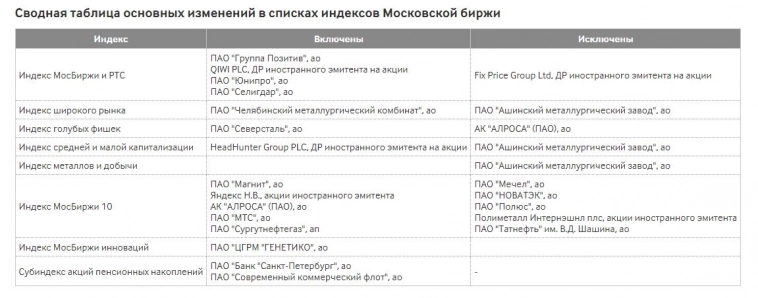

Сегодня провел ребалансировку портфеля ориентированного на индекс ММВБ 10.

Согласно заявлению ММВБ из индекса 22 сентября 2023 года будут исключены :

www.moex.com/n63621/?nt=108

1.ПАО «Мечел», ао

2.ПАО «НОВАТЭК», ао

3.ПАО «Полюс», ао

4.Полиметалл Интернэшнл плс, акции иностранного эмитента

5.ПАО «Татнефть» им. В.Д. Шашина, ао

Заместо выбывших акций будут включены :

1.ПАО «Магнит», ао

2.Яндекс Н.В., акции иностранного эмитента

3.АК «АЛРОСА» (ПАО), ао

4.ПАО «МТС», ао

5.ПАО «Сургутнефтегаз», ап

В связи с покупками и продажами фондов в данных акциях возможны хорошие движения.

Всем успехов в труде!

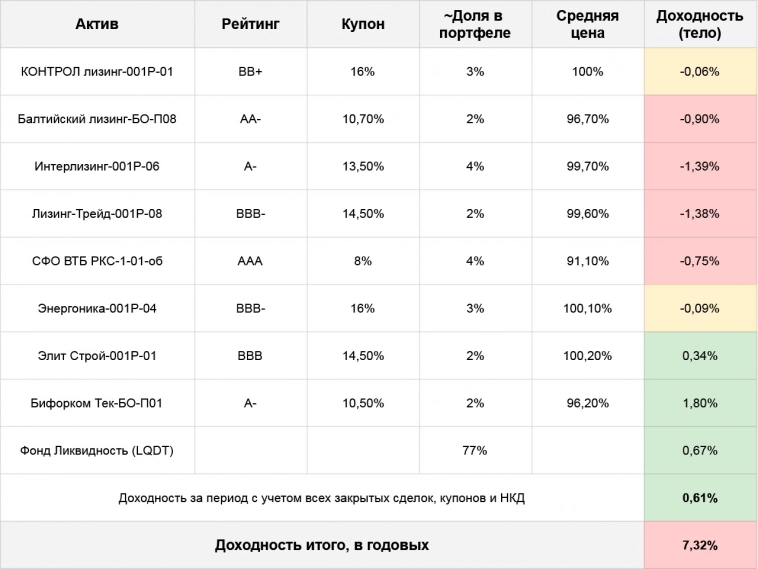

Длинный портфель облигаций: итоги первого месяца, планы и сделки

- 19 сентября 2023, 12:45

- |

Основные параметры сейчас:

- Доля бумаг – 23%, денег – 77%

- Доходность за месяц – 0,61% (7,2% годовых)

- Текущая купонная доходность портфеля ~12,5%

А вот банковским депозитам/накопительным счетам портфель пока однозначно проигрывает, по ним можно было бы получить уверенные ~12% годовых. В защиту облигаций – в сентябре рынок уже начал закладывать в их доходности ожидания по дальнейшему росту ставки ЦБ и, возможно, продолжит это делать далее. А вот банки улучшать условия по вкладам/счетам пока не торопятся

( Читать дальше )

Что будет, если покупать в свой портфель акции строго поровну?

- 19 сентября 2023, 07:59

- |

Когда я только начал инвестировать около 4х лет назад, не имея какой-то четкой стратегии, я покупал акции равными долями на одинаковые суммы. Потом я стал придерживаться дивидендной стратегии, но, оказывается, покупка активов равными долями вполне оправданна и есть успешная и прибыльная стратегия, она называется "Стратегия равных весов" (strategy equal weight).

Стратегия равных весов предполагает формирование портфеля из равных по долям активов и она неплохо себя показывает, часто обгоняя как индекс SnP500, так и индекс МосБиржи.

Стратегия «равных весов» на американском рынке

Как вы знаете, в индекс SnP500 входят 500 самых ликвидных и привлекательных компаний, но распределены акции этих компаний неравномерно — на первые 5 из 500 компаний (Apple, Microsoft, Amazon, Tesla, Google) приходит около 20% веса от всего индекса!

А что, если распределить все 500 компаний равными долями? Именно так сделали создатели ETF который называется «Invesco S&P 500 Equal Weight» (торгуется под тикером RSP).

( Читать дальше )

Ключевая ставка 13% и похоже быстрого снижения не будет…

- 19 сентября 2023, 06:54

- |

Девальвация рубля и повышение цен на нефть похоже действительно стабилизировали бюджет. Второе полугодие будет более сильным по сравнению с началом года, но впереди полная неизвестность….

Текущие высокие процентные ставки по идее должны меньше привлекать частного инвестора в акции, но этого не происходит и видимо без ярко негативных событий не произойдет….

«Повышай быстро, снижай медленно» — эмпирическое правило для центробанков

Есть мнение, что для экономики полезно более резкое поднятие ставки, чтобы потом долго можно ее снижать, приводя ключевые параметры в равновесное состояние. Как бы там не было, сейчас ключевая 13%.

Ожидать укрепления рубля быстро не стоит. В октябре-ноябре вполне можно увидеть заветные 85-90₽ за единицу американской валюты, но это с учетом ~таких же цен на нефть и отсутствия негативных новостей. Тоже самое касается динамики и дивидендов по российским акциям. Уверен, Лукойл и Сургутнефтегаз (преф) покажут сильное полугодие и порадуют двухзначной дивидендной доходностью инвесторов.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 18 сентября 2023, 17:13

- |

Открываем идеи

• Роснефть

Тактическая цель: 610 руб.

• Татнефть

Тактическая цель: 680 руб.

Акции нефтегазовых компаний могут быть лучше рынка при поддержке высоких цен на нефть.

• НоваБевГрупп (Белуга)

Тактическая цель: 6 480 руб.

28 сентября – последний день покупки акций компании с дивидендами.

Повышаем стоп-лоссы

• Транснефть

132 000 руб. => 143 000 руб.

• Интер РАО

4 руб. => 4,2525 руб.

Увеличиваем долю

• РУСАЛ

5% => 10,1%

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Усиленные Инвестиции: итоги недели 8-15 сентября

- 18 сентября 2023, 03:06

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 0.9% против индекса Мосбиржи +0.3% (с начала года +135.0% и +46.3% соответственно)

- ЦБ РФ повысил ключевую ставку на 1% до 13% (Пресс-релиз ЦБ РФ) – не так страшно, как могло бы быть, позитив для акций и валюты

- Валютная позиция снизилась на 0.1%

- СБЕР отлично отчитался по РПБУ за август и 8 мес. 2023 года:

— Чистый процентный доход +49.5% г/г и +40.1% г/г соответственно

— Чистый комиссионный доход +16.4% г/г и +19.9% г/г

— Операционные расходы +28.3% г/г и +26.2% г/г

— Чистая прибыль составила 140.9 млрд руб (+8.1% м/м) и 999.1 млрд руб

— P/E Annualized: 3.9х

— Прогнозный дивиденд (50% от аннуализированной чистой прибыли): 34.7 руб на акцию или 13.3% див. доходности к текущей цене - Провели звонок с IR МТС – обсудили факторы роста и риски бизнеса

- По основным компаниям изменения: Транснефть (прив) +6.4%, Сургутн-з (прив) +3.2%, Сбербанк +2.0%, Белуга +1.0%, МТС -0.8%, Фосагро -0.9%, Ренессанс Страхование -0.9%, Лукойл -1.1%, Алроса -3.5%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал