SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ПИФЫ

Стартап

- 01 мая 2014, 23:23

- |

Рекомендую к просмотру на выходных. Фильм довольно интересный.

Очень интересно иметь и продвигать какую-то ИДЕЮ.

- комментировать

- ★33

- Комментарии ( 26 )

Калькулятор против ПИФа

- 08 января 2014, 00:35

- |

Регулярно читаю сообщения Арсагеры ФА. Пишут ярко, образно, с картинками. Однако посмотрим на результат работы фонда.

ОПИФА «Арсагера — фонд акций», прирост стоимости пая с 20.12.2012 по 30.12.2013 составил 18,22%.

Казалось бы неплохо, можно открывать шампанское. Однако, не забываем про НДФЛ — 13%, который УК удержит при погашении пая. С учетом налога стоимость пая выросла на 15,85%.

16% годовых - ставка по длинным банковским депозитам, открытым в 2009-2010 г. В начале 2013 г. можно было открыть длинные вклады под 16-16,5%.

Не забываем, что вклады суммой до 700 тыс. руб. застрахованы, и в случае отзыва у банка лицензии вклад (вместе с процентами) будет возвращен через 2 недели.

Вывод: с точки зрения соотношения доходность/риск инвестиции в ПИФы неэффективны.

ОПИФА «Арсагера — фонд акций», прирост стоимости пая с 20.12.2012 по 30.12.2013 составил 18,22%.

Казалось бы неплохо, можно открывать шампанское. Однако, не забываем про НДФЛ — 13%, который УК удержит при погашении пая. С учетом налога стоимость пая выросла на 15,85%.

16% годовых - ставка по длинным банковским депозитам, открытым в 2009-2010 г. В начале 2013 г. можно было открыть длинные вклады под 16-16,5%.

Не забываем, что вклады суммой до 700 тыс. руб. застрахованы, и в случае отзыва у банка лицензии вклад (вместе с процентами) будет возвращен через 2 недели.

Вывод: с точки зрения соотношения доходность/риск инвестиции в ПИФы неэффективны.

Вопрос по ПИФам?

- 25 декабря 2013, 22:20

- |

Сего дня исполнилось ровно 8 лет, с того момента, как я купил первый в своей жизни инвестиционный инструмент — пай Паевого Инвестиционного Фонда (до этого были только банковские депозиты — в принципе это тоже инструмент, но больше сбережения, а не инвестирования). ПИФ был Лукойл Фонд Первый. И всё сложилось с паями хорошо.

дня исполнилось ровно 8 лет, с того момента, как я купил первый в своей жизни инвестиционный инструмент — пай Паевого Инвестиционного Фонда (до этого были только банковские депозиты — в принципе это тоже инструмент, но больше сбережения, а не инвестирования). ПИФ был Лукойл Фонд Первый. И всё сложилось с паями хорошо.

2006 год — был год роста, 2007 в нулях, в 2008 был крах, но паи очень быстро вышли в ноль в 2009. На этом я с ними и простился. По итогам 3,5 лет в хорошем плюсе!)

С августа 2007 года я стал самостоятельно покупать акции на прямую на бирже. Сейчас оглядываясь назад — я прихожу к выводу, что это было продиктовано лишь одним моим желанием, и ни чем более.

Крах 2008 года принес убытки, как и 2009 год противоположно — принес прибыли, удалось даже заработать. Но это как-то происходило совсем неосознано. Мои подходы к отбору компаний на тот момент и близко не стояли с сегодняшними мыслями. По факту, я был не готов к самостоятельному инвестированию. И лучше для меня было бы инвестирование именно через ПИФы…

( Читать дальше )

дня исполнилось ровно 8 лет, с того момента, как я купил первый в своей жизни инвестиционный инструмент — пай Паевого Инвестиционного Фонда (до этого были только банковские депозиты — в принципе это тоже инструмент, но больше сбережения, а не инвестирования). ПИФ был Лукойл Фонд Первый. И всё сложилось с паями хорошо.

дня исполнилось ровно 8 лет, с того момента, как я купил первый в своей жизни инвестиционный инструмент — пай Паевого Инвестиционного Фонда (до этого были только банковские депозиты — в принципе это тоже инструмент, но больше сбережения, а не инвестирования). ПИФ был Лукойл Фонд Первый. И всё сложилось с паями хорошо. 2006 год — был год роста, 2007 в нулях, в 2008 был крах, но паи очень быстро вышли в ноль в 2009. На этом я с ними и простился. По итогам 3,5 лет в хорошем плюсе!)

С августа 2007 года я стал самостоятельно покупать акции на прямую на бирже. Сейчас оглядываясь назад — я прихожу к выводу, что это было продиктовано лишь одним моим желанием, и ни чем более.

Крах 2008 года принес убытки, как и 2009 год противоположно — принес прибыли, удалось даже заработать. Но это как-то происходило совсем неосознано. Мои подходы к отбору компаний на тот момент и близко не стояли с сегодняшними мыслями. По факту, я был не готов к самостоятельному инвестированию. И лучше для меня было бы инвестирование именно через ПИФы…

( Читать дальше )

Теперь понятно куда делось НГ ралли-:)

- 03 декабря 2013, 17:48

- |

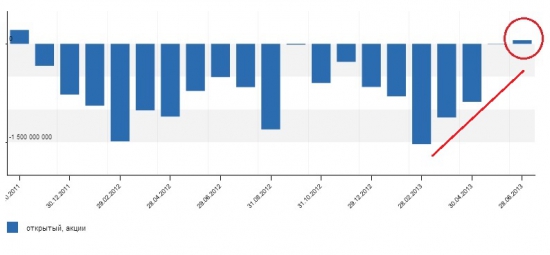

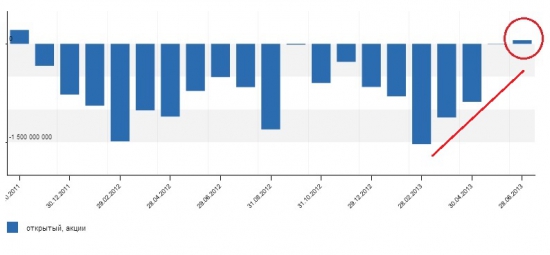

Впервые за последние два года наиболее популярными на рынке коллективных инвестиций оказались фонды акций. Об этом свидетельствуют предварительные данные Национальной лиги управляющих по привлечению средств в открытые паевые фонды за ноябрь 2013 года. Впрочем, участники рынка предлагают не сбрасывать со счетов и фонды облигаций как альтернативы банковским депозитам на фоне ужесточения требований ЦБ к кредитным организациям.

По оценкам Национальной лиги управляющих (НЛУ), в прошлом месяце чистый приток средств пайщиков в открытые фонды составил около 150 млн руб. Это сопоставимо с объемом средств, которые пайщики инвестировали в ПИФы месяцем ранее (более 170 млн руб.). Всего с начала года инвесторы вложили в них почти 7,4 млрд руб., при этом пик поступлений пришелся на летние месяцы, за которые фондам удалось привлечь почти 5 млрд руб.

Впервые с августа 2011 года самыми популярными среди различных категорий ПИФов стали фонды акций. При этом объем привлечения в такие фонды в минувшем месяце превысил 650 млн руб.— показатель, сравнимый с результатом июня 2011 года. В прошлом месяце фондам удалось привлечь чуть более 60 млн руб. По словам гендиректора «Альфа-Капитала» Ирины Кривошеевой, клиентов привлекли фонды, ориентированные на вложения в акции высокотехнологичных и потребительских компаний и показавшие высокую доходность за последние полгода. Как считает руководитель управления клиентского сервиса УК «Уралсиб» Карен Кесоян, «решение Федеральной резервной системы США отложить сворачивание количественного смягчения могло подтолкнуть инвесторов к покупке более рискованных инструментов». Основной приток средств в подобные фонды обеспечивали уже состоявшиеся клиенты управляющих, переводившие часть своих средств из фондов других категорий. Так, по оценке начальника департамента продаж и маркетинга «Райффайзен Капитала» Константина Кирпичева, лишь 20-30% всех вложений обеспечили новые пайщики.

( Читать дальше )

По оценкам Национальной лиги управляющих (НЛУ), в прошлом месяце чистый приток средств пайщиков в открытые фонды составил около 150 млн руб. Это сопоставимо с объемом средств, которые пайщики инвестировали в ПИФы месяцем ранее (более 170 млн руб.). Всего с начала года инвесторы вложили в них почти 7,4 млрд руб., при этом пик поступлений пришелся на летние месяцы, за которые фондам удалось привлечь почти 5 млрд руб.

Впервые с августа 2011 года самыми популярными среди различных категорий ПИФов стали фонды акций. При этом объем привлечения в такие фонды в минувшем месяце превысил 650 млн руб.— показатель, сравнимый с результатом июня 2011 года. В прошлом месяце фондам удалось привлечь чуть более 60 млн руб. По словам гендиректора «Альфа-Капитала» Ирины Кривошеевой, клиентов привлекли фонды, ориентированные на вложения в акции высокотехнологичных и потребительских компаний и показавшие высокую доходность за последние полгода. Как считает руководитель управления клиентского сервиса УК «Уралсиб» Карен Кесоян, «решение Федеральной резервной системы США отложить сворачивание количественного смягчения могло подтолкнуть инвесторов к покупке более рискованных инструментов». Основной приток средств в подобные фонды обеспечивали уже состоявшиеся клиенты управляющих, переводившие часть своих средств из фондов других категорий. Так, по оценке начальника департамента продаж и маркетинга «Райффайзен Капитала» Константина Кирпичева, лишь 20-30% всех вложений обеспечили новые пайщики.

( Читать дальше )

Россияне - крайне консервативные инвесторы. 90-е и "нулевые" научили мудрости

- 09 июля 2013, 02:35

- |

ВЦИОМ: недвижимость – самое надежное вложение для россиян

08.07.2013, 19:38| «Газета.Ru»

51% россиян считают, что деньги надо вкладывать в недвижимость, так как это наиболее безопасный способ вложения сбережений. В 2012 году так думали 54% россиян, сообщает «Интерфакс» со ссылкой на исследование ВЦИОМ. На втором месте по надежности - счет в Сбербанке. Так считают 27% опрошенных. Коммерческим банкам доверяют лишь 6%.

20% респондентов предпочитают вкладывать деньги в золото и драгоценности, в прошлом году так сказали 27% опрошенных. Часть респондентов предлагают копить деньги и хранить их в наличном виде, причем сторонников накопления денег в рублях больше, чем тех, кто делает выбор в пользу накоплений в валюте (15% и 8% соответственно).

Наименее надежным вложением россияне считают покупку акций предприятий (6%), вклады в пенсионные фонды (5%) и паевые инвестиционные фонды (3%).

---

08.07.2013, 19:38| «Газета.Ru»

51% россиян считают, что деньги надо вкладывать в недвижимость, так как это наиболее безопасный способ вложения сбережений. В 2012 году так думали 54% россиян, сообщает «Интерфакс» со ссылкой на исследование ВЦИОМ. На втором месте по надежности - счет в Сбербанке. Так считают 27% опрошенных. Коммерческим банкам доверяют лишь 6%.

20% респондентов предпочитают вкладывать деньги в золото и драгоценности, в прошлом году так сказали 27% опрошенных. Часть респондентов предлагают копить деньги и хранить их в наличном виде, причем сторонников накопления денег в рублях больше, чем тех, кто делает выбор в пользу накоплений в валюте (15% и 8% соответственно).

Наименее надежным вложением россияне считают покупку акций предприятий (6%), вклады в пенсионные фонды (5%) и паевые инвестиционные фонды (3%).

---

Впервые с октября 2011г зафиксирован приток в открытые ПИФы акций

- 04 июля 2013, 14:13

- |

Это всё-таки случилось-:)) 57 млн. рублей, приток конечно небольшой, но по крайне мере динамика с февраля на постепенное улучшение

Только вперед: Индивидуальные инвесторы опять полны оптимизма!

- 15 мая 2013, 08:32

- |

Интересно поведение индивидуальных инвесторов, которые держат средства в паевых фондах, и пытаются таймить рынок путем перекладки активов из фондов одного типа, в фонды других типов.

Данные, которые дает семейство фондов Rydex имеют многолетнюю историю, и как правило поведение инвесторов, которые инвестируют в паевые фонды является хорошим контр индикатором.

Представленный ниже график показывает соотношение между активами инвесторов во всех фондах нацеленных на рост индексов DJ30, S&P500, Nasdaq 100 и Russell 2000 и активами инвесторов в инверсных фондах (фонда направленных на падение рынков) на эти же индексы.

Сегодня это соотношение достигло 4.7. Два последних раза, когда это соотношение достигало 5, рынок акций достигал локального пика.

Понятно, что в сегодняшних условиях, когда ЦБ всех развитиях стран сотнями миллиардов печатают деньги, многие индикаторы настроений не работают. Этот индикатор может достигнуть значение и намного выше 5.

( Читать дальше )

Данные, которые дает семейство фондов Rydex имеют многолетнюю историю, и как правило поведение инвесторов, которые инвестируют в паевые фонды является хорошим контр индикатором.

Представленный ниже график показывает соотношение между активами инвесторов во всех фондах нацеленных на рост индексов DJ30, S&P500, Nasdaq 100 и Russell 2000 и активами инвесторов в инверсных фондах (фонда направленных на падение рынков) на эти же индексы.

Сегодня это соотношение достигло 4.7. Два последних раза, когда это соотношение достигало 5, рынок акций достигал локального пика.

Понятно, что в сегодняшних условиях, когда ЦБ всех развитиях стран сотнями миллиардов печатают деньги, многие индикаторы настроений не работают. Этот индикатор может достигнуть значение и намного выше 5.

( Читать дальше )

это что за управление такое?

- 08 января 2013, 00:18

- |

Зашел пифы посмотреть у альфа капитал. Собственно пифы сами не интересны — интересно было посмотреть размеры активов, котрые сейчас в пифах лежат. Случайно наткнулся вот на это:

Вознаграждение управляющей компании

3,2% (без НДС) от среднегодовой стоимости чистых активов фонда.

Вознаграждение специализированного депозитария, регистратора и аудитора

Не более 1% (без НДС) от среднегодовой стоимости чистых активов фонда.

Максимальный размер расходов за счет имущества фонда

0,5% (без НДС) от среднегодовой стоимости чистых активов фонда.

И что же выходит — они 4,7 процента ежегодно снимают за управление? И это еще без Ндс, те с ндс больше 5.

Не, я конечно понимаю хедж фонды 2 берут, но там хоть стратегии какие то инвестиционные. А это же пифы. Те они получаются деньги по акциям индекса распихивают и берут за это 5 процентов?

Если так — то нечего удивляться, что у нас у народа нет никакого интереса к финансовым рынкам

Вознаграждение управляющей компании

3,2% (без НДС) от среднегодовой стоимости чистых активов фонда.

Вознаграждение специализированного депозитария, регистратора и аудитора

Не более 1% (без НДС) от среднегодовой стоимости чистых активов фонда.

Максимальный размер расходов за счет имущества фонда

0,5% (без НДС) от среднегодовой стоимости чистых активов фонда.

И что же выходит — они 4,7 процента ежегодно снимают за управление? И это еще без Ндс, те с ндс больше 5.

Не, я конечно понимаю хедж фонды 2 берут, но там хоть стратегии какие то инвестиционные. А это же пифы. Те они получаются деньги по акциям индекса распихивают и берут за это 5 процентов?

Если так — то нечего удивляться, что у нас у народа нет никакого интереса к финансовым рынкам

Поправки к законодательству о ПИФах

- 05 ноября 2012, 15:27

- |

Добрый день, коллеги!

Поскажите, пожалуйста, в каких нормативно-правовых актах можно посмотреть максимальную комиссию доверительных управляющих, минимальную стоимость имущества, необходимую для формирования фонда и максимальнй срок формирования фонда до необходимого уровня.

Поскажите, пожалуйста, в каких нормативно-правовых актах можно посмотреть максимальную комиссию доверительных управляющих, минимальную стоимость имущества, необходимую для формирования фонда и максимальнй срок формирования фонда до необходимого уровня.

Логическая точка. Чему радуются все эти люди?

- 04 сентября 2012, 16:23

- |

Увидев сегодня рейтинг Форбс, сразу вспомнился вчерашний разговор, в том числе об необходимости ориентации на инфраструктуру в вопросе определения вознаграждения Управляющего.

Вот наша «великолепная пятёрка»:

( Читать дальше )

Вот наша «великолепная пятёрка»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал