Охта Групп

Коротко о главном на 26.10.2021

- 26 октября 2021, 13:46

- |

Старт размещений, новые выпуски и ставки купонов:

- Сегодня «Некс-Т» начинает размещение трехлетних облигаций серии БО-П01 объемом 300 млн. рублей. Регистрационный номер — 4B02-01-00615-R-001P. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения бумаг. Купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Организатор выпуска: ИК «Септем Капитал».

- Сегодня «Фабрика Фаворит» начинает техразмещение трехлетнего выпуска облигаций серии БО-П01 объемом 50 млн рублей. Регистрационный номер — 4B02-01-00607-R-001P. Ставка купона установлена на уровне 12,5% годовых на весь срок обращения бумаг, купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Феррони» 28 октября начнет размещение выпуска четырехлетних облигаций серии БО-П01 объемом 250 млн рублей. Ставка установлена на уровне 12,25% годовых на первый год обращения бумаг. По выпуску предусмотрена амортизация. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 15.10.2021

- 15 октября 2021, 11:19

- |

Новый выпуск, перспективные размещения и ставки:

- ПЮДМ зарегистрировала облигации серии БО-П03 Московская биржа. Регистрационный номер — 4B02-03-00361-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

- «Охта групп» планирует до конца октября разместить трехлетние облигации объемом до 1 млрд рублей. Ориентир ставки купона — 11,5-13%.

- «Гарант-инвест» планирует 21 октября собирать заявки на приобретение облигаций серии 002Р-04 со сроком обращения 1,5 года и объемом 1,2 млрд рублей. Ориентир ставки купона — 11,5-12% годовых. Длительность первого купона составит 123 дня, остальные купоны ежеквартальные. Организаторы: BCS Global Markets и «Универ капитал». Техразмещение запланировано на 25 октября.

- «Славянск ЭКО» установил ставку купона пятилетних облигаций серии 001Р-01 объемом 3 млрд рублей на уровне 11% годовых. Оферта запланирована через три года. Купоны ежеквартальные. Облигации включены в Третий уровень котировального списка. Размещение выпуска начнется 19 октября. Организаторы: BCS Global Markets, «Велес Капитал», Россельхозбанк, Синара Инвестбанк, ИФК «Солид», «Универ Капитал» и Экспобанк.

( Читать дальше )

Коротко о главном на 20.09.2021

- 20 сентября 2021, 09:12

- |

- «Охта Групп» получила кредитный рейтинг АКРА на уровне «BB(RU)». Прогноз — стабильный.

- «Столица» 27 сентября начнет размещение дебютного выпуска трехлетних облигаций 1-й серии объемом 50 млн рублей. Регистрационный номер — 4-01-00619-R. Заем будет размещен по открытой подписке. Условия выпуска не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «АлтынГолд Финанс» серии БО-01. Бумаги включены в третий уровень котировального списка. Регистрационный номер выпуска — 4B02-01-00040-L. Параметры выпуска не раскрываются. Ранее компания не выходила на долговой рынок.

- Мосбиржа зарегистрировала облигации «Техно лизинг» серии 001Р-05. Выпуску присвоен идентификационный номер 4B02-05-00455-R-001P. Бумаги включены в третий уровень котировального списка. Параметры займа не раскрываются. Организатор — ИК «Велес Капитал».

( Читать дальше )

«Охта Групп»: новый девелопер в Секторе роста

- 28 декабря 2020, 10:39

- |

В конце 2020 г. рынок высокодоходных облигаций пополнился новым эмитентом из сегмента девелопмента — ООО «Охта Групп». Присматриваемся к нему поближе, изучаем ассоциированные с ним риски и оцениваем привлекательность его облигаций для инвесторов.

Выпуск облигаций «ОХТА Групп» серии БО-П01 с погашением в декабре 2023 г. обеспечивает инвесторам купонный доход из расчета 12% годовых ежеквартально. Кредитное рейтинговое агентство «Эксперт РА» 5 ноября 2020 г. присвоило эмитенту рейтинг ruBB- со стабильным прогнозом.

Менеджмент компании

«Охта Групп» была основана в 2003 г. командой из Промстройбанка, большая часть которой управляет компанией до сегодняшнего дня. Топ-менеджеры одновременно являются акционерами компании. Совет директоров отсутствует.

( Читать дальше )

Коротко о главном на 17.12.2020

- 17 декабря 2020, 11:35

- |

Ориентир ставки купона и книги заявок, даты размещения и снятие с торгов:

- «Промомед ДМ» откроет книгу заявок на трехлетние облигации серии 001Р-01 объемом 0,5-1 млрд рублей 23 декабря с 11:00 до 15:00 по московскому времени. Ориентир ставки купона установлен на уровне 9,00-9,50% годовых, купоны полугодовые

- «Гарант-инвест» планирует открыть книгу заявок трехлетних «зеленых» облигаций серии 002Р-02 объемом до 500 млн рублей 22 декабря. Ориентир ставки купона установлен на уровне 10 % годовых на весь период обращения, купоны ежеквартальные.

- Сегодня, 17 декабря, «ТЕПЛОЭНЕРГО» начинает размещение биржевых облигаций серии 001P-01. Ставка купона определена на уровне 10% годовых и зафиксирована на весь период обращения, купоны полугодовые.

- «ШУШАРЫ ХОЛДИНГ» начнет размещение коммерческих облигаций серии 001КО-01 завтра, 18 декабря.

( Читать дальше )

Коротко о главном на 16.12.2020

- 16 декабря 2020, 10:41

- |

Тройное размещение и планируемое IPO:

- «Лизинг-Трейд» сегодня, 16 декабря, начинает размещение дополнительного выпуска № 1 серии 001Р-02. Объем допвыпуска — 200 млн рублей

- «Охта Групп» сегодня, 16 декабря, начинает размещение дебютного выпуска облигаций серии БО-П01 объемом 300 млн рублей. Ставка купона установлена в размере 12% годовых и зафиксирована на весь срок обращения, купоны квартальные.

- «Уральский оптико-механический завод» сегодня, 16 декабря, начинает размещение выпуска биржевых облигаций серии БО-П02 объемом 1,5 млрд рублей.

- ИСКЧ зарегистрировал дополнительный выпуск обыкновенных акций. Компания разместит 10 млн бумаг номинальной стоимостью 10 копеек каждая.

( Читать дальше )

Коротко о главном на 14.12.2020

- 14 декабря 2020, 10:13

- |

Закончен ПИР: исключение эмитентов из Сектора повышенного инвестиционного риска и многое другое

- «Охта групп» установила ставку купона трехлетних облигаций серии БО-П01 объемом 300 млн рублей на уровне 12% годовых.

- Московская биржа зарегистрировала выпуск биржевых облигаций серии БО-П02 ПО «Уральский Оптико-Механический Завод» (АО «ПО «УОМЗ»). Предварительная дата начала размещения — 16 декабря.

- Московская биржа исключила из Сектора компаний повышенного инвестиционного риска облигации:

— серий БО-П01, БО-П02 и БО-П03 «Пионер-Лизинга».

— серии 01 ООО «Атомстройкомплекса-Строительство».

— серий 001P-01, 001P-02, 001Р-03 «ТЕХНО Лизинга».

( Читать дальше )

Коротко о главном на 11.12.2020

- 11 декабря 2020, 11:36

- |

«Трио из ВДО» – регистрация новых выпусков и многое другое:

- Московская биржа зарегистрировала выпуск биржевых облигаций «Охта Групп» серии БО-П01. Присвоенный регистрационный номер —4B02-01-00551-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

- «ТЕПЛОЭНЕРГО» зарегистрировал выпуск биржевых облигаций серии 001P-01. Присвоенный регистрационный номер — 4B02-01-00574-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи. Ставка купона определена на уровне 10% годовых и зафиксирована на весь период обращения, купоны полугодовые.

- ГК «Пионер» зарегистрировала выпуск четырехлетних биржевых облигаций серии 001Р-05. Присвоенный регистрационный номер — 4B02-05-67750-H-001P от 10.12.2020. Бумаги включены во Второй уровень листинга Московской биржи.

( Читать дальше )

Коротко о главном на 03.12.2020

- 03 декабря 2020, 10:07

- |

Новый выпуск и итоги оферты:

- «Авангард-Агро» выкупил по оферте облигации серии БО-001P-02 на 777,475 млн рублей. Цена приобретения составила 100% от номинала.

- Московская биржа зарегистрировала выпуск облигаций «Роял капитал» серии БО-П05 и включила его в Третий уровень листинга, а также Сектор компаний повышенного инвестиционного риска.

- «Охта Групп» проведет онлайн-семинар «Размещение облигаций Охта Групп». Эмитент выступит на площадке Cbonds совместно с ИК «Септем Капитал».

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

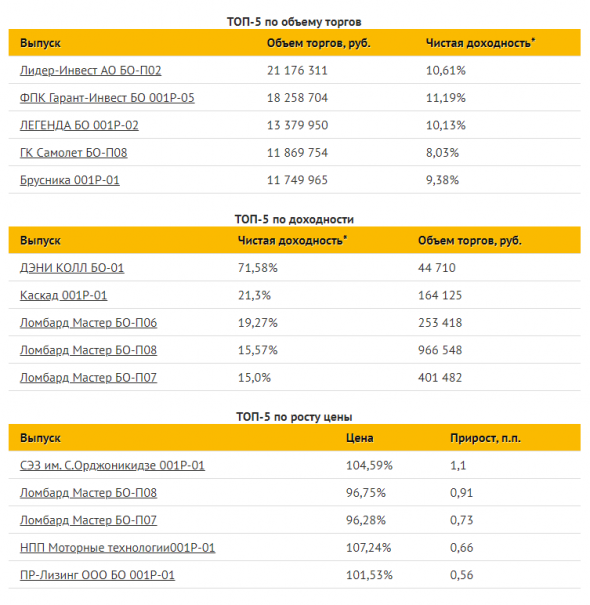

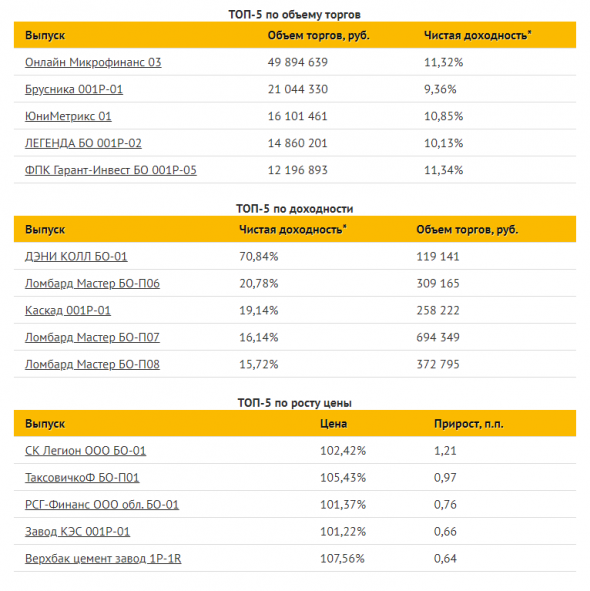

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 20.11.2020

- 20 ноября 2020, 10:54

- |

Итоги оферты и досрочное погашение, регистрация программы нового эмитента и размещение:

- «Первое Коллекторское Бюро» (ПКБ) сегодня разместит дополнительный выпуск биржевых облигаций серии 001Р-01 объемом 250 млн. Цена размещения установлена на уровне 101.5% от номинала. Ставка купона зафиксирована на уровне 13% годовых на весь период обращения.

- «Охта Групп» зарегистрировала программу облигаций серии 001P объемом до 10 млрд рублей на Московской бирже.

- Томский кабельный завод выкупил по оферте весь выпуск облигаций серии 01 в объеме 500 млн руб. по 100% стоимости от номинала. В это же день эмитент принял решение о досрочном погашении.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал