SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Офз

России нужны деньги?? Так возьмите их....

- 28 мая 2014, 14:17

- |

Уменьшение золотовалютного резерва, повышенные обязательства по фин, соц, спорт проектам, увеличение долгового бремени, не возврат долгов других стран, сокращение потребления газа в Европе и многое другое приводит к не хватке денег для проведения нормальной экономической политике в стране, рецессии, повышения пенсионного возраста и другим негативные явлениям. Негативным по отношению к собственному народу. Но история финансов и экономики уже не раз показывала выход из подобной ситуации… Один из таких выходов — внутренний займ. Займ денег у собственного народа, граждан собственной страны.

Что имеем на текущий момент. Вклады в банках не первой сотни предлагаю максимальную депозитную ставку до 12%. Доходность офз — 8%.

Каждый отдельный банк рассматривает % депозита в зависимости от своей кредитной политики, потому оставим их в покое. А вот доходность ОФЗ можно было бы сделать и повыше ....

Краткая справка про ОФЗ..

Облигации федерального займа (ОФЗ) —

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 18 )

Денежный рынок в 1-м квартале 2014

- 23 мая 2014, 14:04

- |

На текущий момент ситуация с ликвидностью действительно достаточно «пугающая», и это без учета рисков оттока депозитов (вывод вкладчиками). Структурный дефицит ликвидности в марте 2012 составлял 1 трлн.; в 2013 – 1,915 трлн.; и на конец марта 2014 уже 4,908 трлн.

Как видите динамика «ускорилась». А прогнозы на конец года пока весьма «печальны» — дефицит может достигнут показателя в 7 трлн. И надо не забывать, что существует проблема залогов.

Текущий объем по РЕПО с ЦБР равен 2,983 трлн. + кредиты, обеспеченные нерыночными активами или поручительствами/ другие кредиты – 1,555 трлн. В текущих условиях, продолжается «сжатие» рынка междилерского РЕПО (вопрос рисков на контрагента выходит на первый план). Если в начале 1-го квартала объемы открытых позиций на междилерском РЕПО были в промежутке 412-476 млрд., то к концу квартала они приблизились к 323 млрд.; при этом РЕПО с ЦК достаточно стабильно в районе 50-60 млрд.

Также в марте отмечается резкий рост дисконтов по корпоративным бондам с 10% к 11,7%. По акциям волатильность достаточно большая мин/макс = 11/16%. ОФЗ стабильны в достаточно узком диапазоне 6,9-6,2%.

На рынке валютного СВОПа по операциям с ЦБР – с начала марта устойчивый тренд вверх от нулевых объемов к 488 млрд. рублей. на конец квартала + операции без учета ЦБР составили 1,144 трлн.

В банковском секторе ситуация более критичная, кредитование банками банков имеет устойчивый снижающийся тренд со 109 млрд. в феврале 2014 до 22,6 млрд. в конце 1-го квартала. Кредитование банками небанковских организаций снижалось в меньшем масштабе – от максимума 83 млрд. к 53 млрд. На более-менее стабильном уровне остались лишь «прочие операции» — в районе 80 – 100.

( Читать дальше )

Как видите динамика «ускорилась». А прогнозы на конец года пока весьма «печальны» — дефицит может достигнут показателя в 7 трлн. И надо не забывать, что существует проблема залогов.

Текущий объем по РЕПО с ЦБР равен 2,983 трлн. + кредиты, обеспеченные нерыночными активами или поручительствами/ другие кредиты – 1,555 трлн. В текущих условиях, продолжается «сжатие» рынка междилерского РЕПО (вопрос рисков на контрагента выходит на первый план). Если в начале 1-го квартала объемы открытых позиций на междилерском РЕПО были в промежутке 412-476 млрд., то к концу квартала они приблизились к 323 млрд.; при этом РЕПО с ЦК достаточно стабильно в районе 50-60 млрд.

Также в марте отмечается резкий рост дисконтов по корпоративным бондам с 10% к 11,7%. По акциям волатильность достаточно большая мин/макс = 11/16%. ОФЗ стабильны в достаточно узком диапазоне 6,9-6,2%.

На рынке валютного СВОПа по операциям с ЦБР – с начала марта устойчивый тренд вверх от нулевых объемов к 488 млрд. рублей. на конец квартала + операции без учета ЦБР составили 1,144 трлн.

В банковском секторе ситуация более критичная, кредитование банками банков имеет устойчивый снижающийся тренд со 109 млрд. в феврале 2014 до 22,6 млрд. в конце 1-го квартала. Кредитование банками небанковских организаций снижалось в меньшем масштабе – от максимума 83 млрд. к 53 млрд. На более-менее стабильном уровне остались лишь «прочие операции» — в районе 80 – 100.

( Читать дальше )

Суверенный фонд Норвегии потерял почти 10% на российских гособлигациях

- 30 апреля 2014, 20:24

- |

Суверенный фонд Норвегии в I квартале получил 9,7% убытка по инвестициям в гособлигации России, сообщил фонд в своем отчете. Так украинский кризис ударил по крупнейшему в мире фонду национального благосостояния, а его квартальный доход от инвестиций составил всего 1,7%. Это самый низкий показатель доходностиСуверенного фонда Норвегии со II квартала 2013 г. В I квартале его доход от инвестиций в акции составил 1,5%, в инструменты с фиксированной доходностью и недвижимость — 2%. Для сравнения: по итогам прошлого года доход фонда составил 15,9%, что является вторым результатом в его 18-летней истории.

В течение последних двух лет фонд, размер которого составляет 5,1 трлн крон

( Читать дальше )

В течение последних двух лет фонд, размер которого составляет 5,1 трлн крон

( Читать дальше )

Заметка

- 26 апреля 2014, 16:57

- |

Заметил такую вещь когда в минус по деньгам уходишь, то бишь покупаешь бумажки с маленьким плечом. -10-100 руб по остатку. Брокер репует облигации ОФЗ после торгов на внебирже. Одну облигацию продает и одну покупает. То бишь получается такой невнятный хедж чтоли.

Для чего это ему делать?

| ОФЗ 26207 | 26207RMFS | 11404251099 | 25.04.2014 | 18:52:56 | 28.04.2014 | 1 | 5,84 | RUB | 90,70 | RUB | 922,18 | 15,18 | 0,25 | ВНБР | 1ая часть, перенос позиции | ОФЗ 26207 | 26207RMFS | 11404251099 | 25.04.2014 | 18:52:56 | 29.04.2014 | 1 | 5,84 | RUB | 90,691755 | RUB | 922,33 | 15,41 | 0,00 | ВНБР | 2ая часть, перенос позиции | ИТОГО — RUB: |

Для чего это ему делать?

МБ. Итоги 1 кв. 2014. Денежный рынок:

- 22 апреля 2014, 11:33

- |

По отношению к 4кв. 2013 объем торгов снизился с 55,8 трлн. рублей до 43,3.

Основной объем приходится на Прямое РЕПО с ЦБР и здесь объем снизился с 35,3 до 23,7 – однако это снижение вызвано переходом некоторых участников на сделки с сервисами НРД. Междилерское РЕПО также сократилось с 18,2 до 15,9. А вот РЕПО с ЦК напротив – выросло с 2,4 до 3,7 – участники рынка продолжают «следить за своими рисками». Вообще за год РЕПО с ЦК продолжает «набирать обороты» 1кв 2013 – 0,1; 2кв 2013 – 0,2; 3кв. 2013 – 1,2.

По видам обеспечения: акции, облигации, ОФЗ – также тенденция на снижение с 18,2 до 15,9 трлн.

Однако «внутри» движения разнонаправленные:

( Читать дальше )

Основной объем приходится на Прямое РЕПО с ЦБР и здесь объем снизился с 35,3 до 23,7 – однако это снижение вызвано переходом некоторых участников на сделки с сервисами НРД. Междилерское РЕПО также сократилось с 18,2 до 15,9. А вот РЕПО с ЦК напротив – выросло с 2,4 до 3,7 – участники рынка продолжают «следить за своими рисками». Вообще за год РЕПО с ЦК продолжает «набирать обороты» 1кв 2013 – 0,1; 2кв 2013 – 0,2; 3кв. 2013 – 1,2.

По видам обеспечения: акции, облигации, ОФЗ – также тенденция на снижение с 18,2 до 15,9 трлн.

Однако «внутри» движения разнонаправленные:

- Акции – рост с 7,9 трлн. в 4кв.2013 до 8,2 трлн.

- Облигации – заметное снижение с 7,8 до 5,7

- ОФЗ – также снизились с 2,6 до 2.

- Внутридневной объем стабилен – 1%

- 1 день – 69% 4кв.2013 против 71% в 1кв.2014

- От 2 до 7 дней – без изменений = 27%

- 8-15 дней – снижение — с 2% до 1%

- 16-90 – 1% и 0,4%

- 91 – год – стабильно = 0,1%

( Читать дальше )

Гвозди бы делать из этих людей. Нерезиденты и ОФЗ

- 11 апреля 2014, 11:53

- |

Изменение вложений нерезидентов в ОФЗ в марте: удивительная стойкость

ЦБ опубликовал оценку внешнего долга РФ на 1 апреля 2014 г., в которой в том числе содержится информация о вложениях нерезидентов в ОФЗ. Объем инвестиций составил 22,75 млрд долл., что на 440 млн долл. ниже, чем на 1 марта (ЦБ опубликовал месячные данные в начале текущей недели). При этом без учета валютной переоценки (рубль в марте укрепился на 1%) снижение составило бы 660 млн долл. В рублевом эквиваленте нерезиденты сократили объем вложений на 24 млрд руб. Всего с начала года иностранные инвесторы вывели с российского рынка госдолга 82 млрд руб.

На фоне сокращения общего объема ОФЗ в обращении из-за погашений доля нерезидентов на рынке ОФЗ в марте практически не изменилась, составив 22,3% (22,2% в феврале).

Учитывая внушительную просадку ОФЗ в первой половине марта, масштабы оттока средств нерезидентов выглядят довольно скромно. Для сравнения, в январе 2014 отток составил 44 млрд руб. (почти вдвое выше, чем в марте), а в июне 2013 г. на фоне распродаж в рисковых активах нерезиденты вывели из локального госдолга 112 млрд руб. (почти в 5 раз выше, чем в марте 2014 г.). Некоторые участники рынка, вероятно, сочли новые максимумы доходности, установленные в марте, достаточно интересными для того, чтобы зайти в рублевые активы – в особенности на фоне существенных спредов ОФЗ над кривой CCS (достигали 120- 150 б.п.), что делало привлекательной идею открытия длинной позиции по рублевым госбондам и покупки кросс-валютного свопа.

( Читать дальше )

ЦБ опубликовал оценку внешнего долга РФ на 1 апреля 2014 г., в которой в том числе содержится информация о вложениях нерезидентов в ОФЗ. Объем инвестиций составил 22,75 млрд долл., что на 440 млн долл. ниже, чем на 1 марта (ЦБ опубликовал месячные данные в начале текущей недели). При этом без учета валютной переоценки (рубль в марте укрепился на 1%) снижение составило бы 660 млн долл. В рублевом эквиваленте нерезиденты сократили объем вложений на 24 млрд руб. Всего с начала года иностранные инвесторы вывели с российского рынка госдолга 82 млрд руб.

На фоне сокращения общего объема ОФЗ в обращении из-за погашений доля нерезидентов на рынке ОФЗ в марте практически не изменилась, составив 22,3% (22,2% в феврале).

Учитывая внушительную просадку ОФЗ в первой половине марта, масштабы оттока средств нерезидентов выглядят довольно скромно. Для сравнения, в январе 2014 отток составил 44 млрд руб. (почти вдвое выше, чем в марте), а в июне 2013 г. на фоне распродаж в рисковых активах нерезиденты вывели из локального госдолга 112 млрд руб. (почти в 5 раз выше, чем в марте 2014 г.). Некоторые участники рынка, вероятно, сочли новые максимумы доходности, установленные в марте, достаточно интересными для того, чтобы зайти в рублевые активы – в особенности на фоне существенных спредов ОФЗ над кривой CCS (достигали 120- 150 б.п.), что делало привлекательной идею открытия длинной позиции по рублевым госбондам и покупки кросс-валютного свопа.

( Читать дальше )

fRTS, S&P500, Рубль, ОФЗ и трежерис. Все в одном стакане (общий взгляд на рынок).

- 06 апреля 2014, 13:09

- |

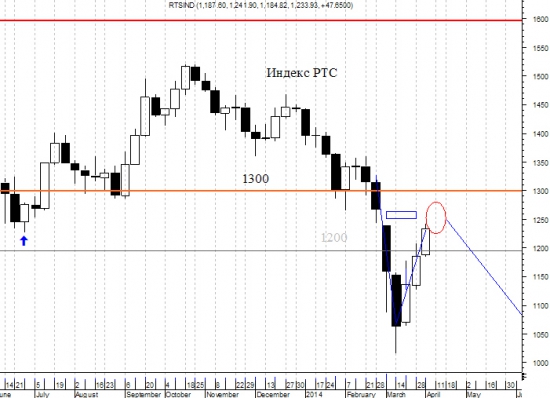

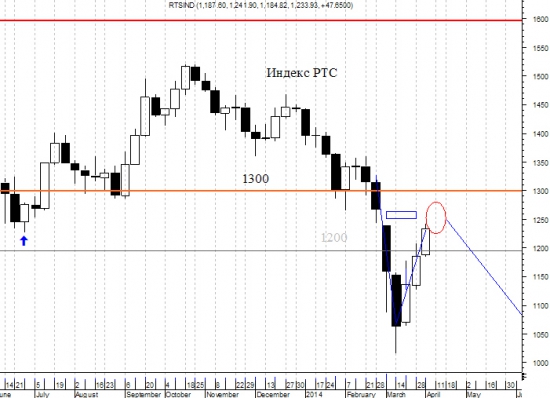

Вчера был опубликован взгляд на возможное снижение как российского рынка в виде фьючерса на индекс РТС и индекса S&P500

smart-lab.ru/blog/176254.php

( Читать дальше )

smart-lab.ru/blog/176254.php

( Читать дальше )

ОБЗОР - Минфин после месячного перерыва смог разместить только 40% ОФЗ

- 02 апреля 2014, 19:16

- |

Министерство финансов РФ после месячного перерыва возобновило аукционы облигаций федерального займа (ОФЗ), но смогло продать лишь 40% предложенных бумаг.

На первом аукционе Минфин разместил облигации выпуска 26215 с погашением в августе 2023 года на 2,3 миллиарда рублей при спросе в 8,3 миллиарда рублей и лимите в 10 миллиардов рублей. Доходность по цене отсечения составила 8,94% годовых, средневзвешенная доходность — 8,93% годовых.

На втором аукционе ведомство продало облигации выпуска 26216 с погашением в мае 2019 года на 5,5 миллиарда рублей при спросе в 8,4 миллиарда рублей и лимите в 10 миллиардов рублей. Доходность по цене отсечения составила 8,61% годовых, средневзвешенная доходность — 8,59% годовых.

Участники рынка продолжили тестировать уровни премий Минфина к вторичному рынку, поэтому спрос превысил объем размещенных бумаг, объясняют эксперты.

Аналогичный набор облигаций Минфин успешно разместил в середине февраля в объеме по 10 миллиардов рублей каждого выпуска. Средневзвешенная доходность ОФЗ 26215 составила 8,05% годовых, ОФЗ 26216 — 7,69% годовых.

( Читать дальше )

На первом аукционе Минфин разместил облигации выпуска 26215 с погашением в августе 2023 года на 2,3 миллиарда рублей при спросе в 8,3 миллиарда рублей и лимите в 10 миллиардов рублей. Доходность по цене отсечения составила 8,94% годовых, средневзвешенная доходность — 8,93% годовых.

На втором аукционе ведомство продало облигации выпуска 26216 с погашением в мае 2019 года на 5,5 миллиарда рублей при спросе в 8,4 миллиарда рублей и лимите в 10 миллиардов рублей. Доходность по цене отсечения составила 8,61% годовых, средневзвешенная доходность — 8,59% годовых.

Участники рынка продолжили тестировать уровни премий Минфина к вторичному рынку, поэтому спрос превысил объем размещенных бумаг, объясняют эксперты.

Аналогичный набор облигаций Минфин успешно разместил в середине февраля в объеме по 10 миллиардов рублей каждого выпуска. Средневзвешенная доходность ОФЗ 26215 составила 8,05% годовых, ОФЗ 26216 — 7,69% годовых.

( Читать дальше )

ОФЗ - вариант Демуры что то не получается.

- 01 апреля 2014, 15:50

- |

Вариант «все пропало», «иностранный клиент уезжает и деньги с собой увозит» не получился.

Да и получится не мог, ибо иностранцы люди информированные чемоданы давно упаковали и деньги перевели.

Что и было в предыдущем посте.

smart-lab.ru/blog/173066.php

( Читать дальше )

Да и получится не мог, ибо иностранцы люди информированные чемоданы давно упаковали и деньги перевели.

Что и было в предыдущем посте.

smart-lab.ru/blog/173066.php

( Читать дальше )

Как проведут себя ОФЗ если в случае санкций будет затруднен доступ РФ к внешним займам?

- 28 марта 2014, 08:24

- |

Не могли бы высказать своё мнение:

В СМИ в контексте введения санкций упоминалось, что России будет сложнее привлекать внешние займы.

В связи с этим у меня, как у обладателя «счастья» под названием Офз, возник вопрос — отразится ли это на доходности и котировках подобные меры Запада?

Привлекать деньги в экономику все равно ведь будем, как вариант за счёт внутренних займов. А что это значит? Ставки по действующим облигациям Фед.займа вниз? Или вверх? Котировки как себя поведут?

В СМИ в контексте введения санкций упоминалось, что России будет сложнее привлекать внешние займы.

В связи с этим у меня, как у обладателя «счастья» под названием Офз, возник вопрос — отразится ли это на доходности и котировках подобные меры Запада?

Привлекать деньги в экономику все равно ведь будем, как вариант за счёт внутренних займов. А что это значит? Ставки по действующим облигациям Фед.займа вниз? Или вверх? Котировки как себя поведут?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал