ОфЗ

Игры кукла или все перекладывают купоны ОФЗ в акции?

- 15 июня 2022, 16:56

- |

Создалось неприятное ощущение, что каждую купонную выплату интересные мне бумаги на локальных максимумах — прошлые выплаты по 26220 и 26238 приходили 8 июня, это локальный хай по индексу. Ждал погашения облигаций Москвы в начале этой недели, чтобы прикупить Лукойла дешевле 4000, сейчас пришли купоны (пока без тела), открываю график — а Лукойл за сегодня сделал +5%. Сбер на том же уровне, что и 8-го, Алросу откупили, даже Русал и Новатэк почти там же.

У кого-то есть похожее впечатление?) Подозреваю, что я не один готов денежный поток от облигаций сейчас перекладывать в акции, такой процесс может вообще значимое влияние на рынок оказать? Все-таки от Минфина уходят на купоны миллиарды рублей по каждому выпуску, где-то эти деньги должны оказаться. Я понимаю, что основные держатели не физики, а юрики, могут ли они так рьяно покупать акции? Логично ли предположить, что им купоны приходят с утра, а не во второй половине дня, как рядовому физику?

Или это просто кукл издевается, манит ракетой и не дает покупать дешевле?

- комментировать

- Комментарии ( 2 )

Пресс-конференция ЦБ: Главное

- 10 июня 2022, 15:07

- |

• Инфляцию в РФ сейчас нельзя считать устойчиво низкой, проинфляционные риски по-прежнему сильны

• По нашим оценкам прирост цен составит 14-17% в этом году.

• В мае снижение экономической активности приостановилось.

• Индикаторы бизнес климата говорят что оценки экономики становятся менее негативными.

• Снижение цен в апреле-мае на некоторые категории товаров снизились, но не покрыли мартовский скачок цен

• Спрос скорректировался после ажиотажа в начала марта.

• Безработица остаётся на исторически низком уровне. Дальнейшая динамика рынку труда будет зависеть от структурных изменений.

• Снижения ставки поддержит кредитование уже с июня.

• Проинфляционные риски снижаются, но остаются серьезными.

• В случае сильного падения экспорта возникнет проинфляционное давление.

• Регионы юга России испытали меньшую глубины спада

• Физические объемы экспорта снизились меньше, чем мы ожидали, а динамика импорта соответствовала нашим ожиданиям.

( Читать дальше )

USD/RUB тест треугольника после ложного пробоя? Цель 60 копеек в силе!

- 10 июня 2022, 14:34

- |

По дневкам ситуация не менее драматическая, но там еще есть надежна девальваторов в случае, если не перебьем лой 25 мая:

( Читать дальше )

Банк России снизил ключевую ставку с 11% до 9,50%

- 10 июня 2022, 13:30

- |

Внешние условия для российской экономики остаются сложными и значительно ограничивают экономическую деятельность. Сокращение импорта из-за введения внешних торговых и финансовых ограничений существенно опережает снижение экспорта.

Проинфляционные риски продолжают снижаться, но остаются существенными.

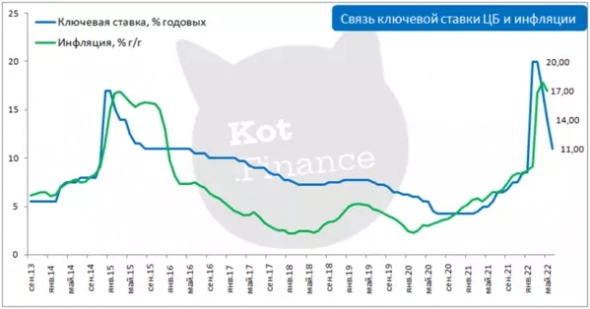

Инфляция складывается значительно ниже апрельского прогноза Банка России. По оценке на 3 июня, годовая инфляция снизилась до 17,0% (после 17,8% в апреле). Последние данные указывают на низкие текущие темпы прироста потребительских цен в мае и начале июня.

Снижение общего показателя инфляции во многом произошло за счет коррекции цен на небольшую группу товаров и услуг после их резкого роста в марте. Этому способствовали динамика обменного курса рубля и исчерпание эффектов ажиотажного потребительского спроса в условиях заметного снижения инфляционных ожиданий населения и бизнеса. В то же время текущие темпы прироста цен в большей части потребительской корзины, хотя и снизились, остаются значимо выше 4% в аннуализированном выражении.

( Читать дальше )

ИнвестИдея: заработать на ОФЗ

- 10 июня 2022, 12:02

- |

Больше полезной информации в нашем ТГ-канале: t.me/ingosinvest

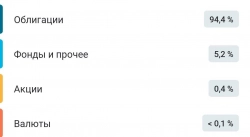

Речь о выпусках облигаций ОФЗ 52001 с погашением 16.08.2023 и ОФЗ 52002 с погашением 02.02.2028.

ОФЗ-ин VS инфляция

В апреле-мае мы рекомендовали покупать ОФЗ-ин (облигации, индексируемые на уровень инфляции) с идеей переоценки номинальной стоимость в июне на высокую мартовскую инфляцию 7.6% (да, они индексируются с 3-месячным лагом).

В июне ежедневно номинал облигации увеличивается на 0.25%, а цены пока падают.

Пока неизвестно, как снизится цена облигации и как вырастет реальная доходность, которую захотят инвесторы сверх будущей инфляции. Исторически реальная доходность составляла 2.5-3% сверх инфляции.

Прогнозы на месяц

Ближние наиболее ликвидные выпуски ОФЗ-ин 52001 и 52002.

Доход в ближайший месяц по 52001 составит 2% независимо от реальной доходности.

( Читать дальше )

Кажется, у ЦБ просто нет выхода…

- 10 июня 2022, 09:09

- |

Прошло две недели с прошлого снижения ставки, и сегодня придется делать это вновь. Рубль, рынок гос.облигаций, инфляция – буквально все против ЦБ. А зачем повышали?

Disclamer: вопрос не столько «зачем?», сколько «почему до 20%?»

Ключевую ставку снижали уже трижды с шагом по 3 процентных пункта. Нужно ли было ее поднимать до 20% — вопрос открытый. Бизнесу, банкам, населению – нужна стабильность. Сказать, что она есть сейчас я не могу.

В марте произошел паралич финансовой системы: кредиты больше, чем под 30% производственные предприятия окупить не могут. Поднятие ставки = изменение условий по уже действующим кредитам. А это значит, что закредитованные компании за эти три месяца переплатили процентов минимум как за полгода.

А теперь экстренными шагами снижаем…. Кредиты, кстати, не дешевеют)

Теперь подумаем, что может являться ориентиром для ЦБ? – считается, что государственные облигации (ОФЗ). Тогда какую ставку прайсит рынок?

( Читать дальше )

Отрицательные Ставки по Счетам в Валюте? / Тинькофф вводит комиссию 12% за хранение валюты

- 09 июня 2022, 20:41

- |

Замедление инфляции позитивно для рынка ОФЗ - Промсвязьбанк

- 09 июня 2022, 12:21

- |

Вышедшие вчера вечером данные Росстата по динамике потребительских цен подтвердили прохождение пика в марте-апреле и разворот вниз в мае. Инфляция в мае замедлилась до 17,1% г/г (в апреле 17,8%). За неделю с 28 мая по 3 июня цены снизились на 0,01%, инфляция составила 17,0% г/г.

С учетом последней статистики, наши макроэкономисты пересмотрели прогноз по ключевой ставке ЦБР до 8,5 – 9,0% на конец этого года (ранее 10%). По опросам Интерфакс, большинство аналитиков за последний месяц также понизили прогнозы по инфляции и ключевой ставке. Согласно консенсусу, ставка ЦБР на конец этого года ожидается 8,25% (ранее 11%), в следующем году 6,75% (ранее 9,0%). Такое снижение ставки ЦБР еще не полностью учтено в ценах ОФЗ.

( Читать дальше )

Ралли на рынке ОФЗ!

- 09 июня 2022, 11:52

- |

Почему важно наблюдать за этим трендом? Всё дело в том, что обычно рынок госдолга формирует опережающие сигналы для рынка акций. Ведь именно рынок гособлигаций принято считать «умными деньгами», поскольку львиную долю операций на нём проводят профессиональные участники в лице банков, страховых компаний и пенсионных фондов. Вспомните хотя бы свежую майскую статистику от Мосбиржи, согласно которой доля частных инвесторов в объёме торгов облигациями составляет 27%, в то время как оборот на рынке акций сейчас почти на 75% делают «физики»!

❗️А теперь давайте сравним динамику индекса Мосбиржи с динамикой индекса RGBI, и мы увидим, что главный финансовый бенчмарк российского фондового рынка сейчас существенно отстаёт от динамики индекса российских гособлигаций:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал