SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Отчёт

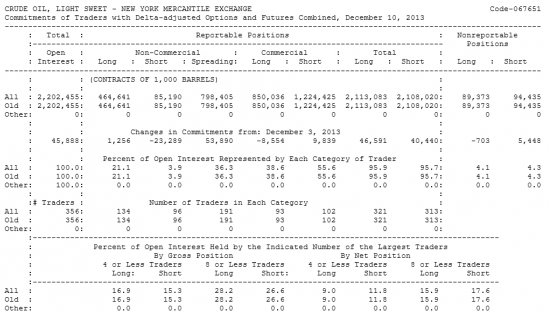

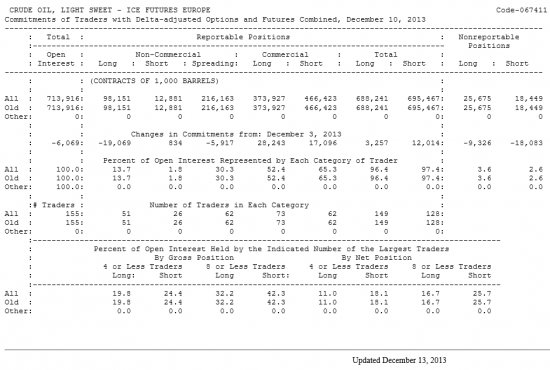

Нефть LIGHT SWEET Отчет от 13.12.2013г. (по состоянию на 10.12.2013г.)

- 15 декабря 2013, 16:10

- |

- комментировать

- Комментарии ( 0 )

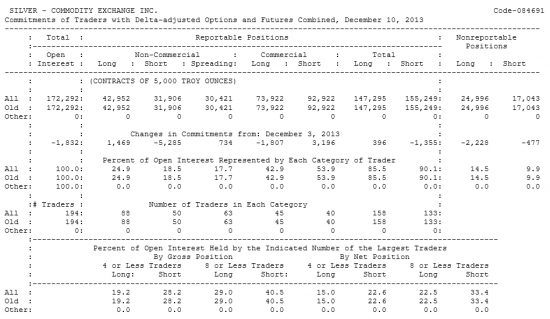

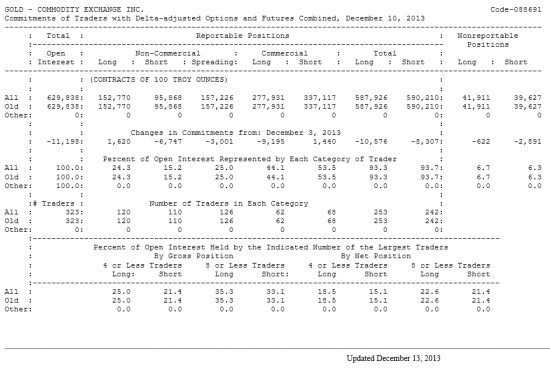

GOLD Отчет от 13.12.2013г. (по состоянию на 10.12.2013г.)

- 15 декабря 2013, 12:48

- |

Разбор отчета, на примере золота, представлен в посте от 13.11.2013г.

Методика анализа отчетов COT представлена в посте от 17.11.2013г.

( Читать дальше )

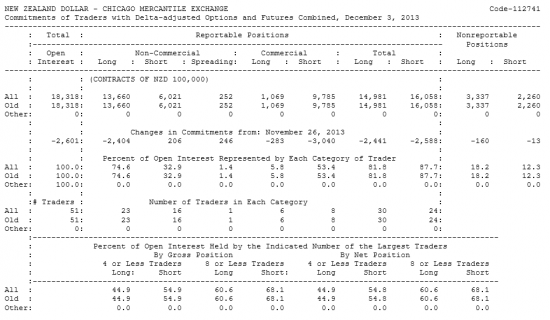

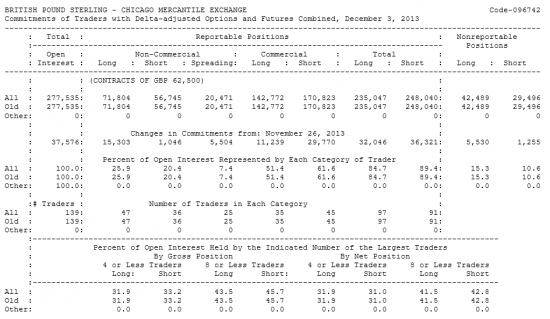

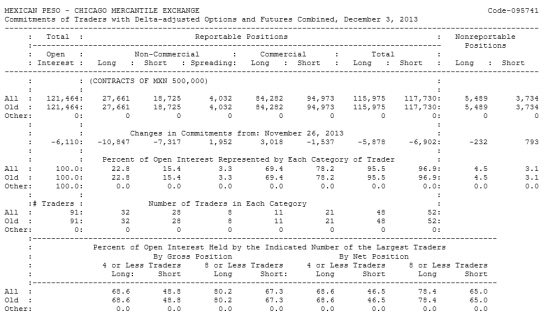

MEXICAN PESO Отчет от 06.12.2013г. (по состоянию на 03.12.2013г.)

- 10 декабря 2013, 22:07

- |

Разбор отчета, на примере золота, представлен в посте от 13.11.2013г.

Методика анализа отчетов COT представлена в посте от 17.11.2013г.

( Читать дальше )

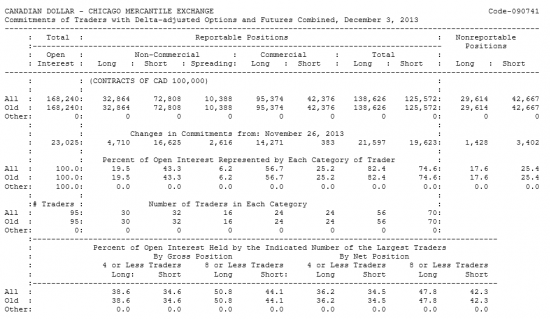

CANADIAN DOLLAR Отчет от 06.12.2013г. (по состоянию на 03.12.2013г.)

- 10 декабря 2013, 10:22

- |

Разбор отчета, на примере золота, представлен в посте от 13.11.2013г.

Методика анализа отчетов COT представлена в посте от 17.11.2013г.

( Читать дальше )

SWISS FRANC Отчет от 06.12.2013г. (по состоянию на 03.12.2013г.)

- 09 декабря 2013, 21:01

- |

Разбор отчета, на примере золота, представлен в посте от 13.11.2013г.

Методика анализа отчетов COT представлена в посте от 17.11.2013г.

( Читать дальше )

JAPANESE YEN Отчет от 06.12.2013г. (по состоянию на 03.12.2013г.)

- 09 декабря 2013, 14:38

- |

Разбор отчета, на примере золота, представлен в посте от 13.11.2013г.

Методика анализа отчетов COT представлена в посте от 17.11.2013г.

( Читать дальше )

AUSTRALIAN DOLLAR Отчет от 06.12.2013г. (по состоянию на 03.12.2013г.)

- 09 декабря 2013, 10:12

- |

Разбор отчета, на примере золота, представлен в посте от 13.11.2013г.

Методика анализа отчетов COT представлена в посте от 17.11.2013г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал