Обучение

Что такое Дельта и зачем она нужна?

- 12 ноября 2025, 10:27

- |

Сегодня хочу немного поговорить о дельте.

Один из инструментов, который помогает глубже понимать рынок и лучше видеть настроение участников.

Что такое дельта?

Проще говоря, дельта показывает разницу между объёмами покупок и продаж. Если дельта положительная, на рынке преобладают покупатели, если отрицательная, продавцы.

Зачем она нужна?

Часто бывает так, что цена вроде бы растёт, но дельта при этом отрицательная. Это первый сигнал, что движение может быть искусственным или временным. И наоборот, когда цена снижается, но дельта растёт, можно ожидать скорого разворота.

Как использовать на практике:

- При анализе пробоя уровня смотрите, что делает дельта. Если рост цены сопровождается ростом дельты, пробой подтверждается объёмами.

- Если же дельта снижается на фоне движения это повод насторожиться, движение может быть ложным.

- Внутри дня можно использовать дельту для поиска точек входа на коррекциях, особенно эффективно в связке с объёмами и зоной интереса крупных игроков.

Нюанс:

Не стоит воспринимать дельту как сигнал к сделке. Это дополнительный фильтр, который помогает понимать контекст и качество движения. Главное смотреть на то, как она ведёт себя в ключевые моменты, а не просто на цифры.

( Читать дальше )

- комментировать

- 260 | ★1

- Комментарии ( 3 )

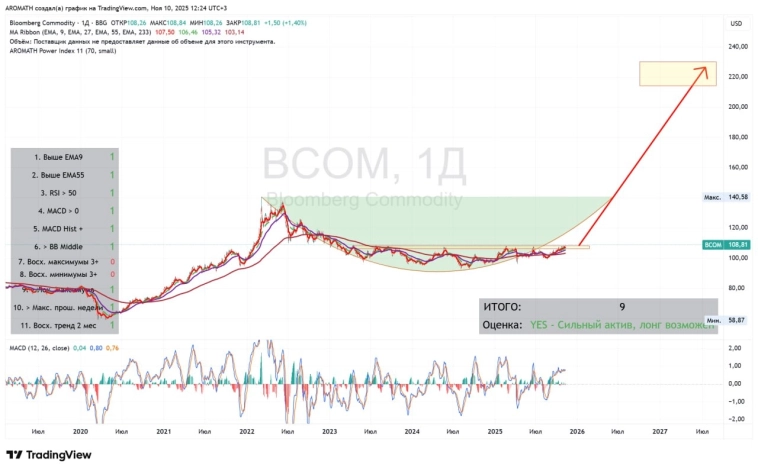

#BCOM Bloomberg Commodity Index готов к удвоению?!

- 11 ноября 2025, 11:22

- |

Рубрика #макроэкономика #макротренды от Aromath.

#BCOM Bloomberg Commodity Index готовится пробивать среднесрочный горизонтальный ценовой уровень 2,5 лет и лететь намного выше.

Намного — это не на +10%, а в разы.

Я допуская почти удвоение этого индекса (220) с текущих 109.

Индекс Силы Аромат Aromath Power Index у актива = 9, это продолжение мирового ралли.

Все циклы расписал подробное в БМВ Аромат от 16.10.2025 — посмотрите подробнее, все просто и понятно.

Все цены на всё в мире будут очень сильно выше текущих, пишу уже 3 полных года с конца 2022 об этом.

Если не верите — Aromath обещал вам золото по 3000+ usd долларов, когда оно стоило 1830,

результат — уже удвоение.

Всё остальное сделает тоже самое.

Вот такой вот паттерн огромной чаши будет нарисован практически везде без исключения, где он может реализоваться.

Мы уже сейчас зарабатываем именно на этих мировых трендах и тенденциях десятки и уже даже сотни процентов прибыли.

Как работает рубрика #макротренды #макроэкономика на коленке в канале Aromath.

( Читать дальше )

Илон Маск - отец нации или "наше всё"

- 07 ноября 2025, 12:29

- |

Маску поставили задачу и условия получения 1 триллионного бонуса в #TSLA 🚗 🔋🤖:

Чтобы получить этот бонус в полном объеме, Маск за десять лет должен достичь нескольких целей, в том числе расширить развивающийся бизнес Tesla по производству роботакси и увеличить рыночную стоимость компании как минимум до $8,5 трлн.

Подробнее на РБК:

www.rbc.ru/quote/news/article/690b77a59a7947d9ce3464e5?from=copy

Сейчас капитализация около 1,483 трлн.долларов.

Всегда главное — Кто делает, а не что.

Самые популярные страницы в Википедии в 2025 году такие:

Единственная возможность на бирже купить то, где есть и делает сам Маск — это акции #TSLA.

Этого достаточно большим деньгам в мире — тем, кто смотрит и видит чуть дальше и дольше, чем собственная квартира и один год.

Tesla — компания уже далеко и давным-давно не автомобильная.

( Читать дальше )

Сферический конь или коньяк? в вакууме...

- 07 ноября 2025, 12:19

- |

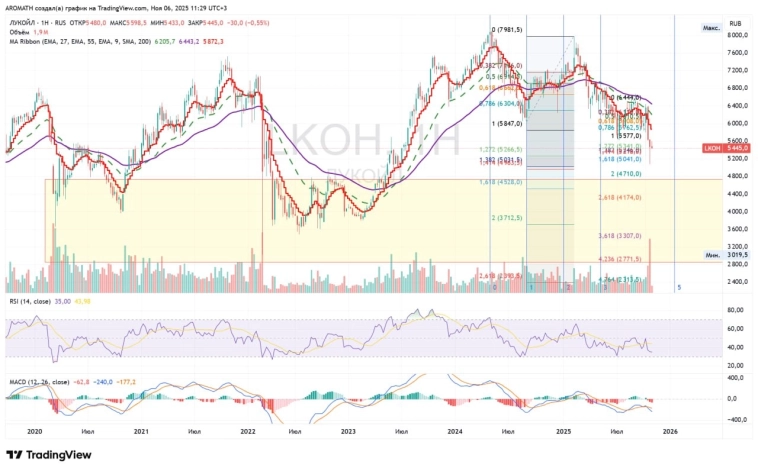

Ещё 2 месяца назад дивидендный Аристократ #LKOH ЛУКойл и дивиденды два раза в год по расписанию от крупнейшей частной нефтяной компании страны казались вещами незыблемыми.

А теперь это сферический конь или коньяк? в вакууме.

Дивидендные пенсионеры расслабились, в очередной раз успокаивая себя тем, что у них то «средняя 3000/4000/5000 (поставьте любую цену, хоть 1000)»,

«Акции окупились уже дивидендами — мне беспокоиться не о чем»,

«Дивдоходность двузначная будет все равно» и прочие нелепые прибаутки.

А потом, ой…

Стоимость активов упала на 40% ⬇️

И уже никакие подачки дивидендные не нужны становятся — портфель красный, минуса огромные.

Это есть очень распространенный, ярчайший пример неэффективного управления и вообще отсутствия системы управления портфелем вследствии посредственности, халатности и отсутствия базовых знаний и компетенций.

Да, вам повезло купить ЛУКойл, который вырос и платил дивиденды.

Но времена меняются, сейчас он легко оставит вас на голодном пайке.

Когда актив едет безоткатно вниз, за год минус 25%, а такие сказочные дивиденды уже стали чем-то мифическим и призрачным.

( Читать дальше )

Уровень поддержки Фибоначчи подтолкнет акции Ferrari к новому рекорду (анализ волн Эллиотта)

- 07 ноября 2025, 11:23

- |

На недельном графике Ferrari показан практически полный пятиволновой импульсный паттерн. Мы обозначили его I-II-III-IV-V, где пять подволн волны I обозначены как (1)-(2)-(3)-(4)-(5), а внутри волны III видны три более низких уровня тренда. Волна IV выглядит как простая коррекция abc-зигзаг, направленная вниз к уровню поддержки 38,2% по Фибоначчи, где обычно заканчивается четвёртая волна.

На недельном графике Ferrari показан практически полный пятиволновой импульсный паттерн. Мы обозначили его I-II-III-IV-V, где пять подволн волны I обозначены как (1)-(2)-(3)-(4)-(5), а внутри волны III видны три более низких уровня тренда. Волна IV выглядит как простая коррекция abc-зигзаг, направленная вниз к уровню поддержки 38,2% по Фибоначчи, где обычно заканчивается четвёртая волна.( Читать дальше )

Как собрать свой первый портфель и не потерять деньги на эмоциях? Рассказывает Авшалум Изьяев, инвестиционный консультант ВТБ Мои Инвестиции

- 06 ноября 2025, 09:59

- |

Инвестиции в знания платят лучшие дивиденды. А лучше всего знания усваиваются практическим методом. Поэтому, создание собственного портфеля — это важный и серьезный шаг. В статье приведены 5 основных принципов, которых необходимо придерживаться новичку на пути создания собственного портфеля.

1. Определение инвестиционные цели

Первое, что необходимо сделать — задать себе вопрос «для чего вы инвестируете»? Четко поставленные цели помогут вам не совершать поспешных, необдуманных решений. В противном случае, они будут менее достижимыми. Рекомендуется выбирать долгосрочные цели с горизонтом 1-3 года.

2. Задайте максимальный уровень просадки инвестиционного портфеля

После того, как вы определили цели, необходимо оценить вашу терпимость к возможным убыткам. Для этого важно подобрать подходящий класс инструментов, в который вы собираетесь инвестировать: от самых консервативных — облигаций, до более рискованных — акций. Важно помнить, что чем выше риск, тем выше не только возможная доходность, но и потенциальные убытки.

( Читать дальше )

"Классификация игроков рынка. Какие бывают типы инвесторов?".

- 05 ноября 2025, 17:33

- |

Рады приветствовать вас, наших друзей и новичков рынка

Надеемся после длинных выходных успели набраться сил и «перегрузить» мозг для новых перспективных сделок упираясь на стратегию. Между прочим когда даже у новичка есть стратегия, фавориты и готовность к риску, существуют разные инвесторы. Исходя из разных целей, выделим 3 типа и их инструменты.

1️⃣Консервативный — главная цель сохранить свой капитал и медленными темпами увеличивать с минимальным риском. Основным инструментом в этом году стали ОФЗ и корпоративные облигации. Например, ОФЗ 26230 с длинным сроком до 2039 г. Доходность: 14,7%

По поводу акций для снижения риска выбор настроен на перспективные компании, которые в течении года демонстрировали свою устойчивость. Например, Новатэк🏭 продолжил расширять бизнес поставками СПГ на европейский и азиатские рынки несмотря на санкции. Можно добавить Полюс🌟, который на прошлой неделе получил санкции, но на рынок никак не действовали.

2️⃣Агрессивный — главная цель инвестора получить максимальный доход и пойти на высокий риск. Агрессивные чаще выбирают сделки во время волатильности и глубоких просадок. Поэтому основным инструментом остаются акции которые закупаются с надеждой дохода уже в 2026 г.

( Читать дальше )

❓ Что такое облигации и как на них зарабатывают

- 05 ноября 2025, 16:08

- |

Облигации — это один из основных инструментов на финансовом рынке. По сути, это форма займа: покупая облигацию, вы даёте деньги в долг её эмитенту — государству или компании. Эмитент обязуется вернуть номинальную сумму в определённый срок и регулярно выплачивать проценты (купонный доход).

👇Как это работает

Каждая облигация имеет:

1. Номинал — стандартно 1000 рублей (именно эту сумму вам вернут при погашении).

2. Купон — регулярные процентные выплаты, например раз в месяц или раз в полгода.

3. Срок погашения — дата, когда эмитент возвращает номинал.

🌿На чём зарабатывает инвестор?

1. Купонный доход

Основной источник прибыли — выплаты купонов. Если у облигации ставка 18 % годовых, то вы будете получать 180 рублей в год на каждую облигацию номиналом 1000 рублей.

2. Разница в цене (доходность к погашению)

Облигации можно покупать дешевле номинала или продавать дороже. Например, купив облигацию за 950 ₽ и получив обратно 1000 ₽, вы дополнительно заработаете 50 ₽ — помимо купонов.

( Читать дальше )

Золото только что изменило направление? (перевод с elliottwave com)

- 05 ноября 2025, 14:16

- |

За последние два года золото демонстрировало значительные движения, и его волновая динамика очевидна. Почему? Потому что волны Эллиотта наиболее чётко видны, когда рынком овладевают эмоции: 29 сентября 2023 года, после 12 лет чистого бокового движения золота, наш финансовый прогноз на основе волн Эллиотта сфокусировал подписчиков на «приближающемся минимуме волны 2», что означало начало мощного ралли волны 3. 4 октября 2023 года наш краткосрочный обзор оповестил наших подписчиков о большой возможности. Статистика показала, что на тот момент 90% трейдеров были настроены по-медвежьи по отношению к золоту. Спустя два торговых дня (6 октября) золото достигло дна на уровне 1810,20 долл. США за унцию (базисный спот). На диаграмме показано время.

За последние два года золото демонстрировало значительные движения, и его волновая динамика очевидна. Почему? Потому что волны Эллиотта наиболее чётко видны, когда рынком овладевают эмоции: 29 сентября 2023 года, после 12 лет чистого бокового движения золота, наш финансовый прогноз на основе волн Эллиотта сфокусировал подписчиков на «приближающемся минимуме волны 2», что означало начало мощного ралли волны 3. 4 октября 2023 года наш краткосрочный обзор оповестил наших подписчиков о большой возможности. Статистика показала, что на тот момент 90% трейдеров были настроены по-медвежьи по отношению к золоту. Спустя два торговых дня (6 октября) золото достигло дна на уровне 1810,20 долл. США за унцию (базисный спот). На диаграмме показано время.( Читать дальше )

Толпа как индикатор, а не руководство к действию.

- 03 ноября 2025, 11:00

- |

Принцип социального доказательства работает особенно сильно там, где человеку не хватает уверенности.

Когда нет опоры внутри, мы начинаем искать её снаружи — в комментариях, в лентах, в реакции большинства, то есть соцсети, чатики, форумы.

Так включается то самое плюралистическое невежество (https://t.me/AROMATH/10285) (надоел я уже им, понимаю, но время диктует нам свои условия):

раз все вокруг спокойны, значит тревожиться не о чем, раз все покупают, значит надо покупать, раз все молчат, значит ждать. Здесь и рождается поведение «повторяю за толпой», потому что страшно быть первым, белой вороной, быть одним из немногих, неприятно идти против общего настроения и ещё тяжелее брать на себя ответственность за своё решение.

Но парадокс в том, что полностью игнорировать толпу тоже нельзя. Если вы не отслеживаете, как и о чём думает большинство, вы теряете важный слой фактуры — контекст, сентимент и температуру рынка.

Именно поэтому мнение толпы точно надо знать максимально досконально и чувствовать самому именно на своей шкуре, ибо сосед расскажет, но уже со своими искажениями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал