ОФЗ

Итоги недели SP500, рубль доллар, нефть брент, ОФЗ, индекс доллара DXY

- 02 марта 2019, 14:57

- |

Тренды недели. Подведем итоги.

Неделя прошла довольно спокойно, кроме одного значимого актива — нефти.

Фьючерс SP500 продолжил вялые колебания около 2800, и закрыл неделю выше этого уровня -2806, +15 пунктов. Похоже поддержка фьючерса игроками продолжится до мартовской квартальной экспирации фьючерсов на биржах США. Стоит отметить, что ФРС вновь активно начала сокращать свой баланс, с 12.02.2019 по 19.02.2019 баланс снизили с 4028,4 млрд. долларов до 3981,4 млрд. долларов на 47 млрд. долларов, а на 26.02.2019 еше немного до 3974,5 млрд. долларов.

Значения индексов рынков США восстановились, ФРС посчитало возможным продолжить выполнять свою программу по сокращению баланса. Денег на рынках становится меньше куда пойдет рынок в среднесроке? Тем не менее в краткосроке можно медведям устроить шортосквиз на какой-нибудь новости, закрыли неделю то выше 2800.

Нефть брент закрыла неделю по медвежьи, 64,89, минус 1,23 доллара. Внутри недели сохранялась интрига, 27-28 февраля и первой половине 01 марта наблюдался значимый отскок вверх после импульса вниз в понедельник 25 февраля, и только в пятницу ударили вновь вниз и дошли до первой промежуточной поддержки 64,6. На следующей неделе ждем продолжения снижения до зоны 59-63.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Сбербанк» пострадает сильнее всех остальных от санкций против госдолга России

- 01 марта 2019, 21:18

- |

За 2018 г. «Сбербанк» увеличил свои вложения в ОФЗ более, чем на 200 млрд рублей.

Согласно финансовому отчету кредитной организации за 2018 г., общая сумма вложенных средств банка в государственные рублевые облигации России составляет почти 1,4 трлн рублей, что на 240 млн больше, чем на конец 2017 г.

Объем вложенных средств Сбербанка в ОФЗ (млрд руб.)

Источник: Сбербанк

Сам рынок облигаций федерального займа на начало 2019 г. оценивался в 7,3 трлн рублей. То есть, «Сбербанк» контролирует примерно пятую часть всех ОФЗ.

Однако вложения средств в долговые бумаги не принесли банку прибыли — чистый убыток от переоценки инвестиционных бумаг, имеющихся в наличие для продажи составил 54 млрд рублей, а сами потери могли быть еще больше.

Всего кредитные организации владеют ОФЗ на сумму в 3,2 трлн рублей, тем самым на «Сбербанк» приходится порядка 44% этих бумаг.

( Читать дальше )

Внутренний рынок долга

- 01 марта 2019, 16:58

- |

Главной новостью, поддержавшей облигации РФ, безусловно, стало заявление замдиректора департамента ДКП Банка России Андрея Липина о возможном переходе к менее жесткой монетарной политике уже в 2019 г., в связи с тем что в конце этого года инфляция может выйти на целевой уровень (4%). В наших предыдущих комментариях мы отмечали, что текущие данные по инфляции свидетельствуют о более медленном росте потребительских цен по сравнению с ожиданиями регулятора и участников рынка.

( Читать дальше )

Итоги недели 28.02.2019. Новый законопроект о санкциях против России. Курс доллара и нефть

- 28 февраля 2019, 20:10

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Внутренний рынок долга

- 28 февраля 2019, 12:11

- |

Минфин занял рекордные 57,6 млрд руб., результаты аукционов оказались неожиданными. Российская валюта начала вчера основную сессию в районе 65,7 руб./долл. и весь день находилась в крайне узком диапазоне, сделав попытку немного подешеветь лишь вечером. В сегменте ОФЗ динамика поначалу была нейтральной: инвесторы ждали выхода Минфина на первичный рынок. Выход этот оказался весьма успешным.

Первым состоялся аукцион по пятилетнему выпуску:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. составил 46,7 млрд руб., благодаря чему Минфин доразместил эту серию на 35,1 млрд руб. Доходность по цене отсечения была установлена в размере 8,24% годовых. Это означает, что вновь была предоставлена небольшая премия, порядка 4 б.п., к уровню вторичного рынка.

Затем была предложена десятилетняя дюрация:

- Спрос на ОФЗ 26224 с погашением в мае 2029 г. немного превысил 29 млрд руб., в результате ведомство продало выпуск на 22,5 млрд руб. В этом случае также была предоставлена небольшая премия ко вторичному рынку – порядка 3 б.п., учитывая

( Читать дальше )

Результаты размещения ОФЗ-ПД № 26223RMFS, № 26224RMFS = 57,6 млрд руб

- 27 февраля 2019, 17:41

- |

Минфин России информирует о результатах проведения 27 февраля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26223RMFS с датой погашения 28 февраля 2024 г.

Итоги размещения выпуска № 26223RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 46,712 млрд. рублей;

— размещенный объем выпуска – 35,106 млрд. рублей;

— выручка от размещения – 33,972 млрд. рублей;

— цена отсечения – 93,5920% от номинала;

— доходность по цене отсечения – 8,24% годовых;

— средневзвешенная цена – 93,6544% от номинала;

— средневзвешенная доходность – 8,23% годовых.

Дата публикации: 27.02.2019 16:22

Минфин России информирует о результатах проведения 27 февраля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS с датой погашения 23 мая 2029 г.

Итоги размещения выпуска № 26224RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 29,003 млрд. рублей;

( Читать дальше )

ОФЗ

- 27 февраля 2019, 16:38

- |

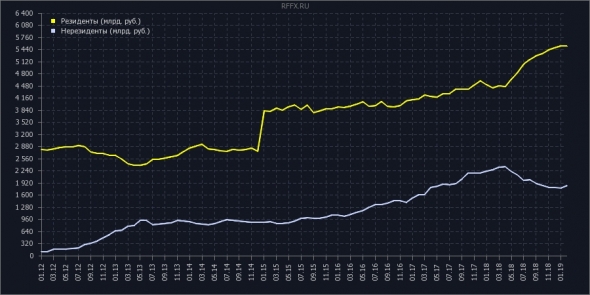

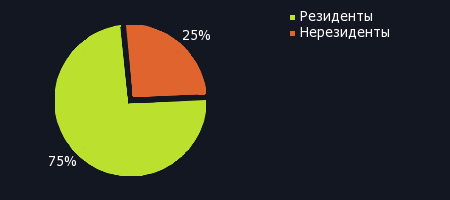

общий обьем: +0.57% (7374 млрд. руб. против 7332 в декабре)

нерезиденты: +3% (1844 млрд. против 1790)

резиденты: -0.2% (5530 млрд. против 5542)

( Читать дальше )

ОФЗ: доходности настраивают на стабильность/снижение ключевой ставки

- 27 февраля 2019, 14:53

- |

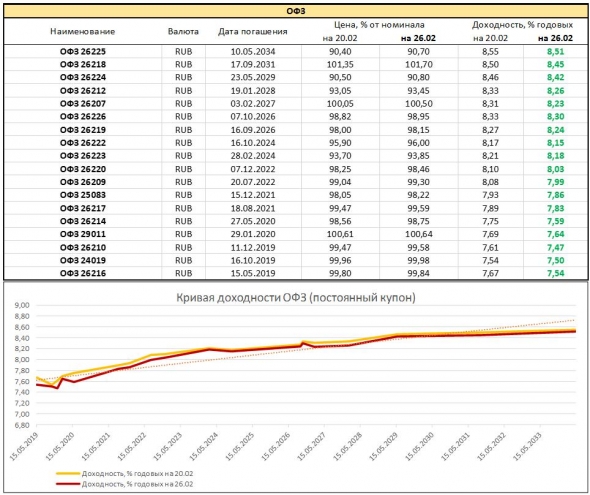

ОФЗ: доходности говорят о стабильности/снижении ключевой ставки

#probondsмонитор #долгиденьги

Взглянем на топовые по ликвидности ОФЗ. Что тут можно предположить:

1. Угрозы санкций прошлой-позапрошлой недели скорректировали рынок ОФЗ, не более чем скорректировали. Посмотрим, как отреагируют бумаги на очередную санкционную риторику. Пока без реакции. И вряд ли стоит ожидать больших просадок. Госбумаги так азартно падали в прошлом году, параллельно с заметным ослаблением рубля, что повторить будет сложно. Участники с расшатанными нервами и кредитными плечами уже вне рынка.

2. Аргумент в пользу устойчивости: посмотрите на индекс ОФЗ от Мосбиржи и посчитайте, сколько процентов он дал за последние 12 месяцев. Дал он менее 2%. Рынок в яме и это желательно помнить. Особенно выводя ОФЗ из портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал